市场最担心的事情还是发生了——美债最关键利率曲线出现倒挂。

上周三(8月14日),2年和10年期美债收益率利差在欧市时段跌至0个基点下方,最低触及-1.782个基点,这意味着该曲线自金融危机以来首次出现倒挂,经济学家与投资者们率先对这一现象隐含的经济衰退意味感到恐慌。

但在美国总统特朗普同日发布推特称“疯狂的收益率曲线倒挂!”后,这一原本有些深奥的金融词汇搜索量才在全美民众间飙升。

01美国“热搜”出现了新词

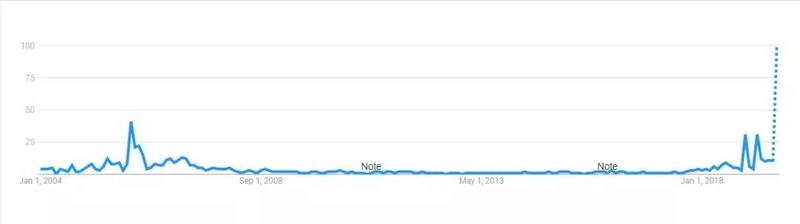

“收益率曲线倒挂”一词通常被金融与经济专业领域人士所关心,普通人对它的关注度一般结合着大新闻的发生,例如2018年12月类似的搜索度升高,当时两年期与五年期美债收益率曲线发生倒挂。

类似于百度指数的“谷歌趋势”是谷歌旗下一款基于搜索数据的分析工具,截至8月至今的数据显示,对“收益率曲线倒挂”一词的搜索量将创下历史上最高的单月记录。

这一关键词在美国人中的热门程度甚至是2005年12月同一条美债收益率曲线发生倒挂时的两倍之多。

根据财经媒体CNBC的实时数据库统计,目前美国3个月期国债收益率与一年期、两年期、5年期和10年期收益率均存在倒挂,一年期美债收益率与两年期、5年期和10年期收益率处于倒挂,两年期与五年期收益率从去年底以来大部分时间处于倒挂状态,两年期与10年期曲线暂时结束倒挂。

有分析警告称,两年期与10年期美债收益率曲线倒挂可能会在本周再度上演。

美东时间周三下午2点将发布美联储7月30-31日FOMC会议纪要,美联储主席鲍威尔周五将在杰克逊霍尔央行年会上讲话,如果释放出“美联储没有打开全面降息模式”的信号,可能令这一曲线再度倒挂。

02美国经济频现危机信号

本轮倒挂开始于2018年12月5日。

当时,美国2年期、3年期与5年期国债出现倒挂。美国2年期国债收益2.8%,3年期国债收益率为2.81%,均高于5年期国债2.79%的收益率。在此之前,美债市场已经有整整十一年没有出现过短债利率与长债利率倒挂的现象。

到了今年2月份,有11对美债息差不同程度转负,且曲线倒挂程度逐渐加深。

国债收益率曲线倒挂被视为美国经济衰退的标志之一。短债收益率高于长债,意味着长线投资的信心减弱,投资者对未来收益的期望下降。

这次2年期和10年期倒挂的信号意味显然是“核弹”级别的。14日隔夜,不仅各个期限的美债收益率都出现了不同程度的下行,美股也在市场恐慌情绪的影响下集体重挫,道指暴跌800点;避险资产则趁机上涨,黄金创逾六年新高。

为何2年期和10年期曲线倒挂令投资者如此紧张?

有分析指出,在所有经济指标中,2年期和10年期美债倒挂是“最不祥的”。从历史数据上来看,过去12次经济衰退中,有9次都伴随着这一对美债息差的转负。因此市场将这一对关键利率曲线的倒挂视为美国经济衰退近在眼前的可靠信号。

03这次会不一样吗?

通常来说,美债收益率曲线倒挂会是衰退的信号,但对于美国经济是否将陷入衰退,市场仍然存在分歧。

谈及上周三出现的倒挂,美联储前主席耶伦认为,市场可能错判了。据新浪财经消息,耶伦在一次采访中表示,美债收益率曲线倒挂的确是市场应该关注的。但就这一次而言,并非是一个衰退信号。因为除了市场对未来利率走势的预期外,还有很多其他因素正在压低长期国债收益率。

不过耶伦也提到,虽然美国不会立即陷入衰退,但这种可能性已明显上升,并且超过了其能坦然接受的水平。

与耶伦观点不同,不少投行分析师均对美国经济衰退可能发出警报。

美国银行全球经济学家Ethan Harris本月发布的研报中认为,明年美国经济陷入衰退的可能性达30%以上。

天风宏观宋雪涛此前指出,本轮美债倒挂不是假摔信号,美国经济有较大可能在未来两年内衰退。

德银曾分析指出,如果2年和10年期国债收益率倒挂持续超过三个月,下一波美国经济衰退就可以说“实锤”了。

04美股还剩下一些“偷来的日子”

美银统计发现,历史上2年期和10年期美债曲线出现倒挂后,标普500指数离触顶也就不远了。

据新浪援引美国银行策略师汇编的数据,纵观1956年以来的历史,2年期与10年期美债收益率曾10次出现倒挂,而标普500指数从倒挂开始到见顶所用时间在两个月到两年之间不等。在该信号闪现后立即撤退,往往意味着会错过两位数的收益。

Stephen Suttmeier等美银策略师在给客户的报告中写道,标普500指数“在收益率曲线倒挂后见顶可能还需时间”。但最终,“倒挂一发生,股市就过上‘偷来的日子’了。”