7月1日,日本经济产业部宣布,将对用于制造智能手机与电视机中OLED显示器部件使用的“氟聚酰亚胺”、半导体制造过程中必须使用的“光刻胶”和“高纯度氟化氢”等半导体的三种材料,加强面向韩国的出口管制。

韩国《每日经济》报道称,面对日本的“卡脖子”举措,韩国三星电子、SK海力士等主要半导体企业立即拉响警报。毕竟在半导体生产必需的光敏抗蚀剂和腐蚀气体领域,韩国对日本依赖度高达90%,一旦限制措施长期化,占韩国出口总额20%的半导体生产必将受到干扰。

随着事件的发酵,小编意识到,前段时间在朋友圈疯狂转发的一篇《日本半导体产业衰退的根本原因是什么?》的文章与现实存在很大的偏差,可能我们存在误判,小编的整理一下整个产业发展的脉络,希望能帮大家理清其中的关系。

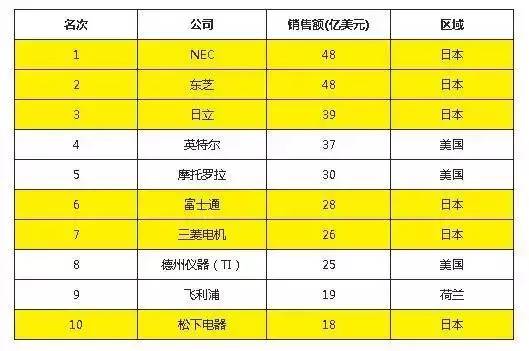

我们单纯拿数据来看一下日本半导体为什么被大家唱衰:

上图是1990年全球半导体企业排名,日本半导体企业在前十名中占据了六位,在前二十名中占据了十二位。日本在半导体行业的雄厚实力,称霸全球,从中可见端倪。

上表2016年全球半导体企业排名,日企在前十名里只有东芝榜上有名。

《日本半导体产业衰退的根本原因是什么?》的文章来自《参考消息》:文章根据日本在半导体行业的各数据占比得出:

1)日本半导体产业的真正问题是,没能向CPU等需要高技术的产品过渡。

2)随着技术的核心从商品、材料转向信息之后,日本就难以应对了

3)日本的半导体产业在上世纪90年代以后的世界潮流中落伍,其根本原因是缺乏创造新东西的能力,尤其是在跟信息相关的领域,完全缺乏创新能力。

文章在最后把深层次的原因透析到基础教育上,得出结论:日本的大学在最尖端领域已跟不上世界的发展,原因在于不能根据社会的变化重构研究和教育体制。

一顿分析猛于虎,日本一剑封喉半导体行业占比强大的韩国后,这些分析显得有些苍白无力了,存在明显的偏差。必须指出,半导体上游之中也有层次,日本恰恰站在了食物链顶端。

从数据的表面并不一定能看到事实的本质。日本企业隐身何处呢?毋庸置疑,在消费半导体领域,日本企业的颓势已很明显。但是,还有一个通常人们不太注意的工业半导体领域。尤其是材料半导体和半导体设备,在这两个方面,日本企业占领绝对优势。

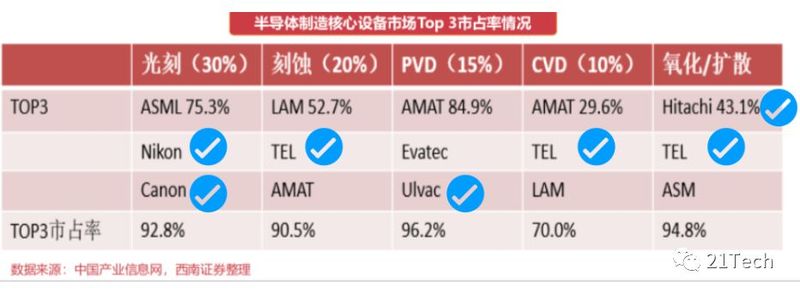

半导体产业链的分工决定了,越往上游其技术壁垒越高,越往下游其劳动密集和资本密集要求越高,上下游分工明确,全球各国占住产业链的位置占山为王。上游的材料与设备行业,尽管受制于规模的原因,在营收上占比较小,但是其往往决定了下游的工艺、制程、产能和质量。例如荷兰公司ASML就决定了全球谁可以生产更先进制程的半导体晶圆——台积电、三星、英特尔、中芯国际都是其核心客户。而光刻机为半导体制造中最为核心的设备,一台光刻机的价格是波音飞机的2倍多,超过1亿美元。

(图片来源:西南证券)

上图中蓝色标记的公司均为日本企业,在设备领域的主要环节中,日本都有涉足,且都跻身全球前三,和美国、欧洲公司共享高度垄断地位。

国际半导体产业协会(SEMI)的数据显示,日本企业在全球半导体材料市场所占的份额达到52%,而北美和欧洲仅仅各占15%左右,尤其在硅晶圆、光刻胶、键合引线、模压树脂以及引线框架等重要材料上,日本起到了绝对的领导作用。日本企业在全球新购半导体制造设备市场占有率超过30%。

这次被禁止名单上的光刻胶,主要用在显示面板上。主要的光刻胶产品有g线、i线、KrF、ArF四类,其核心技术均被日美垄断,包括陶氏化学、JSR株式会社、信越化学、东京应化工业、Fujifilme等核心公司。

在日本,SUMCO和信越化学是绝对意义上的领军企业,几乎横跨各大材料领域。SUMCO是全球第二大的硅晶圆供应商;信越化学则是全球IC电路板硅片的主导企业,其还能生产GaP(磷化镓)、GaAs(砷化镓)和AIGaInP(磷化铝镓铟)等化合物半导体单晶与切片——国内的话,三安光电在2017年刚刚宣布在大基金的参投之下,投资百亿元涉足研发、生产和销售砷化镓。美国公司克里科技更是在2017年完全出售其原有主营LED业务,全身心转型化合物企业。日本领先优势之大,可见一斑。

虽然,日本企业从全球半导体顶尖名单上滑落,但是日本却隐身于产业链的上游。不管消费半导体还是工业半导体,只要投入生产就需要半导体材料和设备。因为日本占领了半导体产业的上游业务,只要半导体市场总体保持扩大的话,日本的份额将稳居前列,旱涝保收。

日本对半导体产业发展的考量,比我们想象中的更有远见,而不是短视。大家常说,日本失去了20年,日本真的失去了20年吗?