金奈正在成长为SaaS之都,酝酿着一批世界级SaaS公司。

//本文共2988字,预计阅读9分钟//

正如中国的创业领域有“华为系”、“腾讯系”,印度的SaaS公司Zoho出身的“创业门徒”也开始开枝散叶。

Zoho是印度创业圈的一个“异类”。这家有20多年历史的SaaS公司,为全球的客户提供服务,其应用程序涵盖了从客户获取、管理到销售和客户支持等各种领域,年收入达3亿美元,却坚持不接受外部投资。

2018年8月,前Zoho员工在2010年成立的SaaS公司Freshworks也成功进入了独角兽行列。它是Zoho之外,第一家成功晋升独角兽的SaaS公司。

Girish Mathrubootham总喜欢讲述自己离开Zoho的高薪职业,从头开始创立Freshworks的经历。

刚刚起步时,Freshworks只有6个小客户,现在它为120多个国家的15万多家企业提供服务,员工队伍也从4人发展到现在的两千多名。它的业务从单一的产品扩展到了一整套企业解决方案,共融资2.5亿美元,估值达15亿美元。

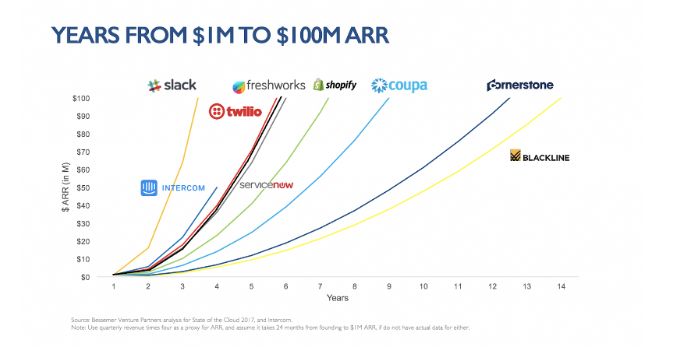

令人印象深刻的是,Freshworks在短短5年零2个月的时间里,年度经常性收入(AAR)就从100万美元增长到了1亿美元。

本月,提供云服务的SaaS公司Druva获得了1.3亿美元融资,它的CEO和联合创始人Jaspreet Singh说,Druva的估值“远远超过了十亿美元”。

有印度SaaS创业者表示,印度SaaS行业的潜力无限,规模接近1万亿美元。相当一部分收入会来自海外。

纪源资本合伙人童士豪此前在接受志象网(The Passage)采访时曾表示,相比中国创业者,印度人不仅能做本土市场,他们在国际市场也很有优势。

突破红海

人们一般以为,创业成功的方法是找到办法,来解决还未经解决的问题——也就是所谓的“蓝海”。

但Mathrubootham却选择了一个“红海”市场——多个玩家充斥赛道,争夺空间和注意力。Freshworks进入市场时,竞争对手已经经营了十多年,建立了自己的领地,并已经涉足了任何一个可能的角落。

虽然Freshworks相对较晚进入市场,但创始人Mathrubootham有两个关键的竞争优势。

首先,他之前在Zoho的工作经历,让他具备了专业知识和对消费者和市场的深刻理解。当时,Zoho是一家美国公司,在印度的只是一个后端团队,Mathrubootham是其早期员工。

他在Zoho工作了近10年,最初是一名产品经理,后来晋升为副总裁,负责包括Zoho服务台在内的多个产品线。

Freshworks突破1亿美元AAR的速度

其次,Mathrubootham一直在金奈工作,这里是印度SaaS公司聚集的地方,使他相对于Zendesk和ServiceNow等竞争对手,拥有了成本上的优势。

利用这两个优势来提供比竞争对手更便宜、却具有类似功能——这是成功的基础。首先,他为客户提供流畅的免费试用,然后,他利用低成本的营销方式——比如在谷歌关键词投放替代选项广告,帮助新客户成功提升转化率。

它的低成本营销,更快地比竞争对手收到效果——Zendesk等竞争对手的投资回收期为18至24个月,而Freshworks则只有6个月。

这不仅是因为其营销效率高,也是因为它在金奈拥有一支低成本的营销大军——做了两三个月SaaS营销培训的工程专业毕业生。

SaaS之都金奈

就像班加罗尔曾经作为软件外包中心崛起,金奈正在悄然成为SaaS之都,这里有Zoho、Freshworks、Changebee、Orangescape等其他为国际市场的公司定制软件的公司。

Orangescape创始人Suresh Sambandam说,印度SaaS行业的总收入潜力接近1万亿美元,预计印度将出现近1000个SaaS公司,每个公司的收入都能达到千万美元,有66个公司的收入至少可以达到10亿美元。

根据Nasscom(印度国家软件与服务业企业协会)和咨询公司Zinnov2018年联合编写的报告,2016财年印度SaaS市场价值4.07亿美元,预计到2020年将增长三倍。

这些印度新贵们正在冲击国际SaaS公司的地盘,挑战Salesforce、SAP和Oracle等国际巨头,由于可以更加迅速地交付项目,它们的增长速度也更快。

像SAP这样的公司,它拥有庞大的软件系统集成的生态,启动成本高昂。但印度SaaS公司却成功构建了成本较为低廉的多功能产品。事实上,许多公司根据他们的需求情况,既使用SAP或Salesforce的产品,也使用其他来自印度公司的产品。

成本优势

印度软件行业协会(iSPIRT)公共政策董事Nakul Saxena称,印度SaaS产品的实现成本可能只有SAP的十分之一。

印度SaaS公司和IT公司使用的都是一种经过时间考验的模式,具有更好的成本效益,印度软件服务公司就凭此赢得了国际客户。

“当年,印度IT业的故事随着Infosys的崛起而慢慢展开,而现在SaaS公司的崛起也与之类似。”Sambandam说,“上一次是软件服务浪潮,这次是SaaS产品浪潮。”

他认为,“Infosys时刻”的到来,是因为印度能够提供低成本的服务,软件工程师的时薪比美国或其他国际同行低得多。

印度的IT服务业规模现在高达1770亿美元,现在仍然在成本方面具有竞争力。它最初凭借成本优势赢得了客户,但最终为全球客户解决了关键问题。

“从本质上讲,印度的公司颠覆了硅谷的模式,这实际上让他们处于一个非常独特的位置。”Sambandam说。

科技行业观察人士Malay Shah说,印度的SaaS公司更多提供垂直的多种产品,而不是大公司提供的综合性CRM软件。也就是说,Zoho或Leadsquared可以为人力资源、营销或会计提供专用的软件,而Salesforce则在更大的范围内提供SaaS解决方案。

灰狗研究公司(Greyhound Research)首席执行官Sanchit V Gogia表示,在Salesforce提供的软件中,定制的灵活性是有限的。而且它的成本要高得多,像Salesforce这样的公司通常不会进入会计软件,这对它来说成本高、利润薄。

差异化产品策略

然而,并不是每一个印度SaaS公司都因成本效益而突围。例如,CRMNEXT的产品就不一定比Salesforce更便宜。

“印度SaaS公司在两个方面都在发力,”CRMNEXT的创始人兼首席执行官Nishant Singh说,“一方面,有些公司以价格取胜。另一方面,CRMNEXT正在努力提高管理复杂流程、集成、规模和更易于更改平台的深层能力,这对大型企业至关重要。”

灰狗研究公司的Gogia表示,一些银行更喜欢CRMNEXT这样的公司,而不是Salesforce,因为CRMNEXT在复杂的实施过程中更灵活。

两种类型的公司面临的竞争态势不同。中小型企业都更看重价格优势,而大型企业认为经验才是处理复杂事务的关键,客户在购买软件时也越来越多地做出明智的选择。

Nishant Singh说,“宏观经济学中有一种理论是,如果你的产品没有可持续的差异化,那么就会出现价格竞争,结果就是顾客永远会赢。”

规模较小的企业和电子商务企业通常对价格比较敏感,它们希望找到一家SaaS提供商,能够迅速将它们的产品或解决方案推向市场,因为较长的实现时间和较高的成本对它们不利。

而亚马逊和Flipkart等电子商务公司的出现,也实际上推动了印度SaaS产品的使用,随之出现的价格压力让这个市场变得更有趣。

CRMNEXT的Nishant Singh说,“我们认为,所有CRM的公司都将面临巨大的价格风险。”Orangescape的Sambandam也表示,SaaS并不是一个胜者通吃的行业。

例如,在零售领域,宝洁和联合利华这两家龙头企业的竞争愈演愈烈,尽管行业规模正在不断扩大。同样,电子商务公司Flipkart和亚马逊也在电商市场不断继续增长时,加剧了竞争。

Sambandam表示,SaaS行业的空间也在不断扩大。“我们看到SaaS的市场在扩大,而非SaaS产品的市场在萎缩,一旦这一过渡完成,你就会看到不同公司侵入彼此的领地,这很可能在五年之内就会出现。