当贸易保护主义席卷全球,往往这并非是“零和游戏”,而是中长期的“全输”。看似仍具韧性的美股究竟还有多强韧?

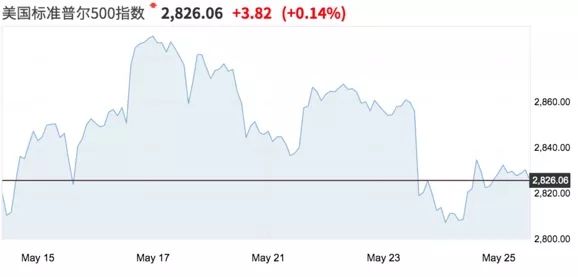

过去一周,美股已经连续第五周下跌,创2011年来最长下跌周期。标普500指数累跌1.16%,道指累跌0.68%,纳指累跌2.29%。对中国敞口较大的股票(科技硬件、半导体等)皆大幅下挫,苹果三周累跌逾15%。恐慌情绪在周四达到巅峰,标普500和道琼斯指数跌约1%,在经济放缓、需求收缩的担忧下油价一度跌超6%。目前,标普500指数报2826点,较今年接近3000点的最高点已较大幅回撤。

值得注意的是,现代期权理论之父、诺贝尔经济学奖获得者迈伦·斯科尔斯(Myron Scholes)最新撰文称,期权市场显示,外部不确定性影响下,美股已成发达市场中最缺乏吸引力的市场,且赢面似乎并不比A股和H股高。

外部摩擦如何影响美股?

高盛提及,标普500成份股公司大约在美国的销售占比为70%,只有2%的销售来自于大中华区,美国从中国进口的占比在2018年为18%。保守估计,如果美国对中国所有商品征收25%关税,这会降低当前标普500公司的EPS(每股收益)共识预期6%。

然而,最终影响可能小于6%,因为公司可以将部分成本转嫁给消费者以及调节供应链。高盛预计,标普500公司需要提价1%来完全抵消关税的影响。今年一季度,公司普遍在业绩电话会上提及了其供应链的灵活性(贸易转移)和定价能力。

就定价来看,IMF(国际货币基金组织)近期的一项研究发现,因关税上升造成的成本几乎全部由美国进口商承担。从中国进口的(关税加征前)跨境价格几乎没有变化,关税加征后进口价格急剧上涨与关税幅度一致。一些关税已转嫁给美国消费者,如对洗衣机加征的关税;其余部分则由进口商通过降低利润率吸收了,但关税进一步提高可能会同样地转嫁至消费者。虽然对通胀的直接影响可能性很小,但是通过提高国内竞争对手的价格,可能会产生更广泛的影响。

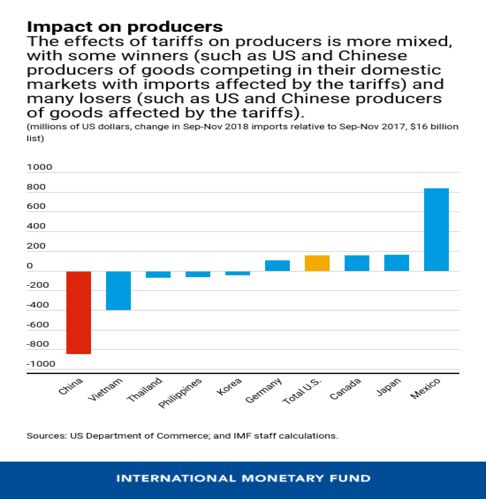

就贸易转移而言,IMF的研究显示,贸易转移是生产商受影响的一个渠道。美国加总的双边数据的确表明贸易转移已经发生,因为来自中国进口的减少似乎被来自其他国家进口的增加抵消。

例如,在美国征收关税的商品中,美国从墨西哥的进口大幅增加。8月份对来自中国的160亿美元的商品清单实施关税之后,来自墨西哥的进口增加了约8.5亿美元,几乎抵消了来自中国的近8.5亿美元进口的急剧减少,这使得美国的总体进口大致持平。就日本、韩国和加拿大等其他国家而言,相较2017年9月至11月的水平,美国进口的增幅较小。当然,总体数据可能掩盖了推动双边贸易格局的其他因素,例如,就光敏半导体器件而言,从第三国的进口变化很小或没有变化。

| 关税对生产国的不同影响

再说回美股本身,未来上市公司的成本可能持续上升,而且盈利压力已经在美股一季度盈利结果中体现,净利润同比下降44bp,尽管这好于早前的共识预期。一季度之所以美股能在盈利下滑的背景下仍然大涨,除了全球风险情绪触底回升,这也与美联储停止加息(估值扩张)、此前盈利预期已经下调(盈利超预期的门槛降低了)息息相关。但摩根士丹利始终强调,即使是门槛下调,但盈利下降的事实仍无法否认。

在尚未受到关税较大影响的情况下,标普500的净利润就在一季度出现下降,这也是2016年四季度以来的首次盈利下滑,主要受工资、油价、运输成本上涨的影响,但结果仍然好于此前的预测。在财报季开始之初,共识预期是盈利收窄88bp,EPS增长-2%,但最终实现的营收收窄44bp,EPS增速为2%。52%的标普500成份股公司EPS跑赢了预期一个标准差,超出了长期均值的47%。但是EPS超出预期的质量相对较低,因为公司的盈利上涨是主要受益于实际税率的下降(实际税率19%,预期税率21%),只有30%的公司销售超出预期(均值34%)。

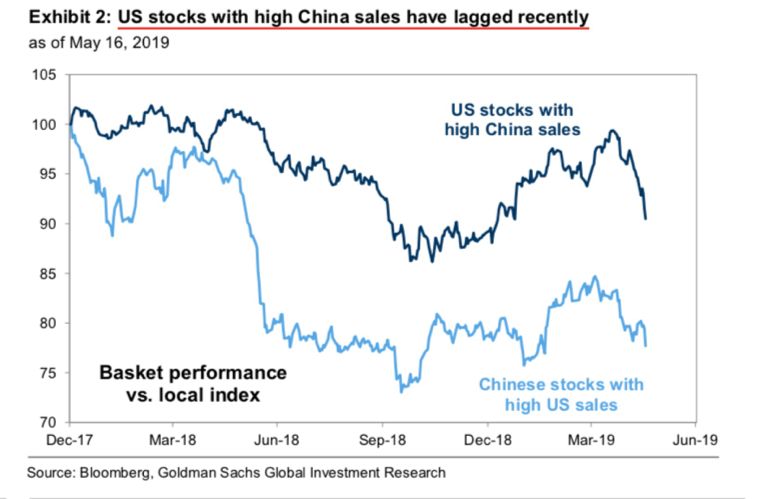

可想而知,当计入二季度后不断上升的关税影响,美股盈利压力只会不断加大。高盛认为,尽管整体影响可控(公司可转嫁成本压力),但美股的结构分化将愈发突出——对于中国销售量较高的美国公司集中在半导体行业,在过去两周,其股价表现滞后于标普500了600bp。同期,半导体和科技硬件的表现大幅低于beta(市场风险)隐含回报,这主要由于其对中国的敞口过高(半导体行业的中国销售敞口48%,科技硬件则为13%)。

| 对中国销售敞口较大的美股公司近期表现滞后大盘

不过,比起对美股较为悲观的摩根士丹利(盈利压力是主因),高盛似乎仍然偏乐观,其仍认为标普500指数将在2019年末达到3000点,理由是目前EPS调节已经稳定、实际税率更低(实际税率19%,预期税率21%)、油价走升(提升能源相关企业EPS)将是今年美股盈利的上行风险。

但是,油价上行的趋势近期似乎受到严重破坏,主因也是在贸易摩擦下,各界对未来的需求出现担忧。

从美国制造业看,美国5月Markit制造业PMI创2009年来新低,服务业PMI创2016年2月以来新低;欧元区5月制造业PMI连续4个月位于荣枯线下方;日本5月制造业PMI初值跌破荣枯线。这些数据的公布,让脆弱的原油市场在某种程度上更加不安;此外,上周美国商业原油库存连续第二周显著增加,环比增幅为470万桶。美国一方面在大力生产石油,一方面抛售战略石油储备,有打压国际油价的迹象。原先OPEC在6月25日的会议也延期了,现在他们也没法继续加大减产力度,这可能导致油价出现大幅的回撤。

近期由于各界对“全球大复苏”的故事愈发生疑,加之外部不确定性,对冲基金等投资机构获利了结的态势明显。根据CFTC仓位数据,管理基金对于原油和成品油的看空情绪增加,上两个报告周中净卖出1.95万手头寸。

美股处境可能并不比A股好多少

当不确定性来袭,美元资产向来是避险资产,因此似乎美股也会被超配,2018年上半年的逻辑似乎就是如此。但2019年以后,一切尚存变数。

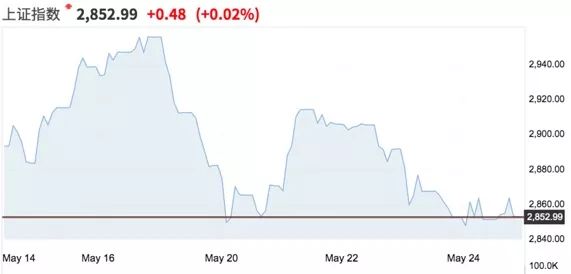

诺贝尔经济学奖获得者斯科尔斯最新撰文称,对美股而言,预计股价上行个股(由看涨期权体现)与下行个股(由看跌期权体现)之间的比例正巨幅下降。对于A股和恒生指数而言,上述比例分别下降5.5%至0.98和0.96,而同期标普500的上述比例则下降13%至0.89。“期权市场价格已出现重大变化,这也显示了市场参与者的共识预期是中国股市潜在回报将超出美股。”

在他看来,这也因中国拥有更多逆周期调节空间来抵消外部不确定性,这是美国所不具备的。中国央行预计会继续维持宽松的货币政策,此外中国还有巨大的财政刺激空间,但关税可能导致美国通胀攀升,美联储因此将无法降息。

“未来,中国央行货币政策仍将趋向于宽松,不管央行怎么说,银行间利率就是一个极佳的观测指标(尤其是DR),近期利率趋于下行。”中泰证券首席经济学家李迅雷近期表示,当前的水位离“大水漫灌”相距甚远——“(银行业表内资产扩张+表外规模变化)/名义GDP”这一指标仍然很低,因此未来降准、降息的空间仍然是存在的。

高盛也最新提及,考虑到中国政策的灵活性、稳定的盈利趋势,较低的估值以及投资者较轻的仓位,保持对中国A股和H股在区域配置中的超配,沪深300和MSCI中国指数分别有约20%的上行空间。

MSCI此前的一个研究也显示,尽管各界认为中国依赖对美国企业的出口,但事实上美国企业对中国的收入敞口更大(尤其是上市公司)。MSCI美国指数成分股的5.1%收入来自中国,而MSCI中国指数成分股仅有2.8%的收入来自美国。

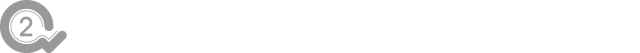

| 两大情景的压力测试

近期,MSCI还进行了两项压力测试,第一项情景是“美元升值”,第二项则是“中国经济放缓”。在“美元升值”情景的测试下,假设美国在全球经济转弱的背景下仍表现尚好,这一情景下美元对人民币升值10%,美国10年期美债收益率上升50bp,美股持平;但是,在“中国经济放缓”的情景下,假设中国股市较大幅下挫,同时美元计价中国债券风险溢价走扩20bp,人民币对美元贬值10%,新兴市场货币贬值,且美股的表现要远远差于第一项情景。这也说明,“中国经济放缓”将对美股造成不容小觑的冲击,而这一情景恰好契合了当前贸易紧张形式升级的态势。

稳定是中国的第一优先

对中国而言,尽管外部不确定性持续,但当前维持汇率、金融市场的趋势愈发明显,改革也仍同步进行。

近期人民币在6.9处明显企稳,尽管中长期央行希望人民币更趋市场化、扩大双边波动,但短期其对于“保7”的态度仍十分明确,这也有助于维持市场情绪的稳定。

5月25日(周六),由清华大学主办的2019清华五道口全球金融论坛“金融供给侧改革与开放”在北京举行,原计划出席的银保监会主席郭树清因临时有事缺席本次论坛。会上,郭树清委派中国银行保险监督管理委员会首席风险官兼办公厅主任、新闻发言人肖远企代念发言稿。郭树清在发言稿中表示,我国经济基本面决定人民币不可能持续贬值,投机做空人民币必然遭受巨大损失。

5月19日晚,央行副行长、国家外汇局局长潘功胜表示,完全有基础、有信心、有能力保持外汇市场稳定运行,保持人民币汇率在合理均衡水平上的基本稳定。

近期,多位交易员也对笔者反馈,从中间价可以看出,5月以来,逆周期因子在提振中间价上发挥了重大作用,近期调升幅度高达200-400bp,显示出央行的维稳意图。但实际上,人民币对一篮子货币仍然保持稳定、甚至小幅弱于预期,这也体现了央行只是想将人民币对美元维持在一个稳定的水平,而并非意在推动人民币大幅升值,否则也与基本面不符。

5月15日,央行刚刚成功在香港发行了两期人民币央行票据,出乎意料的是,相隔不过数日,5月21日傍晚,央行在其官方微博宣布,将于近期再次在香港发行人民币央行票据。考虑到离岸人民币池子仅约6000亿元,连续发行两期央票就相当于收紧了近600亿流动性,这将抬升人民币空头通过借人民币来做空的资金成本,未来离岸人民币空头的空间也进一步受限。

此外,郭树清还在讲稿中指出,扩大金融开放的同时,风险的传染性和复杂性也会增大。对于我们这样一个发展中大国来说,防控好金融风险尤其重要。要特别警惕境外资金的大进大出和热钱炒作,坚决避免出现房地产和金融资产的过度泡沫。