内容提要:

美债市场修正降息前对美国经济较为悲观的预期,美债收益率在进入降息周期后不降反升。绝大多数的宏观经济数据显示,经历了一年多5.5%的超高政策利率后,美国的经济依然强劲。美债收益率逆势回升,叠加基本健康的经济数据,意味着美国可能正在进入一个新的经济超级周期。如果美国的中性利率在美国新的经济超级周期中可能提高到3.5%左右,将对中国经济产生巨大的影响。

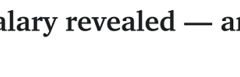

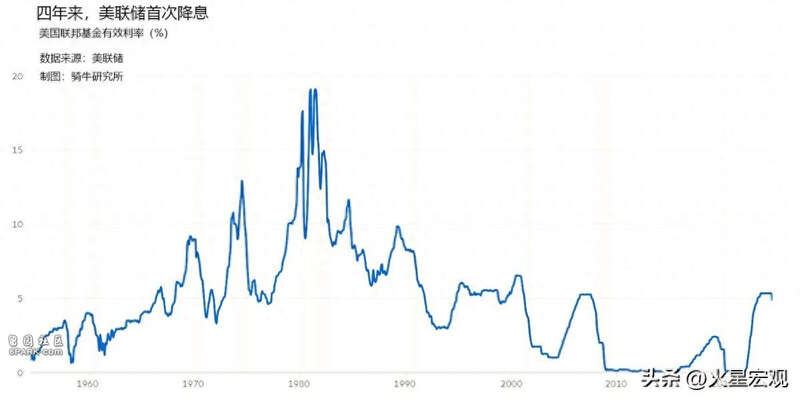

一、美债市场修正降息前对美国经济较为悲观的预期,美债收益率在进入降息周期后不降反升。

预期加息,或者预期经济持续上升,债券收益率上升。预期降息,或者预期经济持续回调,债券收益率下行。这是债券市场一般的运行规律。

但自9月份美联储首次大幅度超预期降息以来,美债收益率并未遵循这一基本规律继续下行,反而逆势上升。

自从美联储于 9 月 18 日首次降息后,到10月25日,5周来美国2年期、5年期、10年期、30年期国债收益率,已分别攀升 了52、63、60和55个基点,分别达到了4.11%、4.07%、4.25%和4.51%。

在可追溯到 1989 年的先前所有的降息周期中,两年期国债收益率在美联储开始降息一个月后,平均下跌了 15 个基点。

但美债收益率在 1995 年也有类似的逆势上升,当时以格林斯潘为首的美联储设法做到了在不导致经济衰退的情况下为经济降温。

最近5周的美债收益率为什么在美联储开启了加息周期后逆势上升?这是因为美国债券市场预期美国经济衰退风险的可能性大大降低,美国经济继续健康增长的可能性大大提高。连续两个月非常强劲的宏观经济数据,释放出非常明确的趋势信号:有弹性的美国经济和活跃的金融市场,将限制美联储激进降息的选择,美联储大概率会放慢降息步伐。这反映到债券市场,必然会修正此前较为悲观预期下过度下降的收益率,导致债券收益率一路反弹上升。

美债收益率的最新回升,已经非常显著地改变了市场对美联储的利率预期。10月25日美联储的利率预期观察工具Fedwatch显示,交易员预计美联储将在 2025 年 9 月之前降息 128 个基点,比五周前195 个基点的预期大幅度减少了67个基点。

二、绝大多数的宏观经济数据显示,经历了一年多5.5%的超高政策利率后,美国的经济依然强劲。

为防止高通胀反弹。美联储从2023年7月开始将政策利率维持在5.25%-5.5%的超高历史水平,直至2014年9月份开启降息周期。但一年多来,通胀率下降到2.4%,股市的主要平均指数创下历史新高,就业市场接近与充分就业相关的水平,个人薪酬同比增长4.1%,虽然总会有人可能不同意,但客观事实表明,美国经济经历了一年多的历史高利率依然强劲。美国人目前对经济唯一担心的,只剩下处于历史高位的联邦债务水平。

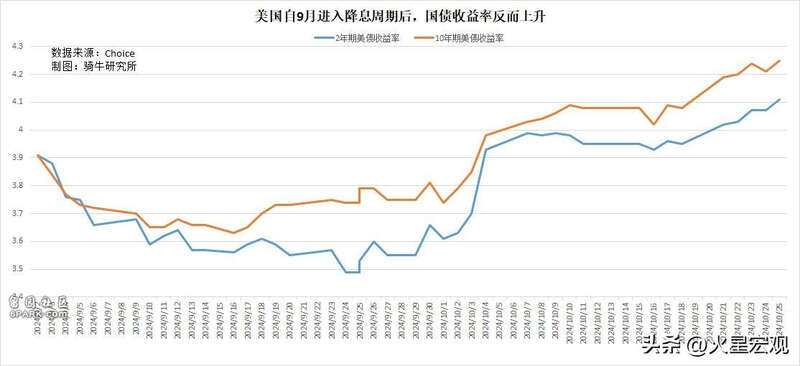

自 2021 年 9 月以来,失业率一直低于 5%。

在 2020 年 4 月大流行期间升至 15% 左右后,美国的失业率已降至历史低位。尽管 7 月份失业率升至 4.3%,这是自 2021 年 10 月以来的最高水平,但此后两个月有所下降,到9月份已经回落至4.1%。

就业增长有所降温,但仍然强劲。

经济不断增加就业岗位,但劳动力市场已从炙手可热的大流行复苏中放缓,但每个失业者仍然有 1.1 个职位空缺,这表明劳动力仍然紧缺。较冷但强劲的就业增长表明,美国已经继续避免了经济衰退。

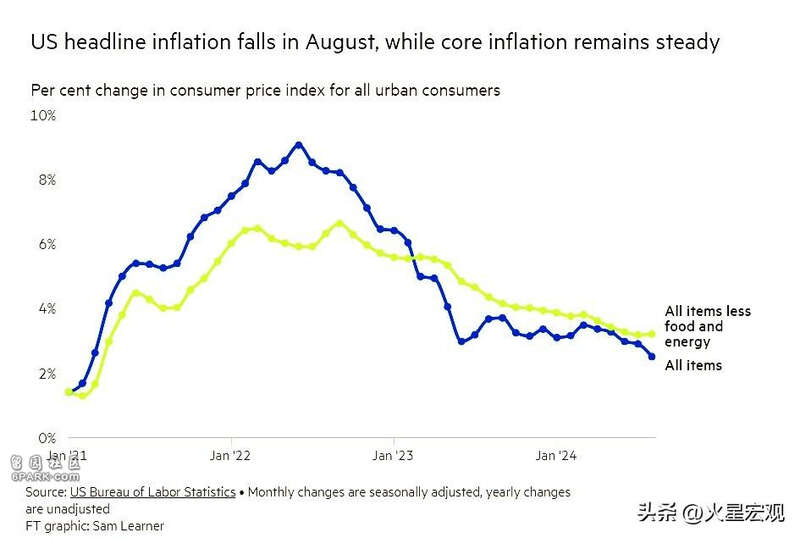

通货膨胀率已经大幅放缓。

根据消费者价格指数的同比涨幅,通货膨胀在 2021 年和 2022 年飙升后放缓到美联储所期望的合适的水平。

当然,虽然通货膨胀已经放缓,但消费者仍然能感到受到较高价格对支出的影响。但只要工资涨幅高于通胀,价格就无法下跌,这是经济规律。

美国就业者的工资一直在超越通胀。

9 月份美国人的名义薪水同比增长了4.1%,经通胀调整后的实际工资比一年前增长了 1.5%。

所以,只要通胀继续稳定,就业市场保持稳定,美国人将继续维持足够推动经济增长的购买力。

美联储已将目标锁定在通货膨胀稳定而没有大规模裁员的乐观标准。到目前为止,这似乎正在发生。

美国人真实的可支配收入比薪水看起来更健康。

由于 2020 年和 2021 年的刺激支票以及 2021 纳税年度扩大的儿童税收抵免,美国人的实际人均可支配收入在疫情初期飙升。

虽然随着 2022 年通货膨胀加速,实际人均可支配个人收入增幅降温,但实际人均可支配个人收入绝对值一直在逐渐增长,扣除通胀后,累计比疫情前的水平增长超过了10%。

2024 年的标准普尔 500 指数已经创下了几个历史新高

今年,标准普尔 500 指数已多次创下历史新高。美国市场观察周六报道称,它今年已创下 47 个历史新高。美国大型上市公司指数反映了美国企业的表现相当不错,不断上升的数字有利于在美国人资产组合中超过一半的证券投资收入。

强劲的消费者支出、通胀放缓和较低的实际利率,能够推升企业利润,推高企业估值。

房地产市场经历了一年多的低迷后重新复苏。

虽然劳动力市场显示出很大的实力,但房地产市场是对利率最为敏感的经济部门,因此它是美国加息周期中令人担忧的行业之一。

但被高利率打压低迷一年多之后,房地产市场迅速复苏。与几个月前相比,更多的独栋别墅建筑商对住房的感觉更好,房地产市场信心正在恢复。

10 月 24 日发布的美国私宅新房销售数据显示,9 月私宅销售环比增长 4.1% 至73.8万套。改变了8月份下滑2.3%的趋势。

三、美债收益率逆势回升,叠加基本健康的经济数据,意味着美国可能正在进入一个新的经济超级周期。

上述的一切,似乎在提醒我们,美国经济正在经历历史性转变。在即将改变人们的生产与生活状态的人工智能技术的加持下,美国有可能正在进入一个漫长的扩张期——经济学上称之为“超级周期”,世界可能因此进入一个截然不同的时期。

在过去的 15 年里,美国经济的特点是需求疲软和低利率——这是自2008年大衰退的后遗症。现在,债券收益率和宏观统计数据告诉我们,这种情况即将结束。世界已经改变,美国可能正在进入一个高速增长、适度通货膨胀但地缘政治不稳定的时代,这将改变全球资金流动的路线。

美联储成功的货币政策,可能助力美国经济在新周期中克服上一个周期限制经济增长的一些问题的阻碍。上一个周期美国经济最突出的特点是具有通货紧缩的风险,即需求不足可能导致工资和价格螺旋式下降,这是一个极难摆脱的陷阱,这一趋势目前正在中国发生。为了避免这种命运,华盛顿的政策制定者将利率降至零,并鼓励投资者、企业和普通消费者大胆消费、大胆投资。超级廉价的债务促使美国企业快速扩张和快速招聘。

而疫情期间美国财政的直升飞机式撒钱的财政刺激措施,又恰如其分地配合了美联储的低息货币政策,激发了疫情期间疲软的美国消费者购买能力,大胆的货币政策与大胆的财政政策相结合,促成了美国经济环境产生了一些翻天覆地的变化。

新的超级周期将美国经济置于一个全新的时代,或许整整一代投资者、贷款人和企业家都将感受到新经济时代将对他们业务产生的深远影响。

随着新超级周期的到来,投资者可能必须适应不断变化的经济现实。通常,当美联储快速加息时,股市会暴跌。但现在已经不是这样了。从 2022 年到 2024 年,随着基准联邦基金利率从 0.5% 飙升至 5.5%,纳斯达克 100 指数和标准普尔 500 指数分别飙升了 23% 和 22%。

通常,更高的利率将刺激大范围裁员或使经济陷入困境。但自2022年3月美联储进入加息周期后,美国失业率一直低于 4.3%,GDP 增长保持稳健,无视了高利率可能会导致经济衰退的担忧。

简而言之,有些东西扰乱了市场的自然互动。有可能改变这一点的,可能是新的科学技术正在大规模地刺激生产力的快速提高,科学技术进步对经济的贡献,抵消了高利率对经济的压抑。

这可能表现为美国经济对中性利率容忍度的变化。中性利率,是在不引发通胀的情况下鼓励经济增长的最佳点。

2008 年金融危机后,美国经济非常疲软,以至于中性利率降至零,以鼓励资金更自由地流动。但现在市场的奇怪本质可能表明,中性利率已经升至美联储 2% 的理想目标之上。这可以解释为什么美联储的更高利率不再抑制增长。在疫情后美国财政刺激措施的推动下,更重要的可能是在人工智能技术对经济前景的加持下,美国的经济的基线发生了变化。在可预见的未来,美国的中性利率可能将保持较高水平,最终稳定在 3.5% 左右。

四、如果美国的中性利率在美国新的经济超级周期中可能提高到3.5%左右,将对中国经济产生巨大的影响。

毫无疑问,美国经济新的超级周期和中性利率标准的抬升,将在全球范围内产生深远影响,颠覆资金最有可能流动的方式和流向。

在中国,上一周期房地产行业形成的债务泡沫正在通过每月必付的利息从企业和家庭中不断吸走利润和收入,破坏了我们成为世界领先经济超级大国的努力。

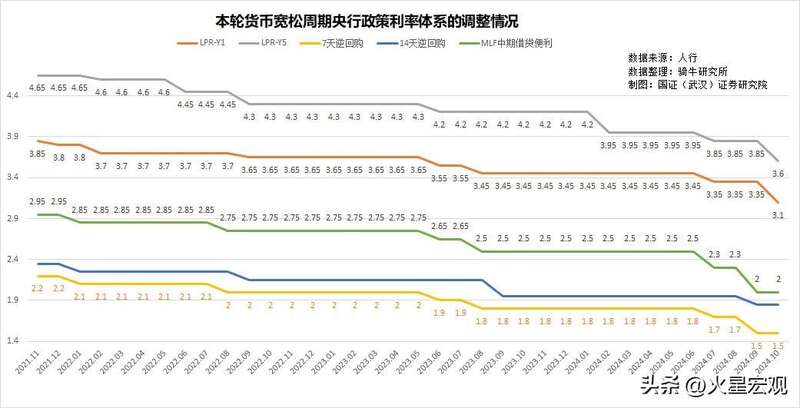

虽然我们通过超预期的降息措施在一定程度上缓解了企业和家庭的利息负担,但现有的经济刺激措施缺乏最为重要的东西,即如何增加家庭的收入,如何通过提高家庭的购买能力来购买企业过剩的生产,从而帮助企业将库存变现为收入,最终推动资金被困于库存之中的企业的正常运转。

而美国中性利率的抬升,也将约束人民银行降息的自由度。

如果我们不能迅速扭转消费低迷对宏观经济的束缚,资产价格的持续回落、投资收益的低迷,叠加央行不断降低的利率,将导致资本持续的流出,从而抵消央行货币宽松的努力,加剧央行稳定人民币汇率的难度。

根据彭博社的报道,今年第二季度,外国投资者持有价值 8.2 万亿美元的美国国债,同比增长 7.3%。外国资本对美国公司债券的投资也增长了 9.8%,对美国股票的投资,飙升了 23%。

如果美国经济的表现继续优于世界其他地区,在一个日益不稳定的时代,当以前的增长源泉摇摇欲坠时,美国将被广泛认为是寻找回报的最安全的地方,这将强化投资者这样一个认知:美国经济仍然是世界上最具竞争力、最具创新性和弹性的经济体之一。所有这些都有助于推动外国投资者将资本配置于美国。

Advertisements