在去年年底遭到华尔街和国际投资者的冷遇和抵制后,沙特本周二迎来了历史性的时刻。

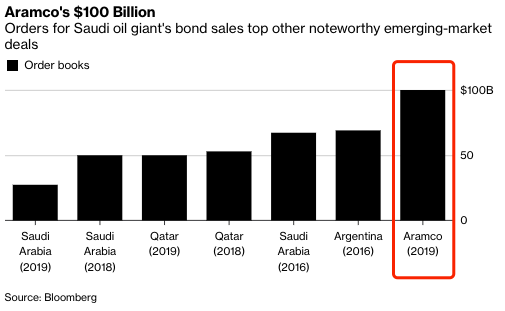

全球“最赚钱企业”沙特阿拉伯国家石油公司(ARAMCO,以下简称沙特阿美)即将发行的首批国际债券,引发了市场疯狂抢购。据彭博社消息,截止北京时间本周二晚间,沙特阿美原本100-150亿美元发行规模的债券已获得超1000亿美元(约合人民币6700亿元)的竞买,打破了卡塔尔去年120亿美元债券发行获得的530亿美元的竞标规模。

所得资金将收购本土石化公司

具体来讲,沙特阿美计划利用此次债券发行所得的部分资金,从沙特主权财富基金手中以690亿美元收购本土石化公司Sabic(沙特基础工业公司)的多数股权。换言之,沙特就是把自己的钱从一个口袋转移到了另一个口袋。

彭博社报道中称,此次沙特阿美发债不仅将是近年来最受市场期待的一次、新兴市场史上发债规模最大的一次,更是全球企业为数不多的获得超过1000亿美元认购的发债之一。

预期中的超10倍超额认购也凸显出了沙特阿美这家全球最大、最赚钱的石油公司的财务实力。此外,目前市场预计沙特阿美的债券收益率将低于沙特阿拉伯主权债务的收益率,这对于一家沙特国有企业来说也是极其罕见的。

鉴于认购数额过于庞大,沙特阿美周二对投资者表示,预计其10年期债权的收益率将比10年期美债收益率高出约1.1个百分点。彭博还援引知情人士消息称,沙特阿美已告知投资者,所有债权将分为六个部分出售,期限从3年到30年不等。

沙特阿美债券已获超1000亿美元认购(图片来源:彭博社)

每日经济新闻(微信号:nbdnews)记者注意到,沙特阿美通过此次发债预计将筹集100亿~150亿美元,将在周二晚些时候完成定价。超10倍的认购,自然也给了沙特阿美进一步发展的空间。但其实CVS健康连锁药店、百威英博和威瑞森通讯此前也曾收到过超过1000亿美元的认购,但在各自的并购中,这些公司的发债规模都至少超过400亿美元。

记者卡舒吉遇刺后,沙特重获华尔街青睐

彭博社报道中称,投资者对沙特阿美长期、高收益率债券的强烈需求,实际上是对2050年前后沙特阿拉伯和该国石油的押注。为了与其资产和负债期限相匹配,长期债券通常受到养老基金和保险公司们的青睐。其实这笔交易在很大程度上被视为在沙特阿美推迟IPO后为沙特经济议程融资的B计划。实际上,沙特王储穆罕默德·本·萨勒曼正在利用沙特阿美的原始的资产负债表为他提供资金。

对于沙特阿拉伯来说,对沙特阿美债务的强劲需求将让该国富有王室感到安慰。自记者贾马尔•卡舒吉去年10月遇刺以来,沙特王室一直处于危机状态。美国情报机构得出结论称,这起谋杀是由穆罕默德王子本人下令的。这起事件随后在全球引发了轩然大波,华尔街的银行、投资者和商业大亨都对沙特采取了冷淡的态度。

《金融时报》报道截图

在去年10月于沙特首都利雅得举行的一次被称为“沙漠中的达沃斯”的投资峰会中,沙特的企业也主要遭到了顶级与会者的抵制。然而,金钱的力量已经重新吸引了华尔街,从前段时间在瑞士达沃斯举行的“世界经济论坛”,到此次沙特阿美发债,都说明沙特又重新吸引了全球投资者的注意。

每日经济新闻(微信号:nbdnews)记者还注意到,这并非在卡舒吉遇刺以来沙特第一次发债——今年1月,沙特就曾发行了75亿美元的国际债券,这表明来自华尔街的抵制并未扼杀外国投资者对沙特的兴趣。

六家顶级投行共同负责发行

此外,沙特阿美已安排多家国际投行支持其规模巨大的债券发行,这也再次表明华尔街对沙特的态度发生了巨大变化。还需要指出的是,这些投行不仅希望参与沙特阿美此次发债,还希望确保自己处于有利位置,以便在沙特阿美按计划进行全球规模最大的IPO时分一杯羹。

彭博社报道截图

彭博援引知情人士消息称,摩根大通CEO杰米·戴蒙上周四在纽约的一场午餐会上发表了讲话时曾推销了沙特阿美的发债。去年,戴蒙等人就缺席了在前述利雅得举行的“沙漠中的达沃斯”的投资峰会,但他仍派出了资深的银行家确保与沙特阿美保持联系。

据悉,此次沙特阿美发债将由摩根大通、摩根士丹利、花旗集团、高盛集团、汇丰银行和NCB Capital Co.共同负责发行。惠誉国际评级和穆迪投资者服务公司则都将沙特阿美评为第五大投资级,尽管与沙特主权债务的评级相同,但评级仍低于石油巨头埃克森美孚、荷兰皇家壳牌和雪佛龙。

上周,在东京、纽约和伦敦的全球路演中,沙特阿美也向投资者兜售了债券,这也迫使沙特阿美披露自上世纪70年代国有化以来一直处于保密状态的财务和运营机密。

每日经济新闻(微信号:nbdnews)此前曾报道称,整个2018年,沙特阿美成为全球利润最高的公司,轻松超越苹果等美国科技巨头,以及埃克森美孚、荷兰皇家壳牌等同行业公司。4月1日,惠誉表示沙特阿美去年的息税折旧摊销前利润(EBITDA)为2240亿美元,远远超过排名第二和第三的苹果和埃克森美孚,后两者的EBITDA分别为818亿美元和404亿美元。

2240亿美元是个什么概念?Wind金融终端数据显示,2018年,中国石油和中国石化的EBITDA分别为248亿美元和312亿美元。这也就意味着,沙特阿美同期的EBITDA是中石油的9倍,是中石化的7.18倍,也是这“两桶油”EBITDA之和的4倍。