在第二季度减持苹果近50%持仓后,巴菲特旗下伯克希尔哈撒韦拥有的现金总额达到创纪录的2770亿美元。但如何寻找到下一个优质标的,成了巴菲特面临的新难题。

近年来“股神”已经多次在公开场合上强调,目前在市场中很难找寻到符合其价值投资标准的优质标的。伯克希尔哈撒韦在美国国内鲜有大规模的出手,最近一次受人瞩目的投资为西方石油,其先是在2019年投资西方石油100亿美元无投票权的永续优先股,到2022年公开收购西方石油普通股股票,目前其对西方石油的持股比例已经超过25%。这又是一次典型的巴菲特式的操作,看好一家公司,通过持续增持成为这家公司的大机构股东之一并长期持有。

但巴菲特这一次备受市场关注的大规模投资举动,目前并没有产生显著的投资回报,2022年以来,西方石油的股价基本在徘徊在每股60美元之间,并未跑赢大盘指数。

在美股市场优质标的难觅的情况下,巴菲特开始将目光转向海外市场,近年来另一个备受外界瞩目的操作是对日本市场的投资。

2019年至2020年,伯克希尔在日本市场通过发债融资60亿美元,随后投资于日本五大商社,但在8月初的这一轮全球市场动荡中,巴菲特所投资的这五大商社股价遭遇重挫,其中丸红和三井物产跌幅超过30%,超过了大盘的整体跌幅。由于日本央行加息导致投资者担忧日元升值将对日本商社的业绩造成负面影响。根据估算,这一轮日本市场的崩盘式下跌造成巴菲特所持有的日本相关股票的市值损失最大超过67亿美元。

在本土市场优质标的难觅、海外市场动荡的情况下,大比例持有现金,或许就是巴菲特求解当下市场的最佳答案。

巴菲特大规模减持苹果 苹果回购“掩护撤退”巴菲特旗下伯克希尔哈萨维第二季度财报显示,净卖出股票755亿美元,其中第一大持仓股苹果的减持规模最大,从第一季度持有苹果总市值1354亿美元,一路削减至842亿美元,考虑到苹果股价在第二季度的涨幅,巴菲特在第二季度对苹果股票的持股削减比例高达近50%。

在大幅削减对苹果股票的持仓之前,苹果是伯克希尔的第一大重仓股,占全部持有股票市值的40%以上,在大规模减持后,伯克希尔持仓的苹果股票占全部持有股票总市值的比例也下降至30%。

在大规模减持后,伯克希尔哈萨维第二季度持有现金总额也达到创纪录的2770亿美元。

事实上,早在今年的第一季度,巴菲特就已经开始减持苹果,当季的减持比例已经达到13%以上,当时巴菲特在5月份的股东大会上对此的解释是出于税务的考虑,巴菲特强调,如果未来资本利得税持续增加,那么减持一部分苹果长期来看对于伯克希尔的股东是有利的。

在经历完这一轮大幅减持后,巴菲特持有苹果股票的市值目前基本上已经回到2020年第三季度的水平。

在今年5月份的伯克希尔股东大会上,苹果首席执行官蒂姆 库克也按照惯例来到了大会现场,作为苹果最大的机构股东之一,苹果的掌门人自然亲自要赴现场捧场。

回过头来看,巴菲特对苹果的减持一定是与苹果方面的管理层进行过事先的沟通,或许在5月份的年度股东大会上,库克就已经知晓巴菲特在这个季度中大举减持苹果的决定。

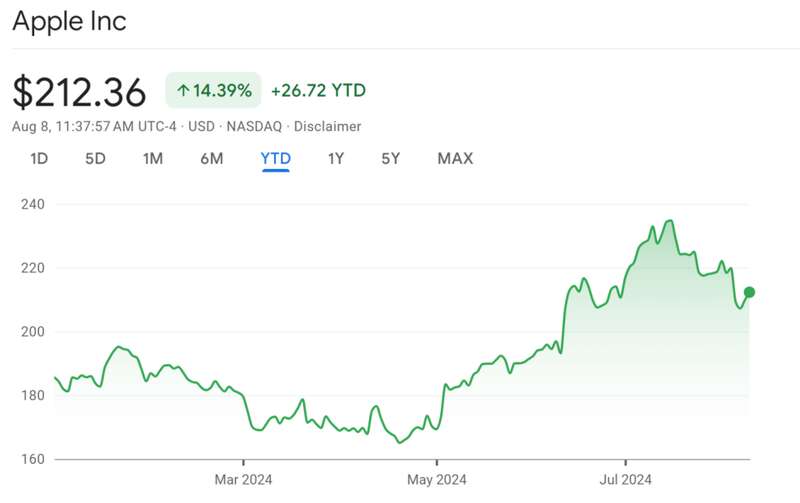

从数据来看,苹果方面在第二季度中也加大了股票回购的力度,回购总额达到265.2亿美元。今年以来,苹果回购总额高达近500亿美元,一定程度上配合了巴菲特对苹果股票的大举减持,也保证了这一过程中股价的平稳过渡,第二季度苹果股价上涨27%,今年以来苹果股价上涨14.4%,可以说股价丝毫没有受到大股东抛售的影响。

减仓完美避开一轮科技股调整 巴菲特践行“别人贪婪时我恐惧”对于在第二季度大幅减持苹果的原因,“股神”巴菲特并没有对外做出明确的解答,但是从他过往的一些公开表态和举动来看,能够大致归纳出一些可能的背后原因。

首先巴菲特从2016年开始建仓苹果直至目前苹果已经成为伯克希尔旗下第一大重仓股,苹果股价在这一期间持续上涨,已经为巴菲特带来巨额的投资回报,在第一季度中,巴菲特明确表示减持一部分是出于资本利得税的考虑,并且表示减持也是为了伯克希尔股东长期的利益考虑,因为如果未来资本利得税税率进一步上升,苹果带来的巨额投资收益也将面临更多的税收影响。

但上述仅仅解释了为何要减持苹果,但依然无法解释为何在第二季度快速大幅减持,结合市场走势情况来看,或许“股神”嗅到了一些不一样的市场迹象。

从过去一年伯克希尔股票持仓比例变化与市场走势对比可以明显看出,随着以标普500指数为代表的美股市场持续走高,巴菲特的股票持仓比例则在不断下调,从2023年第二季度的70%以上的股票仓位,一路下降至2024年第二季度的50%左右。实际上在过去5年中,巴菲特的股票仓位从来没有低于60%。

就在伯克希尔公布第二季度财报的几乎同一时间,美股在8月初经历了一轮猛烈的回调,受到日本央行突然宣布加息以及市场对美国陷入经济衰退的担忧等因素影响,全球股票市场遭遇震荡,美股市场中,以苹果、英伟达、谷歌、亚马逊等科技巨头为主的权重股普遍遭遇重挫,巴菲特目前将仓位调整至较低水平,一定程度上避免了这一轮短暂快速的市场动荡。

当然,从巴菲特价值投资的角度而言,择时并不是他所擅长或者更为专注的领域,但将股票仓位降至近年来的最低水平,却在一定程度上反映了“股神”对美股市场的阶段性看法,可能美股的阶段性顶部已经形成或者正在形成。

过去5年,美股市场总体呈现上行走势,标普500指数涨幅超过80%,近几年在生成式人工智能概念的带动下,以英伟达、苹果、谷歌、微软等为代表的科技巨头又迎来一波强劲的上涨,也带动整个市场上行。

就在整个市场中投资者沉浸在一片欢欣鼓舞中时,巴菲特却悄悄“撤退”了,这或许正印证了他的那句名言“别人贪婪时我恐惧”。

在持续大幅减持下调股票仓位后,巴菲特旗下伯克希尔哈萨维公司持有现金已经达到创纪录的2770亿美元,其持有的一年期以内短期美国国债达到2346亿美元,超过了美联储持有的1953亿美元的短期国债,成为世界上持有美国短期国债金额最大的单一机构。

如何寻找到下一个优质标的,成为了巴菲特接下来要面临的新的难题,实际上近年来“股神”已经多次在公开场合,包括今年的股东大会上强调,目前在市场中很难找寻到符合伯克希尔价值投资标准的优质标的,近年来巴菲特在美国国内鲜有大规模的出手,最近的一次受人瞩目的投资是对西方石油的投资,先是在2019年投资西方石油100亿美元无投票权的永续优先股,到2022年开始公开收购西方石油普通股股票,目前伯克希尔对西方石油的持股比例已经超过25%,这又是一次典型的巴菲特式的操作,看好一家公司,通过持续增持成为这家公司的大机构股东之一并长期持有。

但巴菲特这一次备受市场关注的大规模投资举动,目前并没有产生显著的投资回报,2022年以来,西方石油的股价基本在徘徊在每股60美元之间,连大盘指数都没有跑赢。

在美股市场优质标的难觅的情况下,巴菲特开始将目光转向海外市场,“股神”近年来另一个备受外界瞩目的操作是 对日本市场的投资。

2019年至2020年,伯克希尔在日本市场通过发债融资60亿美元,随后投资于日本五大商社,但在8月初的这一轮全球市场动荡中,巴菲特所投资的这五大商社股价遭遇重挫,其中丸红和三井物产跌幅超过30%,超过了大盘的整体跌幅。由于日本央行加息导致投资者担忧日元升值将对日本商社的业绩造成负面影响。根据估算,这一轮日本市场的崩盘式下跌造成巴菲特所持有的日本相关股票的市值损失最大超过67亿美元。

Advertisements