美国经济持续降温,两年期美债拍卖需求创纪录,均凸显出市场坚信美联储今年开始降息。

美国6月成屋销售总数环比与同比均下跌5.4%,销售速度下滑至年内低位,房价则连创新高,待售库存升至2020年5月以来最高。费城联储7月服务业活动大幅放缓至一年多最低。里士满联储7月制造业指数也超预期回落至-17,预期-6,前值-10。

市场聚焦特斯拉和谷歌母公司开启的大型科技股二季度财报季。

由于汽车降价及AI投入打击盈利能力,特斯拉Q2利润超预期两位数剧减,自动驾驶出租车Robotaxi发布时间从8月推迟到10月,盘后大跌8%。谷歌Q2营收盈利增超预期,季度云收入首超百亿美元,但广告放缓,押注AI投资的资本支出超过一季度,盘后震荡转跌。英伟达盘后跌0.8%。纳指100盘后跌约0.35%。

尽管掺杂较差的财报业绩,但美股财报季开局强劲。FactSet数据显示,目前标普500指数中约有20%的成分股公布了第二季度业绩,其中80%的公司业绩均超出华尔街预期。

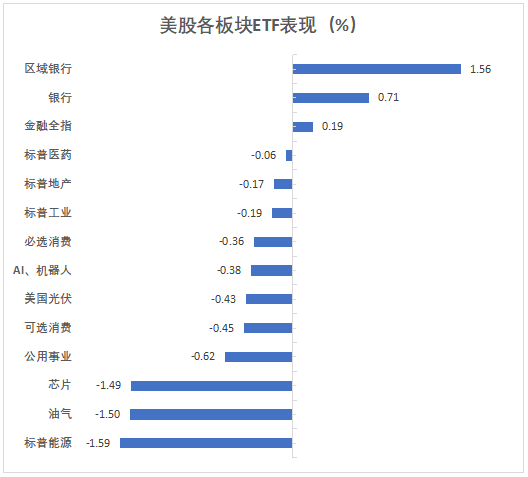

除小盘股涨1%领跑外,美股指均小幅收跌,特斯拉英伟达下挫,芯片股中概股普跌

7月23日周二,小盘股涨超1%领跑,其余主要股指先涨后跌,尾盘加速跳水。

科技股为主的纳指和纳指100早盘刷新日高时,分别涨约0.67%和0.4%,但尾盘跳水跌至0.22%和0.44%的日内低点;标普500大盘早盘最高涨近0.38%,尾盘跳水跌超0.24%至日低;蓝筹股汇聚的道指午盘刷新日高涨近0.28%,尾盘刷新日低跌近0.24%;罗素2000小盘股一路走高,尾盘涨近1.5%刷新日高。

截至收盘,除小盘股外,其余主要股指全线下跌:

标普500指数收跌8.67点,跌幅0.16%,报5555.74点。道指收跌57.35点,跌幅0.14%,报40358.09点。纳指收跌10.22点,跌幅0.06%,报17997.35点。

纳指100收跌0.35%;衡量纳指100科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)收跌0.25%;罗素2000指数收涨1.02%;恐慌指数VIX收跌1.34%,报14.71。

除小盘股外的其余主要股指均尾盘跳水并收跌

标普500指数的11个板块中,能源板块跌1.55%,公用事业板块跌0.65%,必选消费板块跌0.32%,通信服务跌0.22%,工业板块跌0.21%,房地产板块跌0.17%,信息技术/科技板块跌0.13%,医疗保健板块、可选消费板块、金融板块持平,原材料板块涨0.38%。

在投研策略上:

巴克莱分析师将标普500指数年底目标从5300点上调至5600点,高于市场平均预期的5431点,理由是即使近期美国科技巨头持续大跌,受强劲的盈利预期提振,大型科技股颇具吸引力。虽然分析师对大型科技公司的估值假设较高,但经增长调整的市盈率是合理的,分析师预计这类股票将配得上其估值。

但是,美国银行分析师表示,在标普500指数创4月以来最差单周表现之际,美国银行客户上周净卖出70亿美元美股,创下2020年11月以来的最大流出规模;机构投资者和对冲基金引领流出,散户投资者则小额净买入。就板块而言,金融板块连续第二周资金流出规模最大,尽管整个行业的盈利表现优于预期。科技板块录得大规模资金外流,为5月份以来首次资金外流。通信服务板块上周继续录得资金流入,为资金流入最多的板块。

媒体指出,科技巨头今年驱动了美国股市大幅上涨,但交易员现在正在准备迎接诸如英伟达等公司股票的潜在下跌,因为有担心认为该板块涨得过快过猛。根据市场数据和分析师的说法,交易员正在买入防范英伟达和其他大型科技股以及纳斯达克100指数下跌的期权。市场对此类期权的需求强劲,以至于防范英伟达股价下跌10%的1个月期看跌期权相对于押注股价上涨10%的看涨期权的价格达到1月以来的最高水平。与之类似,追踪纳斯达克100指数的景顺QQQ信托ETF(代码QQQ )的看跌溢价目前处于4月以来的最高水平。

“科技七姐妹”涨跌不一。亚马逊收涨2.11%,苹果涨0.47%,微软涨0.43%,“元宇宙”Meta涨0.26%,英伟达则收跌0.77%,特斯拉在业绩报告发布前收跌超2.04%,谷歌A则在业绩报告前收涨0.07%。

芯片股昨日普涨后,大多重回跌势。费城半导体指数跌1.46%;行业ETF SOXX跌1.49%;英伟达两倍做多ETF跌2.06%。

阿斯麦ADR跌0.9%,应用材料跌1.71%、AMD跌1.2%、迈威尔科技跌0.9%、科磊跌0.23%,高通跌0.83%,美光科技跌0.89%,英特尔跌1.26%,而Arm控股涨4.98%,台积电美股涨0.28%,博通涨1.68%。

AI概念股涨跌互异。BullFrog AI涨19.7%,“英伟达概念股”Serve Robotics收涨7.18%,甲骨文涨2.1%,Snowflake涨1.11%,Palantir涨1.23%,CrowdStrike涨1.88%,BigBear.ai涨2.67%,而英伟达概念股SoundHound跌0.8%,戴尔跌1.91%。

中概股指集体下跌。纳斯达克金龙中国指数(HXC)收跌1.84%,ETF中,中国科技指数ETF(CQQQ)收跌3.39%,中概互联网指数ETF(KWEB)收跌1.74%。

热门中概股中,蔚来跌4.48%,小鹏汽车跌6.67%,极氪跌0.8%,理想汽车跌3.47%,哔哩哔哩跌3.26%,京东跌2.46%,腾讯控股(ADR)跌2.53%,阿里巴巴跌0.7%,百度跌2.06%,网易跌0.14%,拼多多跌0.86%。

值得一提的是,利用中医药(TCM)来治疗神经认知紊乱的脑再生科技(RGC)收涨将近344%。

公布财报的公司:

特斯拉:特斯拉收跌2.04%,盘后跌超8%。由于汽车降价及AI投入打击盈利能力,特斯拉Q2利润超预期两位数剧减,而且自动驾驶出租车Robotaxi发布时间从8月推迟到10月。

谷歌:谷歌收涨0.07%,盘后震荡转跌。谷歌Q2营收盈利增超预期,季度云收入首超百亿美元,但YouTube广告收入不及预期,押注AI投资的资本支出为131.86亿美元,超过一季度的120亿美元,令人担心积压利润率。

可口可乐:可口可乐开盘涨超2%后回吐多数涨幅,最终微涨0.29%。可口可乐Q2营收同比增长2.9%超预期,净利润下滑28.8%,上调全年指引。

UPS:联合包裹服务UPS收跌12.05%,股价创上市以来最大跌幅,公司二季度营收和经调整后每股收益均不及预期,并下调2024年营收预期。UPS首席财务官表示,裁员人数已达11500人,目标为12000人。

通用汽车:盘中一度跌超7.5%,收跌6.42%。得益于主要车型需求强劲,通用汽车Q2营收刷新季度最高纪录,调整后净利同比大增37%,且上调全年盈利指引。但是公司称将推迟原计划在2024年推出的别克电动汽车,并将把电动皮卡工厂的开业时间推迟6个月至2026年,股价走低。

恩智浦:盘中跌超10%,收跌7.58%,主要原因是汽车行业疲软,恩智浦三季度营收指引不佳。

保时捷(ADR):美股最终收跌3.9%,欧股跌幅创下纪录最大。公司宣布预计全年营收390亿-400亿欧元,低于原本预计的400亿-420亿欧元,原因是面临特种铝合金供应短缺问题,短缺将造成公司产量减值,一个重要供应商的一个欧洲工厂被洪水淹没。

德国思爱普SAP:SAP收涨7.13%,主要原因是AI需求提振,SAP二季度云收入猛增25%。

ASM国际:得益于AI热潮,荷兰晶圆设备制造商ASM国际公司二季度订单超出预期,并上调下半年营收增长。财报公布后,ASM国际涨幅从超2%扩大超8.4%,最终收涨4.25%。

LMVH:今年海外高奢品牌在中国一路败北,全球最大奢侈品集团LVMH连续两个季度销售逊色,在中国等亚洲地区的销售加速下滑。

Spotify:盘中一度涨近16.2%,收涨11.96%。Spotify在推出涨价措施后,公司二季度付费用户同比增长12%,达到2.46亿人,超过了市场预期的2.452亿。

由于投资者评估一系列公司最新季度报告,欧洲股市收盘小幅走高,连涨两日,德国思爱普SAP涨超7%领跑:

泛欧Stoxx 600指数收涨0.13%,报515.47点。欧元区STOXX 50指数收涨0.40%,报4916.80点。欧洲STOXX 600指数的所有成分股中,德国思爱普涨7.15%,ASM国际涨4.18%。

德国DAX 30指数收涨0.82%。法国CAC 40指数收跌0.31%。意大利富时MIB指数收涨0.07%。英国富时100指数收跌0.38%。荷兰AEX指数收跌0.22%。西班牙IBEX 35指数收涨0.62%。

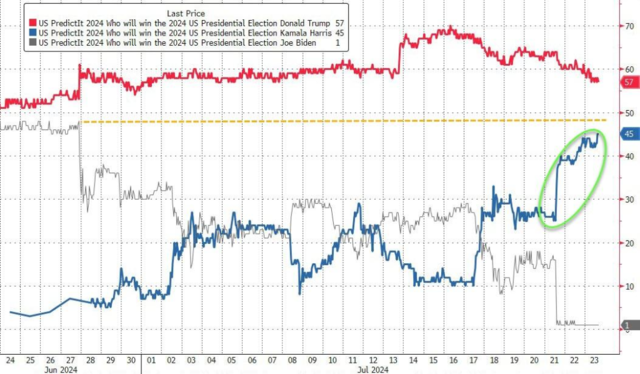

美国财政部两年期国债拍卖需求强劲,且最新民调副总统哈里斯小幅领先特朗普,特朗普交易降温推动美债收益率全线下行,两年期美债收益率跌三个基点

尾盘时,对货币政策更敏感的两年期美债收益率跌3.00个基点,报4.4871%,北京时间01:00发布美国财政部两年期国债续发结果后,迅速跌至日低4.4764%。美国10年期基准国债收益率跌0.98个基点,报4.2427%,北京时间23:42刷新日低至4.2194%。

两年期美债标售获创纪录需求,凸显出市场坚信美联储今年开始降息。在三类主要投标人中,直接和间接投标人获配比例合计为91%,为2003年以来最高。一级交易商获配比例为9%,创有记录以来最低。

美债涨跌互现,短期国债表现优异,使得2年和30年期的收益率曲线几乎被反转

欧元区基准的10年期德债收益率跌5.7个基点,报2.439%,盘中交投于2.495%-2.434%区间。两年期德债收益率跌11.6个基点,报2.714%,盘中交投于2.775%-2.713%区间。

法国10年期国债收益率跌1.7个基点,意大利10年期国债收益率跌2.7个基点,西班牙10年期国债收益率跌3.1个基点,希腊10年期国债收益率跌1.1个基点。英国10年期国债收益率跌3.8个基点,刷新日低至4.122%。

分析指出,投资者在风险情绪颤抖和流动性稀薄之际关注央行降息前景,两年期德债收益率跌超11个基点,英债收益率普遍跌约4个基点。欧洲央行副行长金多斯称9月份“更方便”欧央行决策。交易员提高对欧央行的降息押注,料2024年降息46个基点,周一预计为43个基点。

受累于中东停火谈判重启及油需疲软前景,叠加夏季流动性偏低和算法相关的抛盘,美油连跌四天至六周低点,布油10月合约跌穿80美元

美元走强打压油价,油价连跌四日,创6月初以来的最长连跌纪录。WTI 9月原油期货收跌1.44美元,跌幅约1.84%,报76.96美元/桶。布伦特9月原油期货收跌1.39美元,跌幅约1.69%,报81.01美元/桶。

美油和布油低开后小幅上涨,欧股盘中刷新日高时,美油最高涨逾0.42%,布油最高涨超0.47%。随后两者均加速下跌,美股午盘时刷新日低,美油最低跌近2.6%下逼76美元关口,布油9月合约最深跌近2.3%逼近80美元关口,10月合约跌穿80美元/桶整数位心理关口,为6月10日以来首次。美股收盘时,两者均部分收复失地。

油价延续跌势,但美油盘中在76.69美元获得支撑并小幅反弹

分析指出,未来油价较大取决于美联储降息及中东谈判进展情况。而且油价跌破50日和100日移动均线后商品交易顾问抛售多头仓位加剧了跌势。算法交易卖盘和夏季低流动性都给市场带来压力。夏季汽油需求并未推高油价,美国能源信息署(EIA)数据显示,截至7月12日当周,汽油需求疲软,日均下降61.5万桶。

高盛周二表示,由于市场基本上忽视了中东紧张局势对原油供应的潜在威胁,因此油价风险溢价仍然接近于零。

美国8月天然气期货跌2.84%,报2.187美元/百万英热单位。欧洲基准的TTF荷兰天然气期货跌0.68%,报31.622欧元/兆瓦时;ICE英国天然气期货尾盘涨2.21%,报80.76便士/千卡。

美元走高,日元涨超0.9%升破156,以太坊ETF交易首日比特币跌3.6%失守6.6万美元

衡量兑六种主要货币的一篮子美元指数DXY涨0.12%,报104.436点,日内交投区间为104.204-104.535点。

彭博美元指数涨0.16%,报1257.25点,日内交投区间为1253.69-1257.27点。

市场预计特朗普在11月击败哈里斯的可能性仍然较大,特朗普交易推高美元

非美货币多数下跌。欧元兑美元跌0.33%,英镑兑美元跌0.20%,美元兑瑞郎涨0.20%。

离岸人民币(CNH)兑美元涨70点至7.2891元,盘中整体交投于7.2973-7.2856元区间。

亚洲货币中,美元兑日元下跌0.92%,报155.59日元,日内交投区间为157.10-155.54日元。欧元兑日元跌1.25%,报168.87日元;英镑兑日元跌1.13%,报200.807日元。

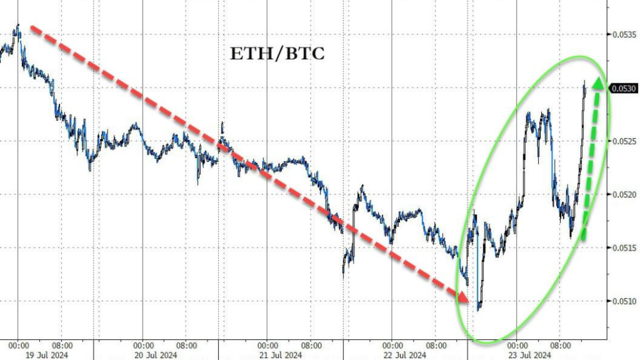

主流加密货币涨跌不一。市值最大的龙头比特币跌3.59%至65885.00美元,失守6.6万美元关口。第二大的以太坊跌0.11%,报3488.00美元。

值得注意的是,周二以太币ETF正式开始在美国交易,首批基金公司包括贝莱德和Grayscale等。

随着以太币ETF的推出,以太坊当天的表现优于比特币

投资者聚焦本周经济数据寻找降息线索,以及印度黄金需求增加,支撑金价小幅反弹逾0.5%,告别四日连跌

美债收益率走低支撑贵金属价格。COMEX 8月黄金期货尾盘涨0.51%至2406.8美元/盎司,打破四日连跌趋势,COMEX 9月白银期货尾盘微涨0.03%至29.330美元/盎司。

现货黄金价格先跌后涨,亚市早盘突破2400美元/盎司后回落至2390美元下方,跌幅约0.35%;随后在欧股盘中迅速反弹,刷新日高时触及2410美元上方,涨幅近0.65%,美股收盘时小幅回落。

现货白银在亚市盘初达到日内高点,涨幅超过0.58%,但在欧股盘前跌至日内低点,跌幅接近1.57%,尾盘时微幅转涨。

黄金止步四日连跌,在2400美元找到支撑

分析指出,市场焦点已从美国政治局势转向美国经济数据,如周四的美国GDP及周五的PCE数据,市场依旧定价年内将降息两次,并假设美联储有望在9月开始降息。任何弱于预期的通胀数据对黄金都将是利好消息。印度大幅削减金银的进口关税,有利于提振印度对黄金的零售需求,推高金价。

高盛表示,预计黄金多头头寸潜力巨大,金价明年将达到2700美元/盎司,原因是各国央行坚定购买黄金、美国可能降息以及地缘政治紧张局势触发的避险需求。

伦敦工业基本金属连续多日集体下挫。经济风向标“铜博士”收跌50美元,报9166美元/吨。伦铝收跌4美元,报2295美元/吨。伦锌收跌38美元,跌幅超过1.39%,报2688美元/吨。伦铅收跌24美元,跌超1.5%,报2060美元/吨。伦镍收跌169美元,跌超1.04%,报16021美元/吨。伦锡收跌470美元,跌超1.57%,报29418美元/吨。

Advertisements