你上次买美邦的衣服是在什么时候?

昔日的火爆一时的“国民品牌”,似乎已在消费者和媒体的话题中消失很久了。

2月28日,美邦服饰公布2018年业绩快报,营业收入同比增长18.42%至76.65亿元,创2014年以来新高,净利润4290万,同比增长114%,实现扭亏为盈。

表面看业绩不错,但一比较就露馅了:4290万的净利润、0.5%的净利率无论纵向比较还是横向比较,都显得太寒酸———早在2011年美邦的净利润就已经超过12亿元,而老对手森马服饰2018年净利润高达17亿元,净利率10.77%,盈利能力碾压美邦。

“不走寻常路”的美邦,是如何走向衰落的?

红极一时的国民品牌

谈起美特斯邦威这个品牌,相信很多80后都有一肚子的回忆。当时很多人并不知道,这个有着洋名的品牌其实是彻头彻尾的国产货。

1995年,裁缝出身的周成建在温州开出了第一家美邦专卖店。品牌创立之初,美邦靠“虚拟经营”模式实现快速扩张,短短几年间就成为国内知名度最高的休闲服饰品牌。

虚拟经营模式,即“生产外包,直营与加盟相结合”,公司将生产和主要销售渠道外包,自己只掌控产品设计、品牌运营和少数直营渠道。这种轻资产的运营模式,使得美邦能够以较少的资本撬动加盟商大量的人力、物力和财力资源。在服装行业“渠道为王”的时代,虚拟经营模式使得美邦门店数量和销售额迅速增长,在服装市场站稳了脚跟。

品牌营销,是美邦的另一大优势。成立之初,美邦即将目标消费群体定位在18~25岁的青年,并将“美特斯邦威,不走寻常路”作为品牌口号。为了提升品牌在年轻人中的影响力,美邦曾签约花儿乐队、郭富城、周杰伦、张韶涵、潘玮柏等一线明星,打造了“年轻活力、流行时尚”的品牌形象。

2000年~2005年是美邦高速发展的时期。那些年,H&M、ZARA还未进入中国,优衣库也没成气候,对学生群体而言,美特斯邦威就是时尚、潮流的代名词,穿美邦的衣服是一件很“有面儿”的事。

2001年,美邦门店数量达到429家,销售额达到8.7亿元,2005年门店扩张至1262家,销售额增至9.17亿元。2007年,美邦在国内休闲服饰零售业的市场占有率达0.95%,在国内主要的12大休闲服品牌中位居首位。

2008年,美邦服饰在深交所上市,年底市值攀升至185亿元,成为A股服装板块市值最高的公司。2011年是美邦发展历程中的巅峰之年,年底门店数量高达4164家,全年公司营收将近100亿元,净利润12亿元,双双创下新高。

美邦做错了什么?

但在美邦的高速发展中,危机早已潜藏。从2012年起,美邦的营收、净利润一路下滑,至今也没达到2011年的水平。而净利率早在2008年就已经见顶,并在2011年反弹后加速下跌,从2011年的13.8%下滑至2014年的2.1%。

2015年~2017年是美邦最艰难的三年。2015年,公司首次亏损4.3亿,经营性现金流为负值。2016年,美邦靠转让旗下资产扭亏,避免了被*ST的命运。2017年,美邦再度亏损3亿,净资产收益率在A股服装板块42家公司中排名倒数第一。曾经的服装业老大,已彻底沦为“差等生”。

美邦的遭遇,首先是因为行业大环境发生了剧变。

2008~2012年,受宏观经济影响,消费市场持续低迷;而供给端则空前拥挤:一方面ZARA、H&M、优衣库等快时尚洋品牌凭借产品品质、供应链和渠道优势快速攻城略地,另一方面电商崛起势头正猛,给线下门店造成巨大冲击。国内服装行业爆发库存危机,盈利能力承压。

2012年,是服装企业最艰难的一年。美邦遭遇上市以来首次业绩下滑,净利润同比减少近30%。其他品牌也难逃厄运:浪莎股份净利润暴跌七成,红豆股份、森马服饰净利润分别下跌45%、38%。

不过,美邦业绩的持续下跌不能全部归咎于外部环境。毕竟同样的市场环境下,森马、太平鸟的业绩不仅没有“一蹶不振”,反而走出一条上升曲线。那么,美邦究竟做错了什么?

首先,产品本身出了问题,衣服卖不动了。

通常,当行业市场竞争加剧,企业往往采取两种战略来应对:要么采取成本领先战略,薄利多销;要么采取差异化战略,提高产品质量或专注于某一细分领域以提高利润率,比如森马就坚定地锁定童装市场而成为服装行业稳固的龙头。

美邦在这两个方向上都做了尝试,一方面提升产品性价比,另一方面针对特定消费人群推出独立的新品牌,由单品牌战略向多品牌战略转变:继2008年针对都市消费人群推出高端品牌ME&CITY后,2011年又推出定位于都市时尚的品牌TAGLINE,以及两个童装品牌:米喜迪和Moomoo。

但这两条并的行路线都不得其法,休闲服装无论从时尚度和性价比上都难以和优衣库、H&M等洋品牌抗衡,而高端产品的设计和质感,又难以打动白领群体;童装市场则早已寡头林立,立足空间很小。

于是,美邦的衣服越来越难卖了。公司营业收入在2012年首次下滑后,2013、2014年再度下滑17%、16%。存货周转率也从2006年的一年6次/年,降至2015年的2.1次/年。

其次,费用不断攀升,进一步挤压了利润空间。

当行业竞争加剧,公司向市场要效益变得困难,这时就需要向管理要效益:控制成本、减少费用,但在这方面,美邦做得也不够好。

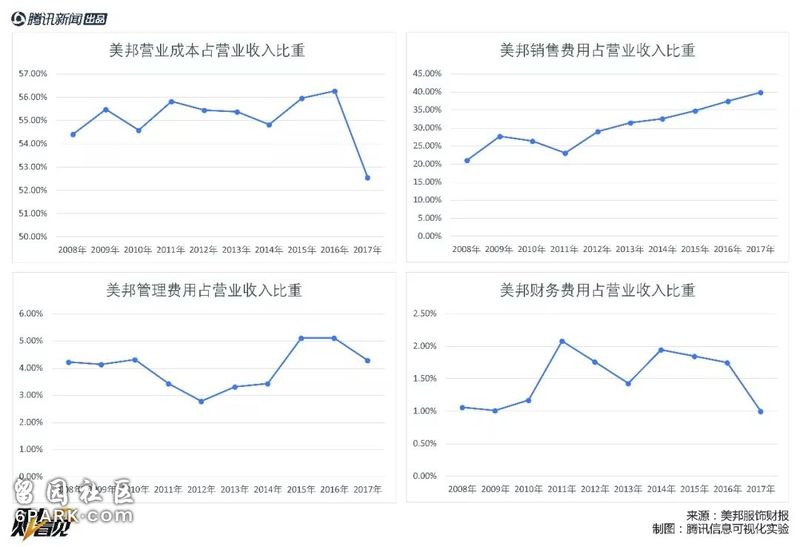

美邦营业成本占营业收入的比例始终控制在55%左右,变化不大。但费用支出却在不断上涨,占比最高的销售费用涨幅尤其大:2008年到2018年,美邦销售费用占营业收入比例从21%增加至40%,几乎翻了一倍。

究其原因,一方面店铺扩张导致租金费用大幅攀升。2012年,美邦店铺总数达到了峰值的5220家。2013年,美邦开始以“一城一文化、一店一故事”的理念在成都、厦门、广州、杭州等城市推出多家新概念体验店,店铺升级导致租金、装修费用大增。

另一方面,美邦的广告支出也很“吓人”。为了打造“年轻活力、流行时尚”的品牌形象,美邦在广告营销上一向很舍得砸钱。不仅重金邀请一线明星代言,还曾在2007年独家冠名选秀节目《加油好男儿》。2011~2013年,由于利润下滑,美邦减少了广告费支出。2014年起,美邦为了推广主品牌和有范APP连续三季冠名《奇葩说》,并和《魔兽世界》等热门游戏IP开展跨界整合营销,广告费再度攀升,2015、2016年,美邦广告支出都超过1亿元。

再次,美邦三次互联网转型失利,不仅没能讨回消费者欢心,反而加重了费用负担。

2010年起,美邦开始大踏步发力电商,在淘宝开旗舰店的同时,推出自己的电商平台“邦购网”。但由于低估了线上平台所需的运营成本,欠缺完善的供应链和物流体系,上线一年后,邦购网便因持续亏损被剥离上市公司体系。

2013年,美邦收回邦购网的电商业务,发力线上线下融合的O2O战略,计划三年内开出千家O2O体验店,但也以失败告终。

2015年,美邦有又面向90后的时尚搭配体验平台“有范”APP,杀入移动互联网市场。但遗憾的是,“有范”APP同样陷入了“雷声大雨点小”的尴尬。2017年8月,有范APP停止运营。

天风证券分析认为,美邦三次转型失败的核心原因在于,美邦将焦点放在了提升消费体验上,但忽略了产品和品牌本身的升级和改革:希望以O2O、APP等新的经营模式吸引更多消费者,而不是用这些渠道收集的大数据探究消费者的需要,为产品端提供更多的决策。

有人调侃美邦和ZARA的差距,ZARA是“顾客需要什么,我们提供什么”,而美邦却是“我认为用户需要什么,我就提供什么”。

三次互联网转型,不仅没能帮助美邦赢回市场,反而加重了其费用负担。除了《奇葩说》的冠名费,网站和APP开发费用也是一笔不小的开支。美邦财报显示,2015年,自有电商平台开发和移动APP研发支出合计1.15亿元,受此影响,当年管理费用增加41.91%。

重新回归主业

2016年以来,饱尝转型苦果的美邦开始重新回归主业,推动品牌、产品、渠道、零售升级。

品牌方面,美邦开始挖掘年轻消费群体的细分需求,打造多元化品牌与风格矩阵。形成Metersbonwe、ME&CITY、Moomoo、ME&CITYKIDS、祺五大品牌,并将主品牌Metersbonwe由单一休闲风格裂变为五大风格:MTEE街头潮趣、ASELF森系、Novachic都市轻商务、HYSTYL潮流范、NEWear休闲风。

渠道方面,美邦提出以“百城千店”+购物中心并行发展策略,即首先通过购物中心直营门店,树立形象标准店后,再大规模向加盟渠道推广。同时通过“百城千店”策略下沉到地县级市场,全面覆盖从一线城市到县镇级市场的发展空间。

从业绩来看,转型初见成效。2017年四季度以来,美邦业绩改变了近年来的负增长局面,四季度Metersbonwe主品牌核心市场收入同店增长近10%,ME&CITY、Moomoo和ME&CITYKIDS全年零售收入均实现同比增长。

2018年,美邦营业收入取得双位数增长、利润扭亏为盈。这一年,美邦在继续产品和渠道升级的同时,也开始着力控制费用。业绩快报显示,2018年美邦整体费用率较2017年度下降4.59个百分点。

渠道为王的时代,美邦靠虚拟经营成为休闲服装业的龙头。但用户为王时代,美邦仍在延续过去的思路,在经营模式创新和改善消费体验上投入巨大,却与消费者的需求渐行渐远。如今,重新回归主业的美邦,能否抓住千禧一代的喜好,找回迷失的那些年?