图:韩国首尔街道上的樱花树

就像它的睦邻那样,韩国股市失去了经济晴雨表的意义。

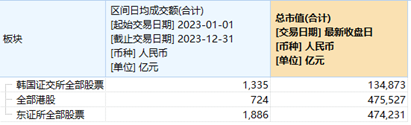

2020年至今,全球大部分股市涨声一片,而韩国股市则原地踏步。其实韩国股市并不小,总市值接近2万亿美元,是亚太最重要的市场之一。

实际上,不止过去3年,如果拉长维度来看,韩国股市已经十多年基本没涨。以2012年初为起点算到2023年底,韩国股票指数从1832涨到2655,累计涨幅40%多,12年年化收益率3%,基本跟韩国通胀一个水平。但同时需要考虑的是在这个区间,韩元贬值20%,如果以美元计价,则韩股年化涨幅1%出头,连通胀都没有跑赢。

这一情况已经严重到让韩国政府难堪到再也没法坐视不管,今年2月份,韩国金融部门正式决定将实施企业价值提升计划( Value Up program ),决意改变韩国股票估值低迷的问题( Korea discount )。

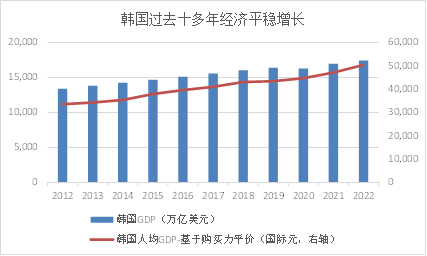

都说股市是经济的晴雨表,理论上股市会放大经济的波动,当经济向上时,股票市场往往表现更为亮眼。那么是这十多年韩国经济发展出现了问题吗?

根据最新的数据,其实韩国过去十多年经济虽然增速降档,但表现仍然可圈可点,全国GDP( 按美元计价 )年复合增速达到2.4%,从购买力平价角度测算人均GDP增长更是达到3.8%,与美国同区间水平基本相当。反观一水相隔的日本,2012年至今,股市十年走牛,而在此期间日本GDP和人均GDP年复合增速仅仅分别只有0.5%和0.7%。

有点讽刺的是,正是由于韩国经济良好的基本面,2021年,联合国正式将韩国认定为发达国家,是近60年来的首次。

经济数据稳中向好,联合国盖戳认证,但韩国股市却与经济基本面背道而驰,一直在保卫2500点,这可能是比分析日本市场能够带给我们更多启发的地方。以邻为鉴,我们将尝试解开韩国股市十年不涨的谜团。

01

韩国股市低迷突破传统认知

韩国股市为什么一直不涨,那些单刀直入的猜想似乎一个都不能解释。

1.是市场不够成熟吗?

对于一国股票市场表现不好,学界经常给出的结论是市场不够成熟,尤其是对于新兴市场而言更是如此。但实际上,韩国股市在上个世纪50年代左右就成立了,距今已经有超过70年的历史,很难说这个股市还不够“成熟”;尤其是1990年后,韩国股市已完全对全球投资者开放,100%被纳入MSCI。

2000年之后,韩国股市还经历了一轮机构化浪潮,境外机构投资人、国内养老金、国内机构逐渐成为场内最主要的参与者;需要强调的是,虽然韩国人确实很爱赌,但与很多国内媒体渲染的不同,韩国股市的定价者早已不是散户,而是国内外专业的投资机构。比如在最高峰时候,境外投资人持有韩国股票市场的权重一度超过40%,最近也仍持有32%。

更有意思的是,虽然赚钱效应很一般,但韩国股市的流动性可以说非常好,所以也不存在价值发现的客观障碍。以2023年的交易数据为例进行分析,韩国以不到港股总市值的3成,贡献了超过其近一倍的成交量。通过横向比较亚太股市,我们甚至有点意外的发现,韩国不仅仅不存在流动性黑洞,反而是交易最为活跃的市场之一。

韩国的股民们,可以说在真金白银保卫2500点上,非常努力了。

图:韩国股票市场流动性与亚太其他市场对比,Wind

2.是起点估值太高,过去一直在消化泡沫吗?

高估值是收益的天敌,即使强无敌的纳斯达克指数,也用了15年的时间消化了2000年的互联网泡沫。因此资深股民自然要问了,是不是当年对韩国的预期太高导致估值的起点太高?

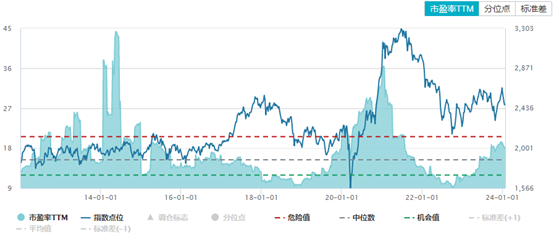

答案是令人大跌眼镜的,韩国市场的估值水平一直在低位徘徊,2012年起点估值在15-20倍市盈率,这并不是一个很高的水位;截止到最近,韩股的整体市盈率仍然与2012年水平基本类似。如果扣掉电池、医疗这种估值相对较高的板块,韩国股票市场子行业估值大部分在10倍PE上下。

横向对比来看,韩国甚至可以被认为是“被低估的市场”。在韩国股票市场,有近40%的股票PB低于0.5,有70%的股票PB低于1.0。这一数据有多么夸张,日本市场PB低于1.0的股票数量占比只有不到40%,欧洲代表性指数只有20%,标普500不到5%;即使被贴上“全球最便宜市场”的港股,这个比例也只有65%左右,见到韩股也得叫一声大哥。

过去十多年,韩股不仅没有在消化高估值,反而是在低估值泥潭里越陷越深;随着隔壁的日本股市再度辉煌,我们也不难理解韩国政府为什么坐不住要搞价值提升计划了。

图:韩国股票历史PE估值水平情况,万得

3.是没有产业转型成功、没有优秀的公司吗?

从产业发展的角度出发,20世纪初的日本就是由于传统优势行业节节败退,新兴产业一再错过,日本迎来失去的30年,股市也随之沉寂。

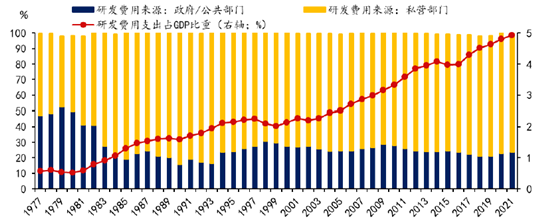

韩国是不是也类似呢,遇到了“发达国家陷阱”?事实是令人百感交集的,韩国可以说一个极度努力的国家,其研发强度( 研发支出/GDP )过去持续提升,已经达到5%,在发达国家中仅略低于以色列,甚至高于美国,高居发达国家中的第二。

在大力转型下,韩国的优势产业早已从造船、化工等,转型为了电子、半导体、新能源、汽车、文娱等,堪称产业转型成功的典范。

而三星、LG、海力士、现代、乐天等公司也成为全球知名品牌。以最近的AI浪潮为例,其中最关键的存储芯片HBM,基本都由海力士和三星垄断,可以说没有这两家公司的HBM的支撑,全球的这轮算力革命完全将是无本之木,重要性仅次于英伟达GPU和台积电的先进制程。

其实韩国股市的市值分布高度集中,前10大公司市值占比达到40%,前30大公司市值占比达到54%,基本上都是产业转型成功的优秀公司,而即使是这些代表新兴产业趋势的优秀公司,也没能带动韩国股市走向繁荣。

图:韩国研发支出持续提升,韩国统计厅,国海证券

02

韩国股市低迷的真实成因

那真实原因究竟是什么?回归第一性原理,股票投资获益的最本源,仍然是依赖公司创造现金流,并且将现金流合理回馈给股东。从这个角度出发,我们不难找到正解。

1.极度不重视股东回报

国内对韩国财阀都有所耳闻,除了扩大贫富差距外,财阀对于股票市场的负面冲击在于,较差的治理模式下,会天然忽视股东、尤其是中小股东的回报。所以虽然韩国经济稳中向好,优秀的公司蒸蒸日上,但这与中小股东关系不大。

根据外资券商最新分析,韩国2024年股息率最高的20支股票中,排名第一的东部保险股息率9.0%,排名第二十的SFA仅仅4.3%,股东回报最靠前的公司尚且如此,整体股东回报可以略见一斑了。在这方面,港股也得再度叫韩股一声大哥。

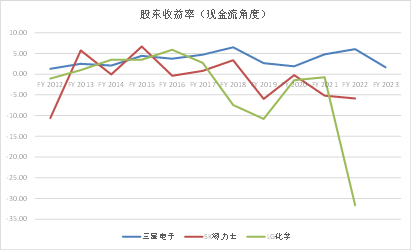

根据统计,2012-2023年间,韩国整体市场的股息率在1.0-2.5%之间波动,基本上约等于没有,对散户来说买股票基本上等于为国接盘了。

为什么高股息如此重要呢?一方面这是股东回报的直观体现,另外一方面,对于低估值的市场,本身成长的预期弱,那么就需要通过加强分红或者回购股份来回馈股东。

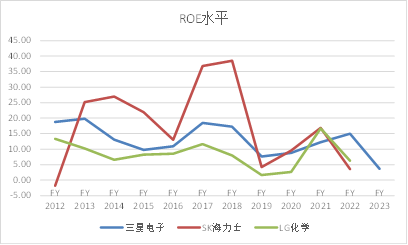

而韩股完全选择了背道而驰。以韩国代表性财团三星、LG、SK旗下的三家代表性上市公司三星电子、LG化学、SK海力士为例,如果从现金流收益率角度( 回馈现金流/股东投入现金流 )来测算,基本上都是价值毁灭的,其中三星电子维持在2%-6%区间,已经算矮子里拔高个了。

2.扩张成瘾,陷入低效陷阱

韩国企业不分红,那钱都用来干什么了?没有别的方向,就是扩张、扩张、还是扩张。

被誉为“咖啡共和国”的韩国,无疑是最典型的奋斗上瘾的案例。在发展早期,韩国在造船、化工、半导体都是通过逆周期投资,成功实现逆袭。这也让韩国企业扩张成瘾,而受益最大的财阀体系( 三星系、LG系等 ),在没有反垄断管制下,话语权甚至大于政府,让他们减速无疑与虎谋皮。

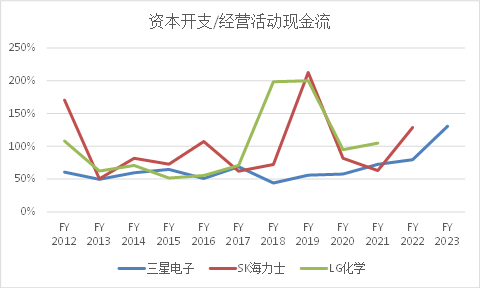

这些企业有多爱扩张呢?我们仍然以上述提到的三家代表公司为例进行分析。从财务角度,一个企业的经营现金流反映了其造血能力,是一切现金流再分配的起点,资本开支和经营性占用则是最大的出血点。

我们统计资本开支/经营现金流这一指标,可以看到这三家公司每一年的这一指标基本上都在50%以上,这就意味着刚到兜里的钱,至少一半以上都被拿过去再投资了,而且甚至不少年份这一指标是高于100%的,也就是说哪怕企业经营很一般甚至困难,但我还是要接着奏乐接着舞,扩张不能停;至于说股东回报,就有点“我跟你谈梦想你却跟我谈钱”的道德审判了。

曾经有一篇关于“当资产负债表不想奋斗”的一文流传甚广,其实当没有机会的时候,不奋斗又有什么错,躺平就是最大的相对收益。如果硬着头皮往前冲,很可能就是越努力越失败。

随着2012年开始,韩国经济增速换挡,但财阀还在持续扩张的老路中。所以虽然这些公司体量越来越大,但结局就是ROE趋势性的往下掉。

实际上,图中的几家公司还算相对优秀的,整个韩国股市,当前的整体ROE水平在6%左右,在全球市场中,仅略高于难兄难弟的港股的5%;作为对比,美国的ROE达到了18%左右。

从投资者角度来说,投资低ROE市场本身就是火中取栗,而ROE中的这个E你还不会通过分红分给我一点,十年让大家明白,原来这些公司的梦想是“花别人的钱办自己的事”。

经过以上的分析,不难知道为什么韩国经济的繁荣与股市没有半毛钱关系,在一个不重视中小股东的扩张型市场,即使流动性好、公司优秀,可这泼天的富贵又与这些股票持有者有什么太大关系呢。

3.用脚投票,韩国人更多选择了其他投资方式

在一轮又一轮的被割中,逐渐清醒的韩国人其实转向了其他替代投资方式。根据韩国央行统计,过去十五年,韩国家庭在股票上的配置权重只占比不到10%( 注:美国占比高达40% ),非金融资产占比超过60%,其中主要是房产。

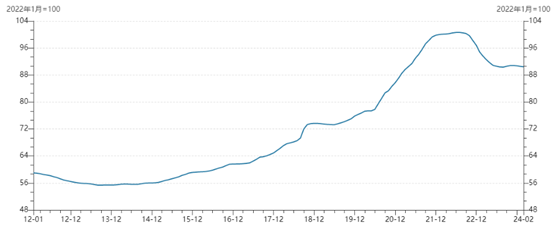

韩国人,作为全球最爱炒房的群体,通过3轮房价上涨将首尔变成了全球房价最贵的城市之一,韩国经济发展的晴雨表其实是房价。当你认为韩国人炒房是非理性的时候,其实只是不理解他们的苦衷而已。

在2012-2023年区间,韩国股市保卫2500点的时候,首尔房价顶着人口减少的大利空一度涨幅超过一倍。房地产如果作为投资品,流动性要远远弱于股票,成长性也要更弱,那为什么在全球为数不少的国家中,房价的涨幅都超过了对应股指呢?

笔者认为,除了大家分析的各个角度之外,还有一点被忽略的重要点在于,房子是一个比股票公平得多的投资品。

不同于股票,投资者还需要去关注公司治理、现金流分配、股东回报、财务造假等各种委托代理问题,房子简单直接,所见即所得,品质和地段的判断对所有人来说都是很公平的。在韩国,财阀面对的房地产市场与普通老百姓别无二致。

除了全民涌向房地产之外,由于资本自由流通,韩国人更多的购买境外的股票,比如曾一度成为特斯拉的前十大股东,风险偏好更高的人则选择了加密货币。

图:韩国首尔房屋购买价值指数-公寓,韩国央行

03

点位没有意义,改变才有

过去十年,韩国个人投资者,在趋势性的撤离这个绞肉机市场,买房更多是一种无奈的平替,随着房价收入比到达一个夸张的水平后也开始上涨乏力。对于韩国人来说,比倒腾篮子里鸡蛋更釜底抽薪的方式是移民,作为全球移民比例最高的国家,韩国最近十年移民人口数甚至远超新生人口数。

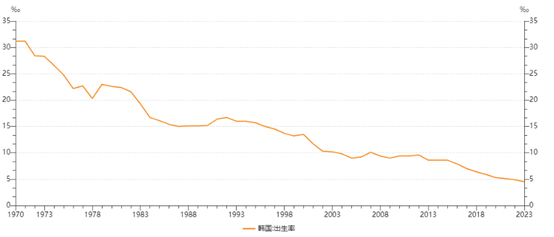

对于韩国股票市场的这一轮改革,笔者是持保留态度的。怎么做比怎么说重要的多,如果代表性的龙头公司能放慢脚步、增加股东回报,那一切都还不晚;如果还是在扩张、歧视中小股东的路径依赖中,韩国股市还有多少个10年可以被错付,充沛的流动性也终将在一次又一次的用脚投票中被消耗殆尽,正如韩国的出生率一样。