银行帐户存款若能超过25万元虽是不错的里程碑,但以理财角度来看可能不是个好选择。将如此大笔的钱集中在同一个机构除了可能存在风险、资产配置不够多元化,也未善用联邦存款保险公司(FDIC)的存款保险赔偿。路透

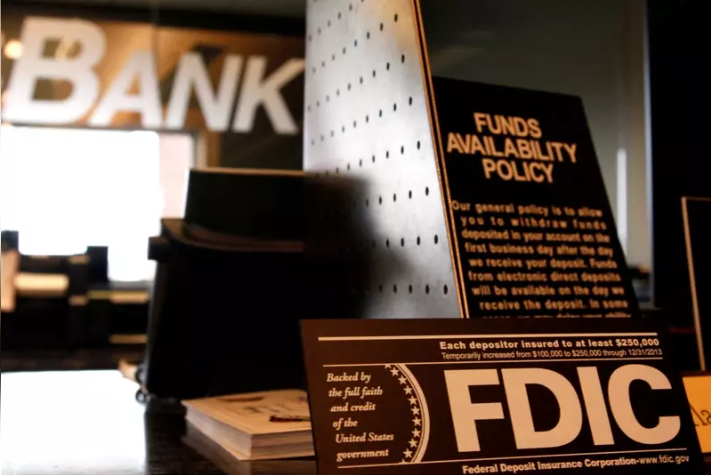

银行帐户存款若能超过25万元虽是不错的里程碑,但以理财角度来看可能不是个好选择。将如此大笔的钱集中在同一个机构除了可能存在风险、资产配置不够多元化,也未善用联邦存款保险公司(FDIC)的存款保险赔偿。理财网站GOBankingRates便解释为何在单一银行帐户的存款不应超过25万元。

FDIC保险限额

银行违约或倒闭时,FDIC为每个受保帐户提供25万元的保险,但了解细则后其实可以获得超过25万元。存款保险制度是针对每一家要保银行、每一个存款人及每一种所有权类别(Ownership Category)分别保障,意味着存户只要将钱分配在不同的帐户所有权类别即可。

其中自然人类别包括单一帐户(Single Accounts)、联名帐户(Joint Accounts)、可撤销信托帐户/不可撤销信托帐户(Revocable/Irrevocable Trust Accounts)、特定退休金帐户(Certain Retirement Accounts)等。

举例来说,若将30万元全部存于一个单名帐户中,则只有25万元受保;但如果改为在单一帐户、联名帐户、退休帐户各存入10万元,则全数30万元皆可获得保障。尽管银行违约或倒闭的风险可能很低,但能尽量不让财产暴露在风险中总是好事。

回报太低

传统的支票帐户(checking account)或储蓄帐户(saving account)利率实在不吸引人,FDIC数据显示支票帐户的全国平均利率仅0.07%、储蓄帐户的平均存款利率则是0.47%。如果储蓄帐户、支票帐户各存20万元,每年平均只有1080元利息、或0.27%的平均收益率。而其他所有权类别如退休帐户提供更高潜在回报。

那么究竟该如何分配存款呢?GOBankingRates指出,许多专家建议将三到六个月的收入存入储蓄帐户作为紧急基金,若是收入不稳定或自营工作者则应拉高到一年的收入,用来支付失业期间或意外巨额费用。支票帐户则保留不超过一到两个月的收入金额即可,毕竟利率实在太低。