内容提要:

1、货币政策对经济的作用超出常识,不仅美国存在,我们也存在;

2、货币紧缩政策对不同债务结构的经济影响差异巨大,远超想象;

3、美国金融部门在2008年的金融危机中得到了教训,降低了美国的债务风险;

4、美国的GDP中的债务成本较低,货币政策操作的安全空间较大。

在经济学常识中,需求过热,通货膨胀,主要的治理手段就是货币紧缩。货币紧缩意味着一要加息,二要缩表。

从常规角度理解,货币紧缩对于金融市场和实体经济会产生深远的影响。从金融市场来看,加息缩表将导致利率上升,债务人的债务负担加重,债务风险增加。对实体经济,货币紧缩将导致市场主体减少投资与消费,进而影响劳动力就业和经济增长。

所以一般人谈到通胀与失业率,都会说,通胀增长有利于就业,失业率会下降;通胀回落不利于就业,失业率会上升。

因此在美联储于2022年3月份开启加息缩表周期后,不断有专家、学者对美国的经济充满担忧。他们认为,货币紧缩会导致金融机构不良贷款数量不断增加,对美国中产工人就业和薪水产生负面影响,致使中产群体降低消费水平。进而可能会导致恶性循环,将美国经济推入严重衰退之中。

但从美国商务部经济分析局公布的二季度经济数据看,美国的经济不仅没有出现衰退的苗头,还表现得较有弹性与韧性。

于是不少人心存疑虑,为什么大幅度加息也没让美国经济衰退?

一、货币政策对经济的作用超出常识,不仅美国存在,我们也存在

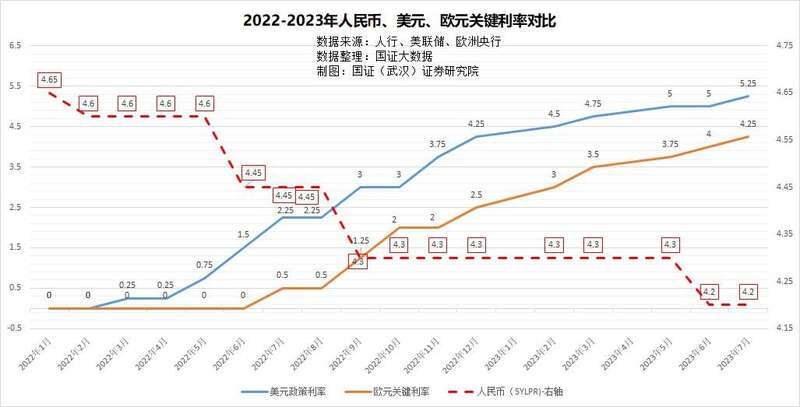

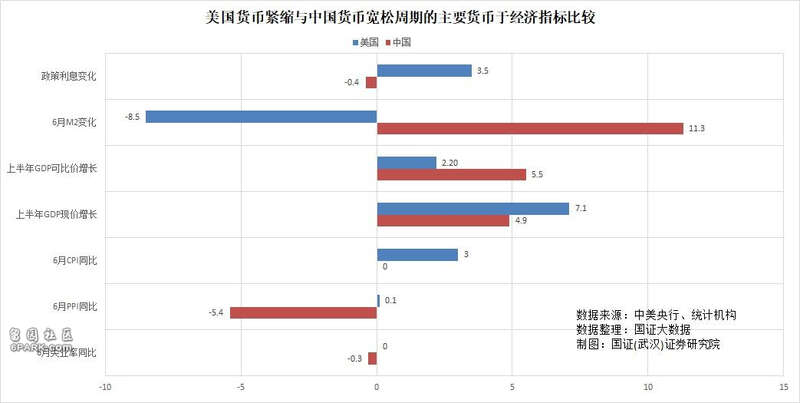

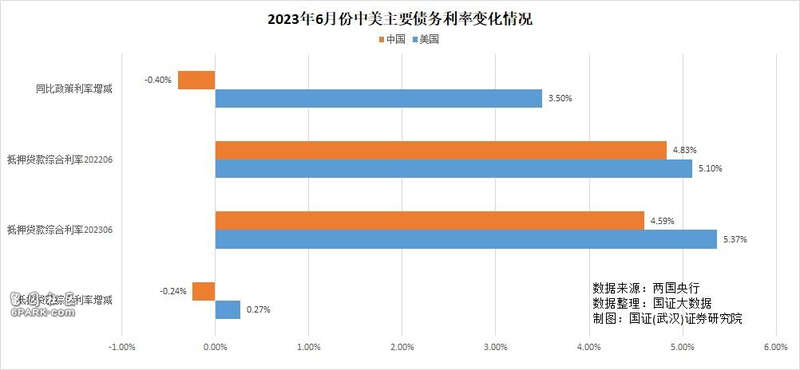

一年来,美国政策利率从去年6月的1.5%增加到今年6月的5%,加息3.5%,流通中的货币M2从去年6月21.67万亿美元收缩到今年6月19.82万亿美元,下降了8.5%;我国5年期LPR则从4.6%下调到4.2%,下降了0.4%。M2从258.1万亿元人民币增加到287.3万亿人民币,增长了11.3%。从货币政策角度看,美国加息缩表动真格的了。我们降准降息货币宽松也是毫不含糊。

但从货币政策对经济的影响效果看,美元加息缩表打压通胀的效果还是比较明显的,CPI从去年6月份上涨9.1%,压回到今年6月份的3%。回落了6.1个百分点。对经济的负面影响,应该是控制得很不错了。上半年GDP现价同比增长7.1%,可比价同比增长2.2%。失业率也较稳定,6月份为3.6%,与去年同期持平。

人民币宽松的货币政策对经济的影响效果,不能说完全没有,但至少没有美元货币政策那么精准有效。上半年我们GDP现价同比增长

4.9%,可比价同比增长5.5%,虽然低于预期,但至少实现了一定的增长。但这么大力度的货币宽松,并未改善需求,上半年的消费依然低迷。表现在供求关系的物价指数上,6月份CPI同比涨幅从去年6月的上涨2.5%,居然回落到0%,PPI6月份还下降了5.4%。

以上数据表明,不仅美国的经济表现出人意料,中国货币宽松政策对经济的刺激作用,也令人意外。人们之所以意外,是被互联网高度浓缩的经济知识误导了,形成了简单的概念化的认知。

二、货币紧缩政策对不同债务结构的经济影响差异巨大,远超想象

我们很多人看到美联储加息到5.25%了,就会简单地计算,美债都快32万亿了,加息5.25%,这美国政府利息支出就超过1万亿美元了;美国家庭也有17万亿美元债务,也要增加八九千亿美元利息,美国人哪还有钱消费?这如果美国经济没崩溃,一定是数据造假了。

但站在专业经济研究人员的角度,经济问题哪有这么简单的?

第一、加息、减息仅对新增加的债务产生影响,没我们看上去那么大。

美国在加息时同时缩表,因此新增加的债务规模并不多。而加息仅针对新增债务。所以尽管从去年6月到今年6月,美国加息3.5%,我们减息0.4%,但存量抵押贷款的综合利率,美国仅从5.1%增加到5.37%,只增加了0.27个百分点。美国家庭17万亿负债增加0.27%的利率,一年仅增加459亿美元,每人每月仅增加11.45美元利息,仅占美国人上半年月均收入的0.21%,对美国人的消费压根没什么影响。

中国新发抵押贷款利率比政策利率下降得更多。但综合利率从4.83%下降到4.59%,也只下降了0.24个百分点。对我们居民77万亿人民币的贷款而言,一年仅节约了1848亿元人民币,人均130.95元,月均10.91元。

第二、评估加息对经济的影响,要与债务规模和债务结构的变动结合起来。

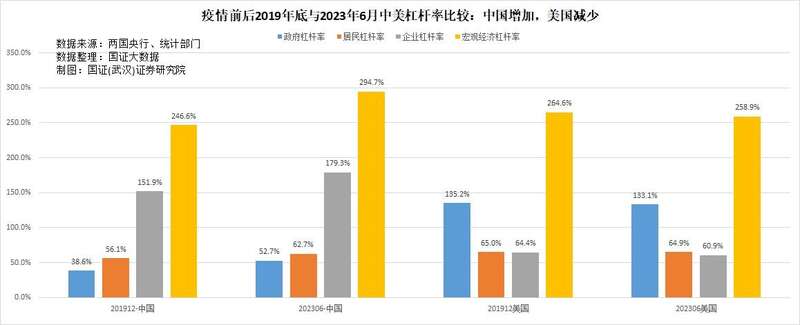

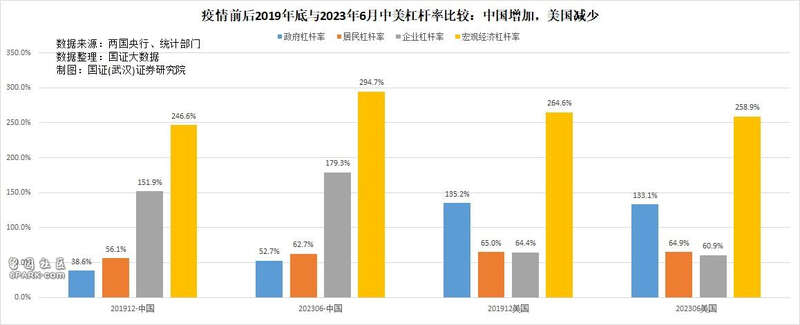

美国虽然在加息,但选择在美国政府疫情期间通过增加政府债务直接给发钱,减轻了居民和企业债务之后的时间点上。

美国政府债务在2021年底为28.5万亿美元,2023年6月份增加到34.96万亿美元,但同时居民债务从18.19万亿美元减少到17.05万亿美元,企业债务从18.8万亿美元减少到15.99万亿美元。美国家庭与企业债务减少了3.95万亿美元,按存量利率5.37%计算,节约利息支出2121亿美元。综合利息增加0.27%对其33.04万亿美元存量债务的影响,仅增加利息892亿美元。你看,这么算下来,美国人虽然加息了,但同时减债了,综合算账,家庭与企业的利息负担,不仅未增加,半年还减少了615亿美元。

而我们在降息的同时,扩大了各部门的债务。2023年6月与2021年底对比,我们的政府债从53.06万亿增加到65.3万亿,居民债务从71.11万亿增加到77.73万亿,企业债从189.95万亿增加到222.42万亿。我们总债务增加了51.33万亿。虽然我们降息可以减少支付8771亿元人民币利息,但因总债务增加,又增加了23561亿利息负担。综合算账,我们半年增加了利息支出7395亿元,仅此一项,让我们上半年的现价GDP多增长了1.25%。

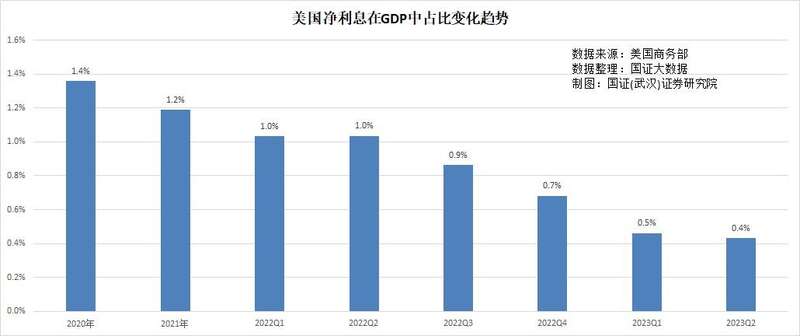

第三、美国的净利息在GDP中的占比呈现逐步下滑的健康趋势

美国商务部公布的GDP数据库中,“Table 7. Relation of Gross Domestic Product, Gross National Product, an”中有构成GDP的“Net interest and miscellaneous payments”项目数据,就是债务人向债权人支付的利息和费用与存款人获得的存款利息收入之差,我们简称为“净利息”。美国二季度的净利息占GDP的比重,已经从2020年的1.4%,逐步下降到了0.43%。

我们国家统计局的GDP核算中并未提供净利息这么详细的数据,但公布了金融业增加值(现价),2022年2季度为24002亿元,2023年2季度为26378亿元,同比增长了9.9%,这是二季度GDP现价同比增幅4.9%的2倍。考虑到一年之间净利息收入在金融业增加值中的变化不大,意味着我们GDP中净利息占比是扩大的。亦即美国在加息,但利息负担在下降,我们在减息,但利息负担在增加。

三、美国金融部门在2008年的金融危机中得到了教训,降低了美国的债务风险

还有一个很多有关美国经济的报道中很少提到的大家也比较容易忽略的因素。2008年全球金融危机以来,市场化的金融体系较为容易汲取经验教训,金融系统优化了贷款决策,不仅降低了银行自身的风险,也提高了家庭和企业的贷款质量。这是美国社会抗加息能力显著提升,加息对经济发展负面影响比预期要小的重要因素。

比如2008年之后,美国银行和其他抵押贷款机构普遍收紧了信贷标准,几乎将“次级”从住房贷款词汇中删除,可调整利率抵押贷款和只付利息的抵押贷款几乎都消失了,借款人转而选择长期固定利率的住房抵押贷款,房屋净值贷款市场也出现了萎缩。

简单来说,无论是借款人还是贷款人,他们的谨慎和克制降低了家庭与企业负债率,更多家庭选择了长期固定利率贷款,更多的企业选择了直接融资。因此,利率波动不再像金融危机之前对美国经济那么敏感,美联储加息不像过去那样能够比较容易削弱经济中的需求。

信贷标准更加审慎,导致美国家庭和债权人的借贷态度发生了重大变化。

举个例子,从2007年底(全球金融危机前夕)到2023年6月底,美国家庭负债余额占美国GD的比重下降了四分之一,从101%降至64.9%。负债率下降还是在利率长期处于极低水平的环境中发生的。

企业也出现了类似的但较为温和的动态。美国企业的杠杆率从接近70%降至60.9%。企业债务占企业资产净值的比例目前处于50年来低点,考虑到2010年至2022年的超低利率时代,以及期间公司债市场和私人信贷市场同时带来的大量信贷机会,企业债务占资产净值的比例如此之低可能有悖于一些人的直觉。数据显示,平均而言,近年来企业债务一直受到限制,而没有出现负债过多的情况。

与此同时,2008年以来,美国家庭和企业负债余额的平均期限也有所延长,这也缓解了债务风险。

在过去15年里,美国债务增加最多的是公共部门。美国政府债务占GDP的比重从2007年的64%升至现在的133%,已经翻了一番。

但与家庭和企业不同的是,美国政府的资金并不紧张。高负债水平、甚至是不断上升的偿债成本本身并不太可能立刻导致贷款机构收紧信贷,也不太可能促使政府迅速转向减少赤字和债务的政策。

前者的证据显而易见。虽然美联储在过去18个月将短期利率上调了500个基点,但长期借款利率仅上升了350个基点,甚至是在美联储开始缩表的情况下。

四、美国的GDP中的债务成本较低,货币政策操作的安全空间较大

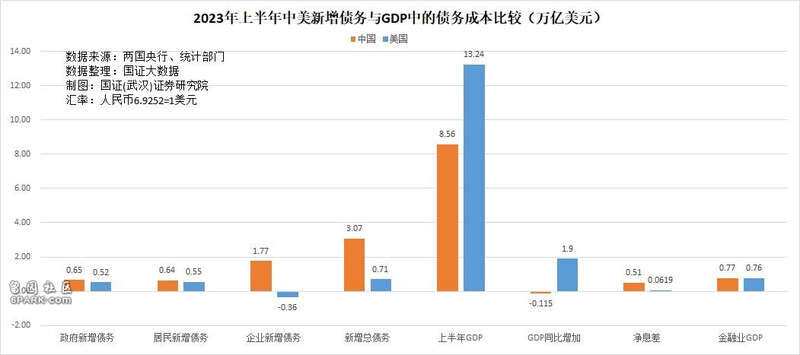

上半年,美国的宏观经济债务利息成本仅为0.47%,我们却高达6%左右(假设金融业增加值的三分之二为净息差收入下计算)。

我们在这么高利息成本的前提下,上半年又新增了占GDP 35.9%的债务,但美国增加的债务仅占GDP的5.4%。

在这样一种债务与经济的关系之中,美国的货币政策可操作的安全空间是非常大的。

我们的债务利息成本很高,债务占比也很大,这样的一种经济现象背后的经济结构,对我们货币政策具有较大的约束性。其表现在货币宽松政策中,持续降息力度太大,会严重影响金融机构的收入,导致其亏损。持续投放资金来推高债务,又因债务负担过重容易诱发债务风险。

而要走出这一困境,应该一方面尽快将居民债务、企业债务转移部分到政府债务中,优化债务结构,让市场主体能够轻装上阵。另一方面建立统一的资金市场十分重要,央行的货币政策,应该通过健全的货币市场来落实,让市场来选择资金流向。

这两步棋走好了,我们的货币政策也会像美联储一样精准有效。