新茶饮、咖啡赛道火热、不断扩容,带动上游供应链企业,掀起供应链上市潮。

随着招股书递交,从前大众少有耳闻的供应链企业走到台前,大家看到了“闷声发大财”的新茶饮、咖啡供应链玩家……

1

有人跌利润

有人跌股价

前几天,知名浓缩果汁供应商德馨食品更新了上市招股书。

2022年,公司营收小幅上涨,从2021年的5.29亿元增加到5.35亿元。但净利润却跌了不少。招股书线束,公司归母净利润从2021年的9547.26万元降至7376.03万元,同比减少22.74%。

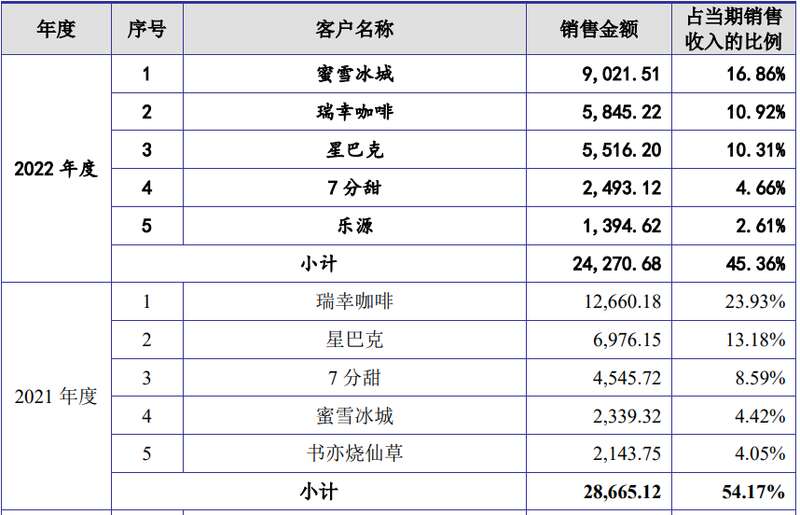

德馨食品是一家为茶饮、咖啡品牌提供原料的公司,主营业务分三类:饮品浓浆、风味糖浆、饮品小料。德馨的客户赫赫有名,比如蜜雪冰城、瑞幸咖啡、星巴克、7分甜。这些茶饮、咖啡巨头为德馨贡献了将近一半的营收。

但在2022年,德馨的第一大客户瑞幸咖啡“跑”了。

◎图源:德馨招股书

德馨此前招股书显示,2021年,瑞幸咖啡在德馨的采购金额为1.26亿元,为集团贡献了当年23.93%的收入,瑞幸咖啡超越星巴克,成为集团第一大客户。

快速奔跑的瑞幸没有带着德馨一起谋划未来。

2022年,德馨在瑞幸咖啡销售金额为5845.22万元,不到前一年的一半。虽然蜜雪冰城2022年购买量倍增,但总体来说,德馨在TOP5大客户的销售额还是出现了下滑的趋势。

德馨并不是个例。主营业务和德馨相似的鲜活饮品、田野股份,也有类似的情况。

招股书显示,鲜活饮品在2020-2022年分别实现营收约8.12亿元、10.64亿元、9.30亿元,分别实现归母净利润约1.80亿元、1.89亿元、1.06亿元。其中,2022年,鲜活饮品业绩出现明显下滑,营收同比下降约12.62%,归母净利润同比下降约43.66%。

田野股份在今年2月2号登陆北交所,发行价格3.6元/股。上市当天大幅高开,开盘价为4.99元/股,市值13.6亿元。不到半年的时间,田野股份股价为2.87元/股,市值9.39亿元,下跌30%有余。

这两年乘茶饮、咖啡之风而上的其他供应链企业,日子都不太好过。

2

做供应链

成为茶饮企业心照不宣的大事

深扒几家供应链的招股书、财报,内参君发现了供应链企业不好过的原因:大部分收入来源的下游餐饮企业决定减少采购。

近两年提交上市申请的供应链企业,背后都有一个或者几个知名的大客户。

>>>田野股份前5大客户的收入占比为68%,其中第一大客户奈雪的茶占比达20%。彼时,招股书中便有说明,虽然与主要客户保持稳定的合作关系,但若未来对方的需求下降或向其他供应商采购产品,将产生不利影响。

>>>宝立食品的第一大客户百胜中国,在2019年-2021年的收入占比达到31%、25%、21%。

>>>鲜活饮品的招股书中提到,其主要客户为蜜雪冰城全资子公司上岛智慧供应链有限公司以及古茗等新茶饮公司。占比分别为28.68%、6.28%,前5大客户的收入占比达到了51.27%。

>>>德馨食品在前文中提到,2021年度最大的客户为瑞幸,其占比23.93%,前5大客户的收入占比为45.36%,到了2022年,瑞幸在其销售占比便下降为10.92%,降幅达一倍有余。

德馨的净利下降,是因为瑞幸“跑了”。

◎图源:网络

这里还需要探讨另一个问题,瑞幸跑到哪里去了?

要搞清楚这个问题,还需要回到新茶饮发展伊始。在新茶饮发展初期,当时供应链市场的参与者并不多,我们今天所能看到这批集中冲刺IPO的供应链玩家,均是伴随着新茶饮一路走来。

但随着市场的不断完善发展,在巨大利润诱惑下,不少新茶饮企业凭借以往在食品、饮料行业积攒下来的经验,纷纷涉足原料供应端,为了抢占市场。

先看蜜雪冰城。近日,蜜雪冰城位于成都的智能生产加工和出口基地已正式开园。该基地总投资50亿元,包括智能制造、绿色产品深加工、研发等用途,此外还配有常温和低温立体库,称能够满足6000多家门店的需求,以加强跨区域经营的能力。

◎图源:成都日报

其实,蜜雪冰城2018年在温县建设的550亩生产+仓配物流项目已经全面投产。除了在河南,蜜雪冰城还在广西、安徽、海南、重庆布局生产供应链。

再来说势头正劲、即将突破万店的古茗。也是最近,古茗位于浙江省诸暨的原料加工基地进入施工阶段,该基地花费10亿元建设,预计2024年4月份投产。根据古茗的说法,项目建成后,将为古茗茶提供茶、果等轻食饮品原料,预计产值达29亿元。

古茗的供应链开始投产,喜茶、奈雪的供应链已经早有起色。

◎图源:凤凰网财经

茶饮做供应链,不难想象,也不难落地。

新茶饮品牌建设供应链的好处非常多。除了高额的利润外,能摒除一定的供应风险、弥补原料不稳定、不规范等问题,将产业链上下游融合更为紧密,也可更好把握品控问题。

3

为了留住“大客户”的心

供应链们只能降价

新茶饮原材料行业进入门槛低,目前的行业竞争已是十分激烈。

为了和新茶饮品牌们的供应链、后入局的小供应链品牌抢占市场,德馨食品、田野股份、鲜活饮品等一众供应链企业只能采取降价销售手段,维持市场份额。

但降价势必带来毛利的下降,据招股书显示:

田野股份向新茶饮行业出售的原料果汁产品均价从2020年1.73万元下滑至2021年的1.67万元;

德馨食品2021年饮品浓浆、风味糖浆、饮品小料的销售单价,相比2019年分别下滑11%、18.5%、59%;

南王科技的环保纸袋,2021年销售单价相较2019年下滑23%。公司称是为了获得预期份额而采取相应的竞价策略。

供应商们似乎难以将成本压力继续向下游传导。食品饮料行业原料价格自2021年以来普遍上涨,让供应商的毛利空间受到挤压。

以德馨食品为例,2021年其原材料中的茶类采购单价,同比增长50%,果蔬汁类同比增长19%,这直接导致其毛利率的下滑。德馨食品2019年至2021年毛利率连年下降,从43%降到了39%,再降至37%。

鲜活饮品也是如此:

◎图源:鲜活饮品招股书

更为严峻的是,部分原料的行业门槛不高,供应商们仍面临被随时替代的风险。

4

茶饮供应链

正在被前后夹击

今年年初扎堆上市,彼时的新茶饮供应商还被戏称为“闷声发大财”,如今来看,财从何处来,才是问题的关键。

毛利率的连年下跌,可以看到这批“老”供应商们,正在被前后夹击,面临诸多困境。

一、首先是下游企业的风险很有可能转接到上游供应链身上。当供应商的大客户一旦有经营风险,导致需求量减少,这种风险便会被直接转嫁到供应商身上。

而我们所讨论的这批“老”供应商,前5大客户的收入占比又基本达到一半以上,可谓是“靠天吃饭”了。

二、下游品牌积极自建供应链。新茶饮品牌自建供应链不仅会导致品牌的需求缺口变小,另一方面,这些自建的供应链也会同原供应链形成竞争关系“反目成仇”。

◎茶百道智能生产加工基地及供应链总部项目 图源:经济参考报

三、也要和同行业者竞争。新茶饮供应链门槛较低、可替代性强、没有太高的技术壁垒,让行业一时间涌进来许多眼馋这块肉的小供应商们。但下游可不管这些,茶饮品牌看中的是性价比,客户们“跑”了这件事,便是最好的说明。

最后,原材料价格的波动也直接影响到了供应商的毛利。

以德馨为例。从德馨食品的成本构成来看,其主营业务成本过半为原材料成本,包括果蔬汁类、糖类、茶类等。据德馨食品的采购金额显示,其采购成本从2019年的2.26亿元上涨至2022年的3.34亿元。

对于成本上涨,德馨食品认为这些原料由农副产品加工制成,价格受到气候条件、产地产量、市场供求等因素的影响较大,价格围绕价值波动较为频繁。若前述原材料价格持续或短期内大幅单向波动,将引致营业成本大幅变动;若公司产品售价不能相应及时调整,将对公司生产经营、利润水平产生不利影响。

鲜果饮品和田野股份也是如此。

前有原材料涨价,后有新茶饮品牌自建供应链,可以看到这批“老”供应商们,正在被前后夹击,面临诸多困境。

以德馨、鲜活、田野为首的供应商也做了许多尝试。

如德馨除了在尝试烘焙线之外,也努力在C端业务线打响自己的名号,做出品牌力,增强不可替代性;佳禾食品之前都是以B端业务为主,占据九成以上,直到2022年才开始在C端尝试,主推“非常麦”品牌的燕麦奶,公司想先布局,把品牌慢慢建立起来;昆山速品也在尝试除了茶饮的其他路径,如做火锅烧烤的甜品供应链等。

但这些尝试,能否成功地为企业带来新增长,还得看时间。