内容提要:

1、上半年对美出口下滑四分之一,很多人认为美国需求萎缩是主要原因;

2、美国消费者信心指数连续攀升8个月,创下2021 年 9 月以来的最高水平;

3、1-5月美国的个人消费支出同比增长6.9%,其中5月份增长6%;

4、美国商品进口减少不等于美国消费需求萎缩;

5、影响中国商品出口下滑主要因素,是发达国家的生产链中国+N和供应链从离岸转向近岸战略

一、上半年对美出口下滑四分之一,很多人认为美国需求萎缩是主要原因

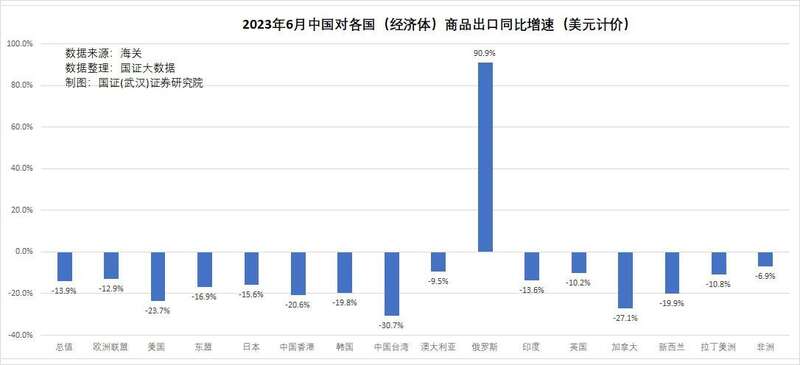

上半年,我国以美元计价的商品出口16634亿美元,同比下降3.2%。其中5月份出口2835亿美元,6月份出口2853亿美元,同比分别下降7.5%和12.4%。

其中,我们对全球最大的消费市场美国的商品出口,5月份为424.78亿美元,下降18.2%,6月份出口426.94亿美元,同比下降23.7%。

我们很多人将出口下滑的原因,归咎为海外需求下降。比如贸促会浙江委员会在《订单去哪儿了?海外需求萎靡背后:美国进口全面收缩、欧盟现结构性变化》一文中直言:“导致中国对欧盟和美国外贸规模出现下滑的主要原因,是这两大经济体在通胀和增长乏力多重因素冲击下的需求萎缩”。

找准出口下滑的原因,才能对症下药予以改善。我们的商品出口持续下降的主要原因,真的是欧美因通胀导致的需求萎缩吗?

欧盟的数据比较滞后,我们就集中精力来解剖美国从中国进口持续下滑的真实原因吧。

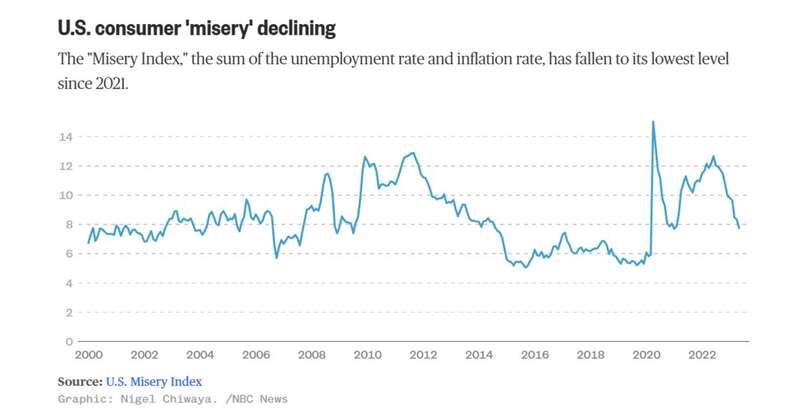

二、美国消费者信心指数连续攀升8个月,创下2021 年 9 月以来的最高水平

2022年3月美联储开始货币紧缩、提高利率时,我们就开始持续预期美国加息打压通胀,一定会导致美国消费萎缩、经济衰退。但出乎意料的是,在美联储将美元政策利率从0-0.25%持续加到5-5.25%之后,美国的CPI已经从2022年6月的峰值9.1%,一路下滑到3%。而失业率依然与一年前一样,维持在3.6%的历史低位。但随着通胀数据的改善,就业市场的火爆,美国消费者的消费信心在加息周期中也并未遭受打击,反而越来越好。

密歇根大学 发布的美国7 月份的月度消费者信心指数达到 72.6,这是自 2021 年 9 月以来的最高水平。

世界大型企业联合会(Conference Board)公布的6月份美国消费者信心指数也从5月份的102.5升到109.7。

但在过去11个月中,消费情绪指标已经攀升了8个月。

密歇根大学消费者信心指数主管Joanne Hsu表示, 随着价格上涨从 2022 年 6 月的高点放缓,消费情绪持续反弹是有道理的。

Joanne Hsu说,通胀并不是唯一的考虑因素,加息也不一定影响消费能力,因为强劲的劳动力市场有助于提振市场情绪。6月份失业率为3.6%,处于历史低位。美国消费者的痛苦指数已经回落到大流行前的水平。

消费者痛苦指数是衡量影响消费能力与消费情绪的综合指数,痛苦指数=失业率+通货膨胀率。

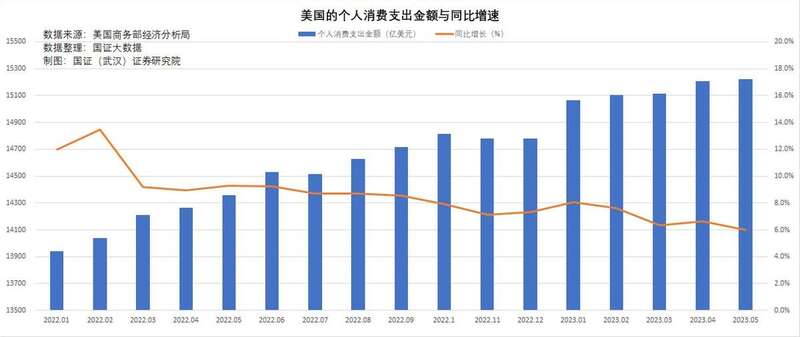

三、1-5月美国的个人消费支出同比增长6.9%,其中5月份增长6%

2022年3月份美联储刚开始加息时,美国很多经济学家担心通胀高企、美联储加息会增加消费成本,打击美国消费,削弱美国经济增长的动力,导致美国经济衰退。

但今年以来,几乎所有的美国经济学家一致认为,美国没有陷入衰退。原因很简单,去年每一次0.5%的猛烈加息叠加俄乌战争推升的大宗商品猛烈涨价都没有推高失业率,也没有打击消费,2023年之后更小幅度的加息,大宗商品价格回落,对美国消费与经济增长的负面影响,自然更小。

实际上,美国的个人消费支出今年以来,一直保持着健康的增长。

2023年1-5月,美国个人消费支出为7.57万亿美元,同比增长6.9%。其中1-5月每个月均在环比增长,环比增长幅度1月份为0.7%,4月份为0.3%,其他月份为0.4%,环比增长稳健有力。

美国个人消费支出的同比增速从1月份的8.1%逐步回落到4%。但如果扣除CPI的影响,5月份的可比价同比增长幅度从1-2月份的1.6%,增加到了1.9%,支出的同比实际增长也非常稳健有力。

个人消费支出同比、环比均在稳定增长,无论如何也看不出美国消费需求下降的影子啊!

四、美国商品进口减少不等于美国消费需求萎缩

认为美国消费需求下降是我国今年以来对美国出口下降主要原因的人,基本都是将美国商品进口同比下降作为美国消费需求下降判断依据。不得不说,持有该观点的人,看问题简单且流于形式,或者缺乏必要的经济学常识。

2023年1-5月,美国进口商品1.274万亿美元,同比下降5.4%,其中5月份下降7.6%。但这个数据仅能说明美国进口商品减少,并不代表美国消费需求下降。

第一、从美国人的消费结构看,2023年美国个人消费中,对商品的消费增长不多,1-5月同比只增长了3.5%。美国人今年消费的增长热点集中在以下项目:

一是在个人消费支出中占比16%的保健服务,同比增长了8.4%;

二是在个人消费支出中占比3.2%的运输服务,包括机动车维修保养、公共交通、航空服务等,同比增长了12.3%;

三是在个人消费支出中占比3.6%的康乐服务,包括赛事、电影、流媒体、娱乐表演、旅游门票等,同比增长了10.7%;

四是在个人消费支出中占比7.4%的餐饮与住宿服务,同比增长了12.3%。

这意味着,美国居民消费结构发生了变化,导致对商品性需求的增长幅度低于服务性需求,导致商品进口回落。

第二、美国制造业回归,减少了对进口商品的依赖。2023年1-5月,美国进口商品与个人消费支出的比例为16.8%。而2019年为19.3%。

第三、美国的商品进口总额1-5月只下降了5.4%,但美国从中国进口的商品金额下降了24.3%。这意味着,如果要把出口原因与美国进口减少挂钩,也只有2成的原因是因为美国进口减少,8成的原因与美国进口减少无关。

五、影响中国商品出口下滑主要因素,是发达国家的生产链中国+N和供应链从离岸转向近岸战略

实际上,在全球经济放缓背景下,对中国商品出口影响更大的因素,是发达国家近年来实施的生产链中国+N和供应链从离岸采购转向近岸采购战略。

以富士康为例,2020年大陆富士康出口额高达6500亿元,占当年全国出口3.6%。这几年鸿海跟随苹果等国际品牌在越南、印度投资设厂,意味着越来越多的订单转移到那里,在我们这里的出口额必然会回落。

从海关总署的分区域贸易数据来看,我们也能发现我们不仅对美国出口大幅减少,我们对所有的发达国家的出口,几乎都在大幅度减少。

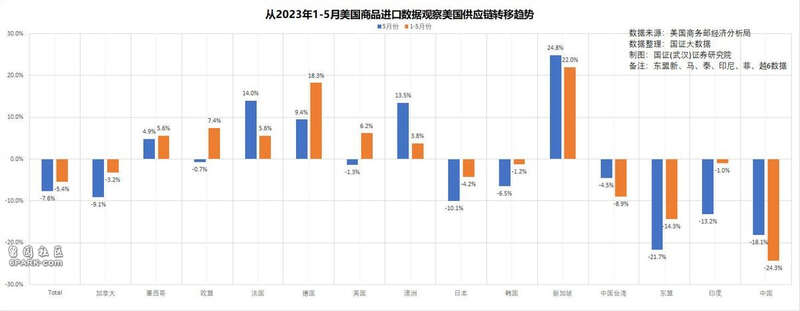

1-5月份,美国进口中国商品同比虽然下降了24.3%,但其从西方国家的进口额,大多是增加的,少数下降的幅度也不大。比如从墨西哥、欧盟、英国、澳洲、新加坡的进口分别增加了5.6%、7.4%、6.2%、3.8%和22%。

造成这一趋势的,与发达国家自身需求减少关系不大,主要还是西方产业链的转移和供应链的分散政策所致。我们应该清醒地认识到这一点。

虽然西方的投资者与企业具有较高的独立性,一般难以被其政府操控,欧美一些经济脱钩的政策对企业的影响并不那么直接。但我们必须承认,疫情防控的原因,还有地缘冲突的因素,以及一些民粹言论的影响和左倾舆论的回潮,不仅影响了民营企业的信心,也影响了外资企业的信心。欧洲商会、美国商会近来都做过企业调查,减少投资、转移投资、撤离投资的外企实际上比四年前明显增加。

而这一趋势,对我们商品出口的影响,将是长期性的。

因此,我们应做好两手准备:

一是如何化解跨国公司对我们经济与地缘稳定前景的担忧,阻止或者延缓生产链转移和海外市场供应链分散的趋势;

二是致力于经济发展模式的转变,从投资模式过渡到消费模式,通过增加劳动者在国民收入分配中的占比、提高社会保障水平来切实增强居民消费能力,激活内需,用快速增长的内需来吸收出口萎缩对经济的冲击。