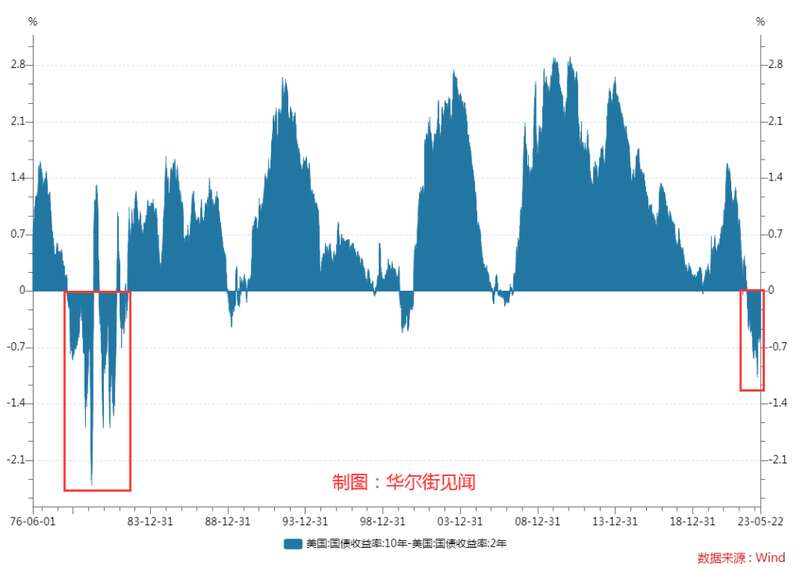

市场最常用的美国经济衰退指标已经连续222个交易日在发出预警信号了。

道琼斯市场数据显示,自2022年7月5日以来,美国2/10s年期国债收益率曲线一直处于倒挂状态,连续222个交易日发出衰退预警信号,这是自1980年年5月1日以来持续时间最长的一次,当时倒挂持续了446个交易日。

截至周一收盘,2年期美国国债收益率为4.322%,10年期美国国债收益率为3.717%。

在美联储去年春季开始连续四次大幅加息75个基点之后,一些债券市场专家预计,美债收益率曲线很快就会发生倒挂。

最终2/10s曲线倒挂在2022年4月1日首次出现,但持续时间不长,只持续到4月4日。几个月后,即7月初,曲线再次倒挂,此后一直处于倒挂状态。

通常情况下,较长期债券的收益率较高,因为投资者要求获得较长期借款带来的额外信用风险补偿。

然而,当对经济衰退的担忧加剧,或者美联储大幅加息时,这种关系可能会被打破,因为投资者愿意接受溢价(债券收益率与债券价格走势相反),将资金锁定在较长期美国国债上。

所有流行的收益率曲线指标都在齐声发出衰退警告收益率曲线被证明是经济衰退的可靠预警指标。

杜克大学金融学教授、资产管理公司research Affiliates的研究主管Campbell Harvey最新在接受MarketWatch电话采访时说,自上世纪60年代初以来,每次美国经济衰退之前都会出现美债收益率曲线倒挂。

Harvey在其学术生涯早期率先使用收益率曲线作为经济衰退的预测指标,并发现这是一个极其可靠的指标。在近代史上,还没有出现收益率曲线倒挂而不引发衰退的例子。

不过,在他的研究中,Harvey倾向于使用3个月期国债收益率和10年期美国国债收益率之差,而不是2年期债券收益率和10年期美国国债收益率之差。

另一个流行的替代方案是5年期美国国债收益率与30年期美国国债收益率之差。

Harvey和其他的一些经济学家认为,3个月期/10年期国债利差是收益率曲线指标中最可靠的,该曲线自去年10月底以来也在发生倒挂,并且倒挂程度较前几次更深。

Harvey表示,目前所有流行的收益率曲线指标都在齐声发出衰退警告。他补充说:

"收益率曲线显示经济衰退的可能性很大。”

他还指出,特别严重的倒挂给银行业带来了问题,助推了硅谷银行和其他美国银行的倒闭。

他表示:

“倒挂对银行业不利,我们已经看到了这种情况。”

倒挂怎样才会恢复正常?Harvey整理的数据显示,从历史上看,美国国债收益率曲线倒挂的时间长短与随后衰退的持续时间有关,倒挂时间越长,通常预示着更严重的衰退。

目前,很难说短期和较长期债券收益率之间的关系何时会恢复正常。道明证券全球利率策略主管Priya Misra说,投资者需要确信通胀已经被击败,或者美国经济将恢复增长,才能打破曲线倒挂与衰退之间的历史联系。

Misra在接受MarketWatch的电话采访时表示:

“倒挂是在说,市场表示增长将放缓,但通胀将保持高位。”“要想曲线变陡,通胀必须不再是一个问题。”