本周,包括美联储主席鲍威尔在内的多位美国货币政策制定者密集发声,他们在支持对进一步加息采取“观望模式”之余,仍认为美国经济强劲,至少两位官员公开支持今年再加息一次。

2020年有FOMC投票权的费城联储主席Patrick Harker周三表示,自己支持美联储对加息采取观望模式,“用现在的话来说,耐心就是美德。”

他认为,虽然当前数据并不是很差,但美国核心通胀并非处在加速上行的路径,反而有小幅的边际下行风险。通胀温和、劳动力市场保持强劲、未来几年的经济增长预期稳健但放缓、经济前景存在不确定性和金融状况等因素,都令他倾向于谨慎的加息路径。

但他预计,2019年将加息一次、2020年再加息一次。一方面,美国2019-2020年的通胀将略微高于2%的官方目标。同时,虽然今年一季度的美国GDP增速可能降至1.5%,但预计全年的GDP增速为小幅高于2%,到2020年降至2%左右,依旧高于长期趋势线:

“有些人可能认为这种经济增速令人失望,但它反映了结构性、缓慢变化的变量影响,例如人口分布、劳动力增长疲软和生产力增长更弱等,而不是临时的一次性问题。”

2021年的FOMC票委、亚特兰大联储主席Raphael Bostic也在今日称,美联储无需急着实现中性利率,特别是当现有政策利率越来越接近中性水平时,需要格外小心行事,观察经济如何回应货币政策变化。如果加息过快,将在不经意间弱化经济、抑制经济活动。

与Harker一样,Bostic主要援引了外部风险作为支持暂停加息的理由。贸易不确定性、欧洲和中国经济增速放缓令需求弱化,都会影响美国经济前景。从去年起,美国商业情绪有了“切实的变化”,在对经济前景的紧张程度加剧时,央行应该更加小心,“可以有耐心来实现中性利率。”

但他对美国经济今年表现的预期比Harker还强劲,认为2019年GDP增速为2.5%。如果这一预期实现,将符合他一直以来的模型,即2019年需要再加息一次:

“我们预计今年的经济表现会不如2018年一样强劲,但是会高于长期趋势线。很大程度上,我对美联储货币政策的看法保持不变,是时候将FOMC货币政策调整至更加中性的区间。”

2020年有FOMC投票权的克利夫兰联储主席Loretta Mester今日再度发言称,美国不会陷入经济衰退,美联储会利用其工具来化解经济下行问题,美国经济形势可能略微高于充分就业状态。劳动力市场依旧发展良好,所有劳动技能层面都存在劳动力不足,雇员的薪资都呈增长,而且美国劳动力市场并不存在通胀压力。

她再次重申,美国经济整体“相当健康”,没有看到证据说明美联储的缩表政策影响了银行的借贷活动。她认为,如果美国经济走势符合预期,“那么政策利率可能需要再高一点”。如果下行风险浮现、经济较预期更为疲软、美联储稳定物价和最大化就业的双重目标受到威胁,她愿意重新调整政策展望。

彭博社分析称,近期美联储官员的言论说明,他们对美国经济的看法正在趋同,即“美国经济现在处于不错的位置”。与美联储主席鲍威尔一样,上述官员都更多承认了经济表现中积极的一面——在劳动力市场趋紧的同时,通胀压力却很轻。鲍威尔昨日提到,全国范围的数据显示,美国经济形势良好,失业率接近五十年低点,他“一点都没有感到”经济衰退的可能性高企。

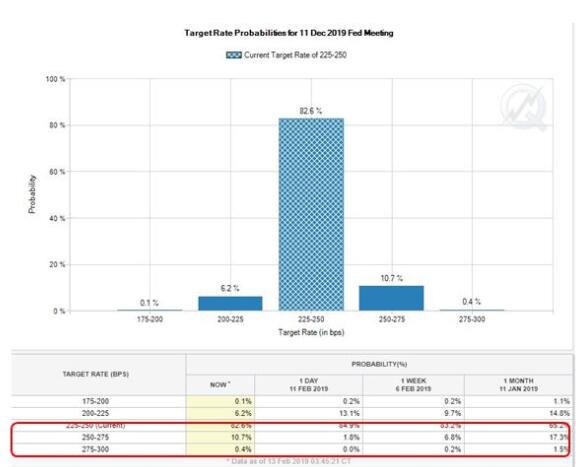

但这与市场的普遍预期不符。芝加哥商交所CME根据联邦基金利率期货的交易算出,今年加息的概率为10%,交易员甚至计价入了2020年可能有一次降息。彭博经济学家Carl Riccadonna团队认为,市场可能存在误读。美联储一再确认对美国经济有信心,终端政策利率在本轮周期中尚未被触及,在几个季度的暂停行动后,美联储还是需要恢复温和地进一步加息。

去年12月的FOMC会议上,美联储“点阵图”预期2019年再加息两次,今年首份官员对长期利率预期的点阵图将在3月FOMC会后发布。

多位地区联储主席也提到了缩表事宜。Bostic表示,亚特兰大联储正在小心地审议美联储资产负债表政策,“希望未来几个月可以对资产负债表最终规模形成观点”。这与Mester的看法不谋而合。周二时Mester曾透露,美联储将在未来几次会议中确定结束缩表的计划:

结束缩表后,美联储资产负债表规模会比2008年金融危机前大一些。美联储将适时就资产负债表相关安排知会公众。