现代全球金融市场有一个基石性的共识——美债是全球无风险利率的锚。

这一部分来源于广为人知的“美元霸权”;另一部分也来源一个史实:美国国债从未实际违约。在多数朴素的理解中,这二者几乎是同义反复:美国正是在利用美元霸权印美元为自己还钱。看起来确实如此,然而当我们细究其中机制,会发现这实际上过于简化了美国货币与财政当局的交互,以及忽视美国的财政制度内嵌的不稳定性,其中代表就是债务上限问题。

进入2023年,随着美国又一次触发债务上限,宏观不确定性又扑面而来。美国会违约吗?这会成为“范式转移”的又一个例证吗?有趣的是,美国可能是极少数因为“自限”而频频面临财政危机的发达经济体,这一制度的源流和危机的历史,无不体现出相当的“美国特色”,也是理解美国“政治体系-金融市场”互动的绝佳切入点。

为什么债务上限是一个美国特色的问题?和大部分国家“唯有税收和死亡不可避免”的发展路径不一样,美国联邦政府财权并非与生俱来,从“没有代表权就不纳税”的独立战争开始,有关财权的斗争贯穿了整部美国历史延续至今。作为习惯了“大政府”概念中国人,我们在讨论这样一个政治问题之前需要有个铺垫性的理解:尽管美国毋庸置疑是发达国家之首,但在政治制度上,它仍然在艰难地成为一个“现代国家”。

有关美国财权的拉扯主要涉及国会和联邦政府,这主要通过两个互相独立的程序进行:财政预算和债务上限。其中,财政预算每年由总统递交国会预算办公室,国会予以表决并监督支出执行,若国会无法按时通过预算案,则政府可以通过“继续决议”(Continous Resolution)暂时沿用旧年的预算案运作;而债务上限则不同,它由国会硬性规定政府负债的绝对额度,并且没有缓冲方案,一旦债务上限被触发但没有及时地提额,将导致美国政府无法继续赤字运作,国债到期后无法足额偿付。

不难看到,对政府债务的讨论本就可以融合在财政预算的讨论中,这二者并行似乎“多此一举”。

这种奇怪的制度混合其实并没有多少合理性,到目前为止,在发达经济体中只有美国和丹麦存在“债务上限”,而这更多是美国制度史中常见的“历史遗留问题”:美国债务上限诞生于1917年,为适应一次世界大战发行战争债券的需要,美国改变了国会对财政部发行债券“每发必审”的模式,转而采取债务总额控制的形式,这给予了财政部更多的自主权;而财政预算制则创制于战后的1921年——这种模式其实更加趋于我们理解的“现代形式”(包括我国在内的大部分国家都执行这样的制度),然而债务上限的规则却没有被同时废除,这多半因为它提供了党争的战场。

或许可以形象地说,债务上限问题是美国国家能力进化的“阑尾炎”,炎症的频频爆发是必然的:纵使政府杠杆率维持不变,随着经济总量的增大,债务的总额也会不断提升,并持续触及债务上限,而积极的财政和社会福利政策都可能使得债务上限被更快地触及。

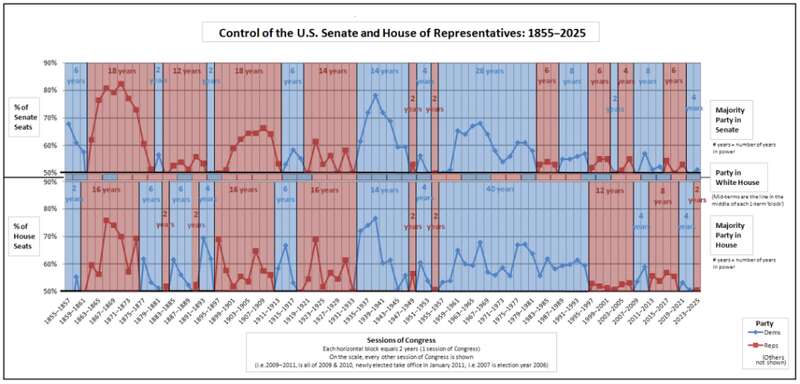

在提升债务上限的问题上,两党迄今仍然保持着“斗而不破”的记录,但底线博弈仍然非常剧烈。历史上最严重的两次债务上限危机出现在奥巴马任上的2011年和2013年:2011年的债务上限提升在极其狭窄的时间窗口内达成,引发金融市场大幅震荡;2013年一度有债务上限的暂停法案予以缓冲,但最终是“不通过预算就不付(国会)工资”法案(No Budget, No Pay)倒逼议员们达成了通过。

(债务上限和债务的随行之路)

有无办法避免债务上限的后果?最一劳永逸的方法自然是废除债务上限这种“旧制度”。但在美国人对“大政府”的天然警惕之下,政府“理论上”可以无限借债这件事情,仍然会遭遇相当普遍的反对。因而目前来看,最稳当的方法仍然是再一次提升债务上限。与此同时还有一种比较特殊的选择是:在一段时间内暂停债务上限的约束。不过这只能在政府和两院控制权相对一致时才有可能发生——比如在特朗普任期前后的2015-2020年,暂停债务上限的法案便屡次顺利地得以延期。

(2015-2020共和党占据了政府与两院的绝对控制)

不过,随着特朗普的败选,这样的蜜月期在2021年下半年迎来了结束。2023年1月,美国再一次触发债务上限。不过,需要注意的是:触及债务上限并不意味着美国国债会立刻面临违约问题。一般来说,在新的债务上限安排出现前,联邦财政部能采取一些暂时性措施以拖延时间,它们包括:

1. 更改支出义务的优先顺序以保证债券偿还:比如部分政府机关关门,延迟社保支付等,这些措施的效果很直接,但同时也都会面临大小不一的政治压力。

2. 动用在财政部存在美联储TGA账户的现金:用自己存下来的钱最安全的选项,目前来看,TGA账户的资金对比疫情前水平还算是在一个历史偏高的位置。

(TGA账户余额还有不少……)

3. 暂停联邦退休账户对美债的投资和再投资:相当于对联邦公务员(自己人)未来的退休金投资暂时“打白条”,挪用一些资金用于政府其他必要的开支。这一点@Degg_GlobalMacroFin在微博上做了很清晰的分析,此举可能对美债市场形成冲击。

4. 铸造纪念币:这是美国制度下的一个诡异而滑稽的解决方案,由于美国财政部拥有发行纪念币的铸币权,它理论上可以借由“铸币成本-面值”的放大效应收到“铸币税”。然而,美联储和美国民众是否愿意替财政部接盘这上亿枚纪念币呢?…

但如果这些方式都尝试过了,还是撑不过去呢?

那么似乎只能让美债违约。这个被推算的时间点被通称为X日(X-date),目前普遍预期,这一轮的X-date大概会发生在23年的四季度。直到届时,还有一则最后的武器值得动用,即援引宪法1868年第14修正案第四款——“对于法律批准的合众国公共债务……其效力不得有所怀疑”。因而,财政部可以主张“债务上限不影响现存债务偿还,否则即是违宪”,或许至少能实现存续债务的滚续。

这一次也会和平解决吗?从历史经验看,有很大可能仍然是“有惊无险”的压线通过。这种底线博弈偶尔会被形容为“摇船策略”(Boat-Shaking),适度威胁可能会迫使对方妥协,也有可能引来对手的反制,但终归“彼此动作过大把船摇翻了”是一个双输的结果。美国政治制度的韧性往往会体现在危机迫近的关键关头,“两党共识”的解决方案发挥了重要作用。

而哪怕“船不翻”,一味阻挠债务上限提升对于在野党而言也未必是完美的策略:对2013年债务上限危机的研究显示,共和党的持续阻挠和底线施压引致了民意的进一步反感,也使得民间呼吁改变两党制格局的声音有所抬头。

不过,在两党的内外撕裂都如此巨大的当下,美国两党制的韧性是否还存在,我们在达到结果的过程中途会见证什么,仍然是未知数。

债务上限博弈会如何冲击金融市场?关于债务上限问题是否会导致经济危机或者美元信用的破产,目前来看仍然是过虑了——制度保障之下,“阑尾炎”最终致命的可能性不大,金融市场短期也不大可能为这种极端场景进行定价。但边际上,不确定性的持续对联邦财政能力的约束,无疑会对经济信心形成抑制,尤其是在当前衰退预期越来越强的环境里,如果博弈激烈,可能会阶段性地加强“硬着陆”的叙事。

借鉴2011年与2013年的历史,债务上限博弈对市场的冲击幅度仍然取决于宏观场景和博弈路径。2011年危机期间,美股、美债收益率出现大幅度下跌,这和两党的底线博弈,以及通胀反弹和联储紧缩的环境有密切关系;而2013年博弈期间,得益于“暂停债务上限”的托底以及相对平稳的宏观和货币环境,市场整体是美股、美债收益率齐上的风险偏好改善态势。

(对比两轮危机:市场展现了相当的宏观驱动和学习效应)

那么,在这一轮债务上限博弈当中,大概率我们还是能看到宏观驱动的主导性,以及市场展现出更强的学习效应……除非,真的出现意外。

如何评价债务上限的未来?我们也看到,财政的持续性和功能性之争近些年越来越激烈,尤其包括在对“现代货币理论”(MMT)的讨论中。我想我们可能很难批判债务上限这一机制设计的初衷,但在实践结果上,它对政府债务扩展的约束力并不强,并且明显影响到了财政效率、提升了宏观风险,似乎越来越难以适应当前的宏观现实对“财政功能性”的需求。如果大国竞争的激化是当前两党最为牢固的共识,那么国家能力、更进一步讲是财政能力的提升,终将是需要迈出的一步。

无疑,“压线博弈”的方式很危险,尤其在政治极化和分流越来越严重的年代。如果“阑尾炎”继续反复发作,那么危机最终的失控似乎也是迟早的,这对轮流执政的两党最终都是坏事。两党逐渐地意识到了这个问题,但仍然缺乏行之有效的解决手段:要彻底废除债务上限仍然需要很强的共识的助推,但其中的悖论在于:只有危机真正发生,不可避免的后果被所有人体验,共识才能被真正凝聚;而一旦共识凝聚起来,并推动了制度改革,在长期来看,又会是一个好的选择吗?