当地时间4月19日,特斯拉在美股收盘后公布了2023年一季报。

凭借降价走量的策略,特斯拉一季度营收233.3亿美元,同比增长24%,但是盈利却同比降低24%,从去年同期的33亿美元降低至25亿美元。

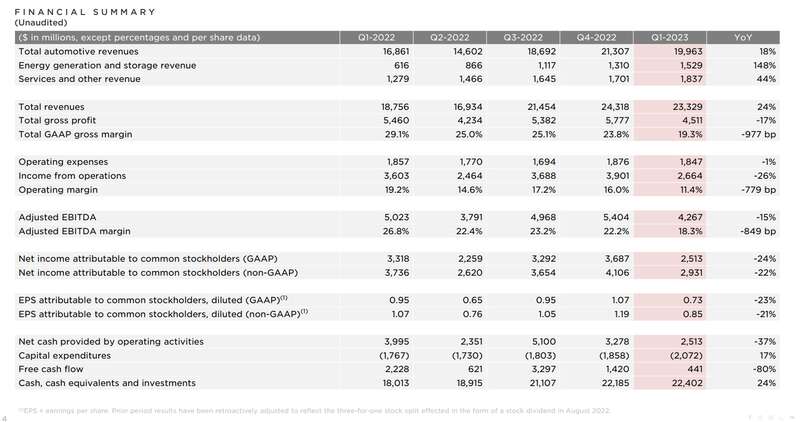

特斯拉一季度财报

就在公布一季度财报前,特斯拉刚刚宣布了今年在美国第六次降价的消息,Model 3的最低售价首次跌破4万美元。

作为新能源市场的价格屠夫,特斯拉财报证明了其激进的降价策略与其说是为了抢占市场份额的经营策略,不如说是竞争加剧下市场需求疲软的证明。

业绩公布后,特斯拉美股收跌2%,盘后继续下跌5%,股价报170.32美元/股。

对于特斯拉和其他车厂来说,这波杀敌一千自损一千的降价潮,或许只是新能源车厂淘汰赛的序幕。

增收降利,特斯拉深陷价格战

根据财报显示,特斯拉今年一季度营收为233.3亿美元,同比增长24%,符合市场预期。

而公司GAAP净利润则低于市场26亿美元的预期,为25亿美元,同比下滑24%,非GAAP净利润为29.3亿美元,同比下跌22%,相比去年四季度大幅减少12亿美元。

究其原因,主要是特斯拉今年频繁的降价导致车辆售价降低所致。

根据统计,特斯拉一季度车辆平均售价为46000美元,低于公司的预期,也远低于2022年一季度52200美元的平均售价。

更关键的是,特斯拉的降价策略并没有显著推动其汽车的销量。

在中国,美国,欧洲等主要市场多次降价后,特斯拉今年一季度卖掉了42.2万辆车,相比去年四季度40.5万辆的销量环比销量增长4%,但是收入相比去年四季度的243.18亿美元却下滑了4%。

为了这点销量的增长,特斯拉付出了不小的的利润代价。

一季度特斯拉汽车业务毛利率为21.1%,低于去年四季度的25.9%和去年一季度的32.9%,利润率延续了2年新低的趋势。

而在营业利润率方面,特斯拉一季度为11.4%,同比去年一季度的19.2%下降7.8%,环比去年四季度的16%下滑4.6%。

作为衡量车企盈利能力的重要指标,特斯拉去年全年利润率高达16.8%,是传统车企的接近3倍,而本次利润率的下滑将大幅减少特斯拉相比其他车企的优势。

对于业绩下滑的原因,特斯拉表示“新工厂未充分利用”压低了利润率,加上原材料、大宗商品、物流和保修成本增加,车辆平均售价降低,4680电池的生产成本增加,以及向传统汽车制造商销售碳排放积分的收入减少,都导致盈利能力较去年同期下降。

特斯拉首席执行官马斯克周三在财报电话会议上表示:“我们认为,与降低销量和提高利润率相比,推动更高的销量和更大的车队是正确的选择,”

马斯克还进一步表示,未来预计能够收获额外的软件收入。

价格战,马斯克不能回头的豪赌

面对并不好看的财报,马斯克为何依然坚定选择降价走量的策略呢?

实际上马斯克在发起价格战的那一刻,他便已经失去了退路。

过去特斯拉受限于产能,交付一直是限制其销量增长的重要掣肘,而如今随着包括特斯拉上海工厂在内的全球生产基地产能提升,特斯拉终于可以及时满足消费者需求,因此出现库存也就代表着特斯拉也存在滞销的情况。

在今年特斯拉大降价前,追踪特斯拉交付等数据的分析师Troy Teslike推算,特斯拉未售出与运输中车型的库存量达7.1万辆,其中中国市场未售出的Model 3和Model Y车型共计2.55万辆。

今年在特斯拉最大的美国市场降价六次后,其基本款Model 3的价格已经累计下调了11%,基本款Model Y的价格下降了20%,整体美国车型的降价幅度最高达到25%。

而在特斯拉第二大市场中国,今年1月在“国补”退出后,该公司率先打响新能源汽车“价格战”的第一枪,Model 3和Model Y降价2万至4.8万元不等,均降价超10%,创下特斯拉中国售价历史新低。

特斯拉的价格屠刀很快引发了连锁反应。

以中国市场为例,在特斯拉宣布降价后,蔚来,理想,小鹏,埃安,问界等车厂均选择跟进降价,

而在欧美市场,大众选择将ID3降价至4.2万美元起,和特斯拉Model Y售价对标,福特则将其电动汽车福特电马Mustang Mach-E价格下调了4500美元至45995美元。

因此特斯拉尽管大力度的降价下,但是在同行卷起来的背景下,不仅没有换来对应的销量增长,反而暴露出市场需求疲软的征兆。

今年一季度,特斯拉尽管交付了42.2万辆新车,同比增长36%创下了公司历史记录,但是值得注意的是,特斯拉今年一季度生产了44万辆车,也就是有1.8万辆的库存车。

其中特斯拉较为昂贵的Model S和Model X车型产量几乎是销量的两倍,这也代表着,特斯拉降价对销量的提升主要在相对廉价的Model 3,对于相对高端的几款车型则拉动有限。

这也给马斯克出了一个巨大的难题,如果不继续降价,特斯拉恐怕很难维持增长势头,今年180万的销量目标将会遭遇挑战,但是如果继续降价,特斯拉将进一步牺牲利润率,未来的增长点只能寄希望于各类用户付费订阅服务。

不过特斯拉似乎没有选择,根据财报数据,其一季度经营现金流为25亿美元,减去资本支出后的自由现金流骤降80%至4.4亿美元,远低于市场32.4亿美元的预期,相比去年四季度14.2亿美元的自由现金流减少10亿美元。

现金流的紧张使得特斯拉必须保持销量来获取足够的现金流维持运转,而想要维持销售则必须保持一定的价格竞争力,这也解释了特斯拉为何会在4月在美国市场两次降价。

价格战下,比亚迪是最大赢家

实际上,降价对于特斯拉的影响目前还只是盈利下滑的层面,但是对于被迫卷入价格战的不少国产新势力,恐怕就是生死攸关的问题了。

在特斯拉宣布降价一周后,赛力斯也宣布旗下问界系列车型降价3万元左右,成为了首个跟降的新能源汽车品牌。

此后一周内,小鹏汽车和零跑汽车两家也先后跟进,成为了最早一批加入价格战的造车新势力。

不过,与特斯拉不同的是,跟进降价的赛力斯问界、小鹏汽车和零跑汽车效果并不及预期,一季度销量“报忧”。

今年一季度,赛力斯集团新能源汽车销量为近2万辆,同比增长40.65%;其中赛力斯品牌销量为1.1674万辆,同比增幅131.44%。

虽然实现了同比大增,但是值得注意的是,问界系列首款车问界M5在去年3月初才开始正式交付,该同比增长更多地是对比此前的赛力斯SF5。

事实上,今年一季度,赛力斯品牌的交付量还比不上其去年最高交付月的数据。

去年10月,赛力斯交付了超1.2万辆。除此之外,去年8、9、12月,赛力斯的单月交付量也都突破了万辆。

与之相对的是,今年1~3月,赛力斯的月交付量分别为4490辆、3505辆、3679辆。

因为特斯拉和小鹏汽车产品定价区间更为接近,所以小鹏汽车“受伤”严重。

今年一季度,降价幅度达2万~3.6万元不等的小鹏汽车,仅卖出18230辆,同比下滑47%。

其中,3月份,小鹏汽车交付量仅7002辆,同比下滑54.6%;与同期理想汽车的2.08万辆、蔚来的1.03万辆相比,小鹏汽车的成绩单显然不够好看。

小鹏汽车给今年定下了近20万辆的销量目标,但一季度过去,小鹏汽车尚未完成全年目标的10%,未来的销售压力可想而知。

今年3月,零跑汽车交付6172辆,虽然较2月的3198辆几近翻番,但同比依旧下滑了38.6%。

今年一季度,零跑汽车累计交付仅10509辆,同比下滑51.3%,在最早一批跟进特斯拉降价的汽车品牌中同比跌幅最大。

乘联会数据显示,特斯拉中国3月批发销量(含出口)为8.9万辆,一季度批发销量近23万辆,看似形式一片大好。

但是特斯拉在中国大降价的最大赢家并非特斯拉,而是比亚迪。

特斯拉降价后,坐壁上观的比亚迪找准机会果断出手,在推出起售价不足10万元的秦PLUS DM-i冠军版后,还针对王朝系列产品下调价格。可以说比亚迪后发制人,但效果更胜一筹。

4月2日晚,比亚迪发布公告,公司2023年3月新能源汽车销量207080辆,本年累计销量552076辆,同比增长92.81%。

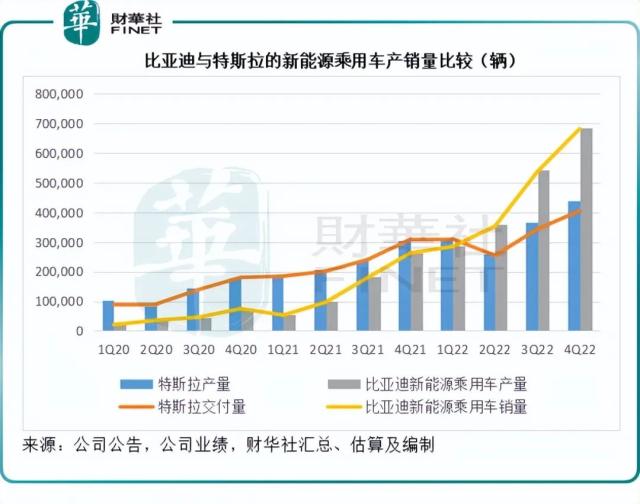

从全球销量/交付规模来看,比亚迪的新能源乘用车产销量自2022年第2季起超越特斯拉后,便不断拉开差距。

比亚迪和特斯拉产销量比较 图源财华社

由于比亚迪的存在,特斯拉对于是否在中国市场进一步降价一直三缄其口。

有网传消息称,本周六,中国内地市场特斯拉Model 3、Model Y将迎来降价,其中Model 3最高降4.3万,Model Y系列降4.6万。这一消息一经公布,便在网上引起热议。

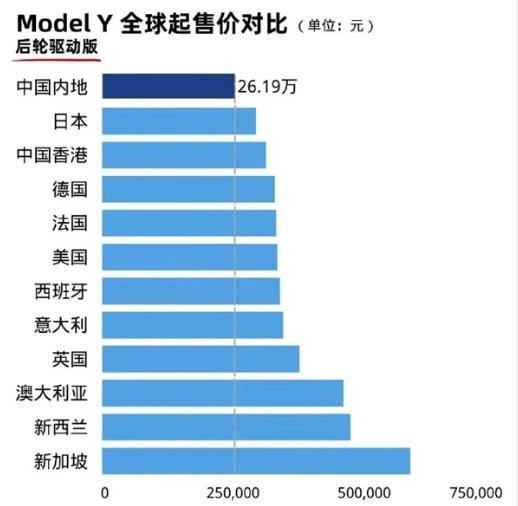

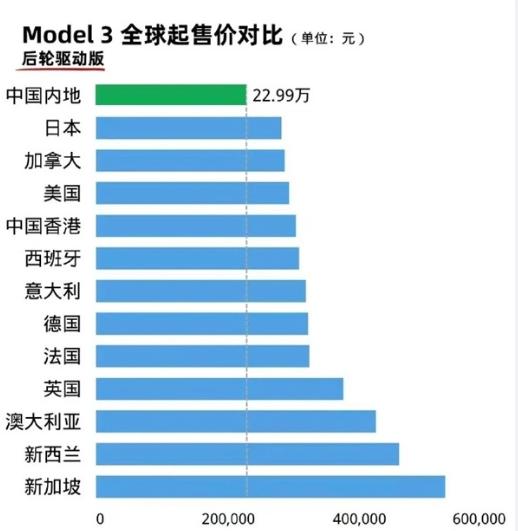

特斯拉公司副总裁陶琳4月14日晚间通过其个人微博发布Model3/Y车型全球起售价对比图,疑似回应中国内地市场是否跟进本轮降价事宜。

根据价格对比,截至目前,特斯拉Model3/Y车型在多个市场的售价中,中国内地市场均为最低价。

特斯拉两款车型售价对比 图源陶琳微博

随后特斯拉方面回应称周六降价为假消息。

在本周召开的上海车展上,没有新车型的特斯拉并未参加,反而以比亚迪为首的各大国产车企和奔驰为首的传统汽车商纷纷亮相推出各自的新款新能源汽车产品。

在竞争愈发激烈的新能源市场,特斯拉降价模式能否给自己杀出一条血路,依然需要打上一个问号。

车企轮番降价,中国车市价格战愈演愈烈

当上海车展正在如火如荼的进行时,在展台之外,各大厂商也在进行激烈的厮杀。

作为全球最大的汽车市场,今年以来中国已经爆发了激烈的价格战,对于各家车厂而言,可谓逆水行舟不进则退。

3月,大众汽车的在华合资企业将其ID.3电动车的价格下调了18%。长安汽车为其电动车产品提供2万余元的现金直降、免费充电积分和其他奖励。中国最大的电动车制造商比亚迪在一个月内推出了旧车型的第二轮降价促销。

大众ID3 图源法新社

面对汽车销售的激烈竞争,车企为了保持竞争力正在采取极端措施,经销商纷纷提供赠品和大幅折扣。

今年,超过40家车企在中国推出了电动和汽油动力车的折扣价。低端型号的折扣可达数千元,高档型号的折扣高达数万元。

在中国和美国的汽车行业工作了25年的北京咨询公司Sino Auto Insights的董事总经理涂乐说:“这种轮番降价的激烈程度是我从未见过的。”

中国乘联会的数据显示,2023年前三个月,中国的汽车销量下降13%。传统汽车销量大幅下滑,而电动车销量增长放缓。

部分得益于政府补贴,中国的电动车市场自2020年以来迅速增长,去年销售额翻了一番。补贴计划在出台13年于去年12月到期后,为了在已经十分拥挤的市场吸引买家,补贴退坡后,汽车市场的竞争愈演愈烈。

与此同时,传统车企争先恐后地清空老款车库存,在7月开始实施更严格的国六B排放标准后,燃油动力车的销售会变得更加困难。

今年1月,在特斯拉在三个月内第二次在华降价,打响了中国车企降价潮的第一枪,令本已焦灼的市场竞争变得日趋白热化,引发其他车企也不得不效仿。

本月,比亚迪董事长兼总裁王传福提议将降低购买电动车费用的免税期延长至2025年。

比亚迪董事长兼总裁王传福 图源SHUTTERSTOCK

全国工商联汽车经销商商会上个月发表了一篇文章,呼吁将新的国六B排放标准推迟六个月实施。

降价并不限于中国,特斯拉在美国和欧洲市场也调低了价格,竞争对手纷纷跟进。但竞争的激烈程度反映了一个现实,即中国不仅是最大的电动车市场,也是最具竞争力的市场。

在中国政府鼓励所谓的新能源车增长的政策支持下,老牌国内车企和本土初创企业纷纷涌入该行业,吸引它们的是一个颠覆汽车行业力量平衡的千载难逢的机会。根据数据统计显示,中国国内约有300家电动车制造商。

知名网约车服务滴滴与比亚迪合作开发了一款专用电动车。智能手机制造商小米表示计划在明年推出一款电动车。就连陷入困境的房地产开发商恒大也推出了恒驰电动车,尽管这些计划可能因其债务问题而陷入困境。

中国是电动车的主要市场,去年该市场的销量超过世界其他地区之和。外国车企认为,迫切需要在中国站稳脚跟,以发展全球竞争所需的专业知识和制造规模。

中国乘联会秘书长崔东树表示,由于大批量生产电动车非常重要,价格战“肯定会持续”。

“这些销量小的、规模低的,然后还有技术差的企业,容易被淘汰,”崔东树说。

车企和经销商现在正在使出浑身解数吸引客户。一些经销商赠送免费度假或香水来吸引试驾,而一些热切的销售团队则在充电站寻找客户,希望吸引车主远离竞争对手。

上个月,南方城市深圳一家丰田经销商的宣传海报在网上引发热议。海报称,买一辆该公司的电动运动型多用途车bZ4X就送一辆燃油车。

丰田经销商宣传海报

29岁的杨先生说,他上个月去了成都的一家大众汽车经销商,想看看它的电动车。销售人员的迫切推销令他感到震惊。

推销员下班后还留下来恳求他试驾。杨先生同意了试车,此后,他每天都会接到这名销售员的电话,说如果他愿意回去还可以给他更低的价格。

“现在内卷很严重,”杨先生说。

中国电动车市场与智能手机热潮的早期不无相似之处,当时后者作为一种新技术产品,吸引了数十家后起之秀与老牌外国品牌展开竞争。

2015年,中国智能手机制造商超过100家——这一数字已大幅减少,现在仅剩下四大国产品牌和苹果。曾经是中国手机领导者的三星电子等许多非中国品牌几乎销声匿迹。

中国电动车制造商零跑汽车董事长兼首席执行官朱江明表示,他看到了另一个相似之处。他预计电动车价格将比传统汽车下降得更快,因为与智能手机制造商一样,电动车制造商将受益于零部件价格的下降和功能的改进。

朱江明说,在10年之后的中国,一辆中高档电动车只要7000美元左右是有可能的。中国电动车的平均价格约为3.5万美元,已经明显低于世界其他地区——欧洲为6万美元,美国为7万美元。

蔚来的首席执行官李斌表示,他计划让蔚来远离价格战,他称其为“不健康且不可持续”。他在一份声明中说,对于传统的燃油动力车制造商来说,“降价是他们试图稳住市场份额的最后手段。”

一些高管担心,消费者会习惯观望。中国汽车流通协会上个月表示,在降价促销后,经销商的客流量飙升,但订单却减少了。

零跑汽车和理想汽车试图向潜在买家保证,如果公司在未来90天内降低价格或提供现金返还,将弥补差价。

车企的降价潮也直接影响了消费者的决策,市场存在较为浓重的观望情绪。

成都的购车者杨先生就表示他预计价格会进一步降低。

“听说马上又要优惠了,”他说,“我准备等一等。”