美国硅谷银行(SVB)和签名银行(Signature Bank)近日因“系统性风险”相继关闭,这一事件在金融市场引发了动荡和不安。据《华尔街日报》17日报道,最新研究显示,美国目前有多达186家银行有可能存在与硅谷银行类似的风险。

当地时间3月18日,彭博社援引知情人士称,美国第一公民银行(First Citizens BancShares Inc)正在评估对硅谷银行的收购要约。报道称,至少还有一位其他潜在买家正在认真考虑收购这家倒闭的银行。

图片来源:视觉中国 VCG111426608771

自SVB和Signature Bank倒闭以来,大量存款从美国区域性银行流入美国一些最大的银行,包括摩根大通和美国银行。为了防止存款外流,美国中型银行联盟已要求美国联邦监管机构在未来两年内将FDIC的保险扩大到所有存款。

在市场担忧加剧的同时,巴菲特过去一周已与拜登政府进行多次对话,他可能以某种方式投资美国地区银行业,并就当前的市场动荡提供更多的建议和指导。

已与拜登政府对话,巴菲特或出手

当地时间3月18日,据彭博社报道,股神巴菲特正在就美国银行业危机的问题与拜登政府的高级官员保持联系。

该知情人士称,在过去的一周中,拜登政府与巴菲特进行了多次对话,巴菲特可能以某种方式投资美国地区银行业,同时也就当前的市场动荡提供了更广泛的建议和指导。

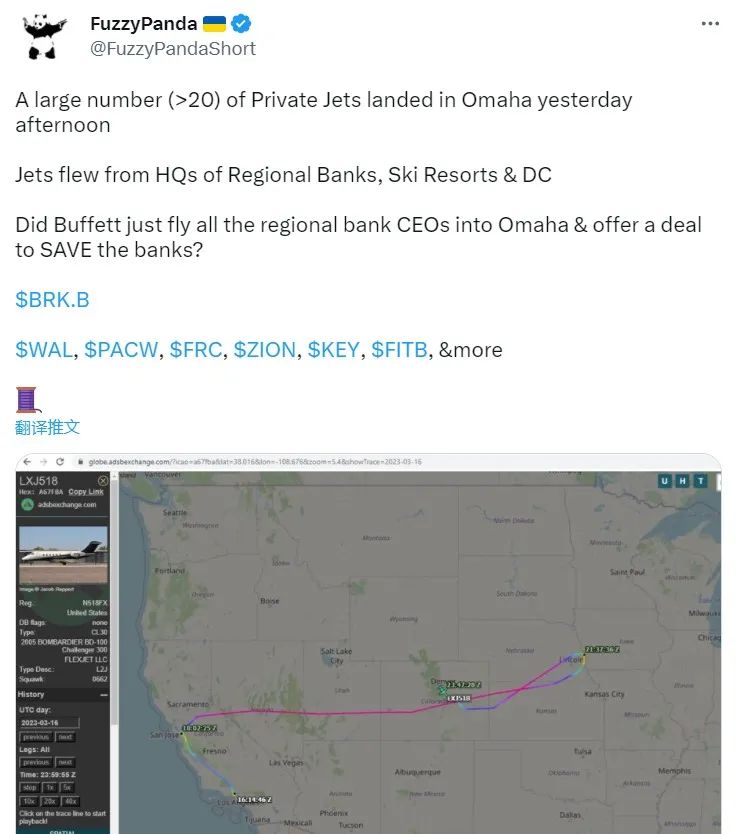

值得注意的是,在推特上,网友发现,大量专机周五下午飞抵伯克希尔哈撒韦总部奥马哈。一则推文也曝光了巴菲特旗下伯克希尔哈撒韦公司总部奥马哈的私人飞机路线。据该推文,昨天(17日)下午,有大量(超过20 架)私人飞机降落在奥马哈,这些飞机从区域银行的总部、滑雪胜地(瑞士)和华盛顿起飞。

图片来源:推特

实际上,巴菲特长期以来一直利用其投资地位和财务实力在帮助处于危机中的银行。

2011年,美国银行的股票因次级抵押贷款相关亏损而暴跌后,巴菲特进行了注资。

2008年,美国第四大投资银行雷曼兄弟由于投资失利,在谈判收购失败后宣布申请破产保护。由于各大银行之间的紧密联系,其破产随机引发全球金融海啸。银行高管们向巴菲特求助,希望他在紧要关头提供资金支持。2008年9月,巴菲特斥资50亿美元购买高盛的优先股,同时获得买入50亿美元普通股的认股权证,行使价为每股115美元。当时,投资者纷纷逃离金融股,巴菲特的这笔投资犹如一针强心剂,不仅解了高盛的燃眉之急,还为华尔街重铸信心,稳定了全球投资者的情绪,间接挽救了整个美国金融系统。

自SVB爆雷以来,美国监管机构为避免出现更广泛的银行业危机已经做出了一些努力。

上周,美国财政部、美联储、FDIC发表联合声明,公布了安抚客户的特别措施,承诺全额支付倒闭银行中未投保的存款。除此之外,美联储还通过创建新的银行定期融资计划(the Bank Term Funding Program)提供资金,向银行、储蓄协会和信用合作社提供最长一年的贷款,将用美债、机构债务和抵押贷款支持证券以及其他合格资产作为抵押品。

美国财政部副部长沃利·阿德耶莫本周表示,根据监管机构与银行业高管的讨论,全国中小型银行的存款已开始趋于稳定,在某些情况下“适度反弹”。并且,为了稳定市场,美国一些大型银行在本周自愿向第一共和银行存入了300亿美元,此举也受到了美国监管机构的支持。

美中型银行要求FDIC为所有存款提供两年保险

据央视新闻报道,美国联邦储蓄保险公司前主席谢拉·拜尔在接受美国媒体采访时警告称,美国银行系统目前正处于“贝尔斯登时刻”,如果政府不继续出手相助,美国银行恐会出现多米诺骨牌式的崩溃。

2008年3月,在次贷危机的背景下,为缓解美国第五大投资银行贝尔斯登的流动性短缺问题,美联储批准摩根大通收购贝尔斯登,并为收购提供特别融资援助。不过,美联储低估了贝尔斯登事件的影响,认为次贷危机最坏的时刻可能已经过去,导致局势愈发失控。到了同年9月,美国政府拒绝出手拯救另一家投资银行“雷曼兄弟”,此举引发市场信心崩溃,进而次贷危机演变为金融“海啸”。外界将这两大事件分别称为“贝尔斯登时刻”和“雷曼时刻”。

市场对危机蔓延的担忧并未减弱。据彭博社18日报道,美国中型银行联盟要求美国联邦监管机构在未来两年内将FDIC的保险扩大到所有存款,他们认为需要提供担保以避免银行出现更广泛的挤兑。

该联盟提议,扩大的保险计划应由银行自己支付,并增加对选择参与增加保险范围的贷方的存款保险评估。

据报道,美国中型银行联盟在一封致监管机构的信中表示:“这样做将立即阻止小型银行的存款外流,稳定银行业,并大大降低更多银行倒闭的可能性。”

该联盟同时在信中写道:“尽管银行业的整体健康和安全状况良好,但除大型银行外,其他所有银行的信心都受到了侵蚀。因此必须立即恢复对我们整个银行系统的信心。如果另一家银行倒闭,存款外逃将加速。”

据报道,这封信件被同时寄给了美国财长耶伦、FDIC、美国货币总核查办公室(OCC)和美联储。不过,美国财政部发言人对此拒绝置评,FDIC、美联储和OCC的代表也拒绝置评。

相关报道:

硅谷银行倒闭冲击 美中型银行寻求当局保障存款

(中央社旧金山18日综合外电报导)法新社引述彭博报导,美国中型银行联盟要求联邦监管机构为所有客户的存款提供两年担保,甚至超过平常的25万美元上限,以避免在硅谷银行倒闭后受到影响。

彭博(Bloomberg)这篇报导指出,美国中型银行联盟(Mid-Size Bank Coalition of America)致函当局指出,这项措施将「立即阻止小型银行的存款被提领,稳定银行业,并大幅降低更多银行倒闭的可能性」。

硅谷银行(Silicon Valley Bank)和Signature Bank近来相继倒闭引发对银行业的信任危机。

目前,在美国,存款受到银行业监管机构联邦存款保险(FDIC)担保,金额最高可达25万美元。

根据彭博报导,银行联盟表示:「尽管银行业的整体体质和安全状况良好,但对最大型银行的信心几乎都受到了影响。」

信中呼吁联邦存款保险、联邦准备理事会(Federal Reserve )以及财政部长叶伦(Janet Yelle)确保让信心「立刻恢复」。

这些银行提案,透过增加已向联邦存款保险提交的存款担保提拨金,来挹注这项措施。

美金融业动荡 联准会为阻通膨料仍将小幅升息

多数分析师和交易员仍认为,联准会会议22日结束时,最可能出现的情况是小幅升息1码。 (中央社档案照片)

(中央社华盛顿18日综合外电报导)美国联邦公开市场委员会(FOMC)下周将在华府开会,届时他们将面临一项艰巨任务,就是在硅谷银行迅速倒闭后,在不让金融业动荡加剧的情况下,抑制通货膨胀。

面对几十年来最严重的通膨,美国联邦准备理事会(Fed)去年至今已8次升息,希望在不让经济陷入衰退的情况下使其降温。

尽管联准会主席鲍尔(Jerome Powell)稍早示意,愿意在必要时加快升息,多数分析师和交易员仍认为,联准会为期两天的会议22日结束时,最可能出现的情况是25个基点(1码,0.25个百分点)的小幅升息。

若联准会真的升息1码,将与联准会上次于2月的升息幅度相当。

本月稍早3个中型银行迅速倒闭,让人担心倒闭潮会蔓延开来。有鉴于此,少数观察家也认为,联准会可能会暂缓升息。

硅谷银行(Silicon Valley Bank,SVB)倒闭的一个催化剂,是联准会快速从趋近于零的利率转变为大幅升息,这样的反转使硅谷银行持有的美国长期国债价值迅速降低。

花旗集团(Citigroup)全球首席经济学家席茨(Nathan Sheets)在接受法新社采访时表示,有鉴于市场处于动荡,利率调升50个基点的可能性目前「不在考虑范围」。

他说:「我预期会是25个基点,但会有场辩论,而且21日、22日的市场走势将至关重要。」