硅谷银行瞬间倒闭

北京时间3月13日消息,美国硅谷银行暴雷事件在全球引起轰动,这家依托科技行业扶摇而上的大型商业银行,最终也是被它的硅谷客户们挤兑而死。

硅谷银行在1983年开业,为硅谷刚刚起步的科技公司服务。它鼓励其银行家富有创业精神,开发小众业务,比如向酿酒厂贷款。

成于科技业

科技行业一直是硅谷银行的基本业务。随着该行业的蓬勃发展,硅谷银行成长为美国最大的20家银行之一,并它在海外开设了办事处。

在美国由风投支持的科技和生命科学公司中,近一半都是硅谷银行的客户。硅谷银行拥有3234家公司的认股权证,有权购买这些公司的股票。该银行还向企业创始人和风投高管提供只有受邀才能获得的抵押贷款。

“对于创业公司来说,条条大路通硅谷银行。”软件开发生命周期管理平台Endor Labs CEO瓦伦·巴德瓦尔(Varun Badhwar)说。Endor是巴德瓦尔协助创立的第三家公司。在这些公司中,他们要么一开始就选择了硅谷银行,要么后来将业务转移到硅谷银行。

硅谷银行发迹于硅谷

新冠疫情时代的存款热潮让硅谷银行和其他美国银行一样,拥有了大量现金。硅谷银行的存款在两年内增加了两倍,达到1890亿美元,推动2021年成为硅谷银行有史以来最赚钱的一年。

隐患早已埋下

这种依赖科技业的策略虽然利润丰厚,但却让硅谷银行的存款基础严重偏向科技公司及其巨额账户。该行绝大多数存款(截至2022年底为1570亿美元)只存在3.7万个账户中,里面的资金超过了美国联邦存款保险公司(FDIC)规定的25万美元存款保险上限(超过的部分不受保险保护)。

外界也曾对硅谷银行过于依赖科技业表示担忧,但其CEO格雷格·贝克尔(Greg Becker)对此不屑一顾。贝克尔去年11月在接受采访时称:“毫无疑问,我们正处于最好的市场中。”硅谷银行代表尚未就此置评。

贝克尔曾对外界担忧不屑一顾

大约在那个时候,巴德瓦尔决定谨慎地获得信贷额度。信用额度是一份保险,如果需要的话,它可以帮助巴德瓦尔的公司再维持生存一年。巴德瓦尔说,硅谷银行愿意向Endor提供贷款,前提是该公司将所有资金转移到硅谷银行。

随后,巴德瓦尔将他的存款从美国第一共和银行转到了硅谷银行。他说,自己觉得在硅谷银行受到了很好的照顾,他可以接触到该银行的高级银行家。

“一切都很好,”他说,“直到8-K监管文件的出现。”

恐慌开始

硅谷银行在3月8日提交给监管机构的这份文件中宣布出售股票和债券亏损,拉响了各种警报。但巴德瓦尔几乎没有注意到银行的情况,直到周四上午10点半左右。当时,一名员工在Endor的Slack频道上指出,硅谷银行的股价正在直线下降。

“我的第一反应是,”巴德瓦尔说,“这听起来像是反应过度了。”

几个小时内,科技行业对硅谷银行的支持似乎就消失了。知名风投公司开始敦促他们的投资组合公司转移他们在硅谷银行的存款。

硅谷银行的一家分行周六已关闭

当天下午两点半,巴德瓦尔给他在第一共和银行的前银行家发了一封电子邮件,询问他在该银行的账户还能用吗?“我们可以着手激活它。”该银行家告诉他。

巴德瓦尔感到进退两难。他知道,从硅谷银行取出所有钱会影响他的信用额度。不过,转移大约四分之一的存款,将确保Endor有足够的现金支付6到8个月的工资。下午2点47分,也就是在硅谷银行切断当日电汇的13分钟前,他发出了转账申请。

几分钟后,巴德瓦尔接到了他在硅谷银行的银行家电话。后者告诉他,竞争对手一直在散布有关该银行状况的虚假信息。他说,是的,银行会帮他办理转账。下午4点50分,第一共和银行确认资金已经到账。

疯狂挤兑

马克斯·曹(Max Cho)是保险创业公司Coverage Cat的联合创始人,他在蒙大拿州的一辆穿梭巴士上发现自己陷入了银行挤兑。

他在周四抵达博兹曼机场,登上巴士,驱车一小时前往蒙大拿州的一个创业公司创始人休养地。

他坐上车后环顾四周,发现同行的乘客们都在疯狂地敲手机,争先恐后地提款。“银行挤兑,”他意识到,“真的发生了。”

硅谷把矛头指向了硅谷银行。到该银行周四营业日结束时,存户已试图提取420亿美元。周五上午,美国联邦存款保险公司在该银行开门前接管了它。这是美国历史上第二大银行倒闭案,仅次于2008年华盛顿互惠银行的倒闭。

硅谷银行及其母公司硅谷银行金融集团花了40年时间才在创业界建立了卓越融资银行的声誉,但毁掉它只用了36个小时。这一暴雷事件的罪魁祸首并不是那些在2008年金融危机中毁灭银行的奇异衍生品和冒险行为,而是存款和资产之间的不匹配,这些正是商业银行的基石。

它的余波可能会席卷硅谷。没有及时把钱取出来的客户不知道什么时候能取出来。创业公司和他们的投资者在周末忙着寻找能够渡过难关的救生索。创始人用个人信用卡支付费用,风险投资公司也准备提供资金为他们投资的公司发放工资。一些公司直接向客户发出呼吁,要求他们采购以便将资金转入新的银行账户。

“让我们明确一点:这对许多小企业的生存构成了重大威胁。”亚洲预制食品制造商Omsom的创始人在发给客户的电子邮件中说

硅谷公司:今夜我们都是江南皮革厂

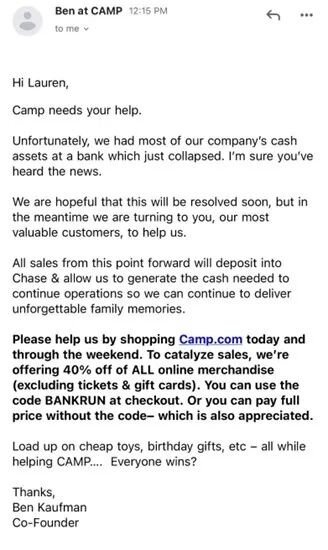

“救救Camp!”美国玩具店Camp的网站上,醒目的全场促销广告已经打了出来。

这家成立于2018年的玩具公司已经在美国拥有9家门店,不承想突遇横祸,由于大部分现金都存在突然倒闭的硅谷银行,如今不得不通过大促销的方式自救——全场6折甩卖,包括礼品卡。

想要让消费者帮帮忙,Camp费尽心力。促销广告幽默,弹窗里忧伤的女孩扶额思索,配以文案:“当你的银行崩溃时”“快跑,别用走的”。而用户需要输入的促销暗号是“银行挤兑(BANKRUN)”。

发给消费者的邮件则深情款款,开头便是一句:嗨,小王,Camp需要你的帮助。结尾还不忘晓之以理:你买便宜的玩具,我们得到帮助,咱这是双赢。

人在美国的中国网友感觉似曾相识,耳边响起了从喇叭里传出的“江南皮革厂倒闭了,老板带着小姨子跑路了”的声音。

硅谷银行的崩塌来得实在是太快太猛了。截至2022年底,硅谷银行为全美第16大银行,总资产2090亿美元,存款总额约为1754亿美元。然而从传出雷声、引发挤兑,再到宣布破产,仅仅用了48小时。

当地时间周四,投资者和储户试图从硅谷银行提取420亿美元,这是10多年来美国最大的银行挤兑之一。

一众规模小、现金较为集中的初创企业猛然发现自己公司还在,钱被锁死了,茫然无措的感觉和老板带着小姨子跑路了差不太多。要知道,倒闭的可是一家与当地一半左右科技初创企业都有合作的机构。美媒 《金融时报》11日刊文表示,硅谷银行的破产意味着硅谷的初创科技企业面临“灭顶之灾”。

就像Camp一样,很多初创企业正在拼命自救。

据《华尔街日报》,安全分析初创企业CompScience没能转出公司的资金,不得不暂停了在市场营销、销售和招聘方面的支出,但仍在为员工薪资问题发愁。

硅谷银行总部

“我有想过(出事的)会是硅谷银行吗?从来没有。”CompScience的CEO乔希·巴特勒(Josh Butler)说。

他表示,过去的一天令人紧张不安,从投资者到员工,再到他的母亲,每个人都想知道发生了什么。

而硅谷银行造成的影响是连锁式的,并不是公司没有将资金全都存放在这家银行才会遭受“灭顶之灾”。

如总部在哥伦比亚的咖啡公司Compass眼瞅着发不出工资,原因是其合作的薪资供应商受到硅谷银行破产的“严重影响”。

该公司在回复给福克斯商业(FOX Business)的一封邮件中,援引薪资供应商给到的信息称,员工将最迟在周末或下周一收到工资。而Compass则在“不知疲倦地”解决这一问题,将在未来一周更换供应商。

当受影响的公司做的是撮合生意的时候,涟漪波荡得更远。

号称有750万名卖家的电商平台Esty就是如此。该平台以手工制品交易为主,硅谷银行倒闭之时,平台通知店主,原本预计周五支付给卖家的款项有可能会被推迟。

通过该平台做买卖的人们很慌。一位卖家告诉福克斯商业:“我辛辛苦苦挣来的钱,他们(Esty)却不能汇到我的银行账户。”她等着这笔钱偿还贷款。

另一位女士告诉《每日邮报》,她是三个孩子的母亲,她在家经营手工艺品的生意,这些钱养活着家人、支付着账单。

一些卖家表示,他们正在考虑离开Esty。对于这家平台来说,赖以生存的卖家对其丧失了信任,无疑是一个沉重的打击。

在紧张的氛围下,在初创企业打工的员工也瑟瑟发抖。

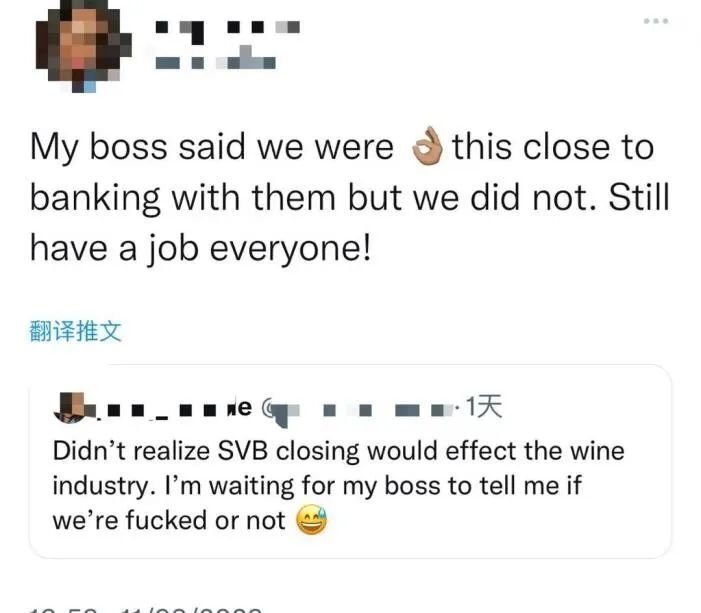

在推特上,不少网友分享自己焦急等待公司的通知。一位网友表示:“之前都没意识到硅谷银行的事情会影响红酒行业。正在等待老板告诉我我们到底有没有完蛋。”

没过多久,她宣布了好消息,老板说差点就把钱存在硅谷银行了,但是没有。“大家伙,我工作保住了!”

但并不是所有人都等来了好消息。

硅谷创业孵化器YCombinator的CEO盖里(Garry Tan)表示,本次硅谷银行暴雷事件影响了1000家初创企业,其中有三分之一的企业将无法在未来30天内发放工资。

一位在美国工作的华人告诉字母榜(ID:wujicaijing),她所在的公司受到了影响,已经原地倒闭,“现金流全部蒸干”。她表示每位员工按照一年资历两周薪资的标准赔偿,下周一将去公司签署文件,创始人则向员工承诺会尽其所能帮大家找新的工作。

据悉,美国联邦存款保险公司(FDIC)只能覆盖存款账户至多25万美元的部分。而且即便是这笔保险,也不能立刻拿到,据FDIC,“所有受保存款人最迟将在2023年3月13日(星期一)之前完全可以动用其受保存款”“FDIC将在下周内向没有保险的储户支付预付股息”。

短短几天的“空窗”,初创企业不一定能熬得过。

据美国《金融时报》,很多没有为存款上保险的企业正在争相贱卖自己的存款,以支付薪水、维持运转。截至去年年底,硅谷银行有近96%的存款没有被FDIC的保单覆盖。

根据处理破产案件的理赔交易平台Cherokee Citigroup的数据,上周五,硅谷银行未保险存款的报价为面值的55%至65%。据一位知情人士透露,其他存款的报价约为存款面值的70%到75%。

总部位于奥斯汀的特殊情况基金 Fulcrum Capital 上周六联系了一些初创企业,提出从它们在 SVB 持有的存款总额中支付一定比例的款项,并“承担期限/回收风险”。“我们可以在一周内(48小时内)筹集到资金。”

火烧到了眉毛,甚至有多名知情人士称,有的企业不仅寻求过渡性贷款,甚至用信用卡借款,以满足流动性需求。

另一位在美工作的华人则表示,公司给员工发来了邮件,称公司的钱都在硅谷银行里。但是在公司,“高层开了一上午的会,下午没有一个人讨论这件事,仿佛一切都没有发生过。”

她告诉字母榜,暂时没有跳槽的打算,并幽默地表示:“万一跳过去发现新公司也是SVB(硅谷银行)的储户呢?”

这句玩笑不无道理,受到硅谷银行影响的公司实在太多。就连几家大型科技公司,都遭受到了不小的损失。

据福布斯(Forbes)网站报道,已有14家企业披露了其在硅谷银行的存款数额。

如迪士尼旗下的流媒体服务商Roku称公司的19亿美元现金中,约有4.87亿美元(占26%)与硅谷银行挂钩。而且Roku表示这些存款基本上没有保险,而且也不知道能够“在多大程度上”收回这些存款。

被称为“元宇宙第一股”的电子游戏公司Roblox称,其30亿美元现金中有5%存放于硅谷银行,但表示这不会影响公司运营。稳定币巨头Circle则表示,其400亿美元的USD Coin储备中,有33亿美元在硅谷银行。

值得注意的是,3月11日,美国《财富》网站报道,就在硅谷银行10日宣布破产的11天前,其CEO格雷格·贝克尔(Greg Becker)根据一项交易计划出售了价值360万美元的母公司SVB金融集团的股票。

这为整个事件增添了又一抹“江南皮革厂”意味。

监管备案文件显示,2月27日,贝克尔出售了1.2万股SVB股票,为一年多来的首次。截至目前,对于他在1月26日提交相关计划时是否清楚硅谷银行当时计划筹资(正是筹资计划的公布引发了挤兑),贝克尔本人和SVB都没有做出回应。

据路透社,贝克尔将不再担任旧金山联邦储备银行的董事会成员。美联储发言人表示,贝克尔的离职于3月10日——美国加州金融保护和创新部宣布关闭美国硅谷银行的当天——生效。

连锁反应仍在继续,初创公司仍在挣扎,仍可能有受到硅谷银行事件影响的大型科技企业尚未透露消息。

被波及的人们总是说自己“近距离见证了历史”,但这样的见证,充满被动与无奈。涟漪终将平息,但不知有多少小船就此沉没,又有多少大船被打湿了甲板。