百年人寿的危机背后,展现的或只是保险资管这个信披盲盒的冰山一角。

有家保险公司,正在成为一场金融风暴、或者——金融反腐风暴的焦点。

据《财经》杂志报道,2023年元旦,百年人寿副总裁庄粤珉被带走调查。

今年2月初,复星国际等上市公司先后宣布,庄粤珉辞任公司的董事职位。庄粤珉的主要职务是百年人寿副总裁。但是,庄同时作为复星国际的董事,从2020年6月起,每年从复星国际收取人民币62.3万元的酬金,并在2021年度取得了复星授予的25000股赠股。

更早的2022年9月20日,北京灵境胡同的中国银行宿舍小区,一位原来的大银行行长、61岁的董建岳被警察从家中带走。据报道,带走董的是来自辽宁的警方。董在2021年之前,担任过百年人寿的党委书记、执行董事、万达金融集团法人、董事长。

董建岳,庄粤珉,来时路上有一个交汇点——百年人寿。

01百年人寿,一年雪崩

锋雳的小伙伴们不太看得懂保险公司的财务报表。但是,从百年人寿最近一年的几个指标上,锋雳还是读出了一个词——雪崩。

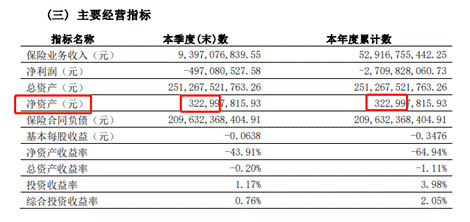

2022年初(2021年4季度末),百年人寿净资产是81.66亿元。

2023年初(2022年4季度末),百年人寿净资产是3.23亿元。

一年时间,净资产81亿缩水到3个多亿,连股东的家当和权益都保不住了,这还是一家保险公司么?

仔细看缩水的过程,81.66亿缩水到3.23亿,不像是造假。

从年初的81.66亿起,百年人寿每季度的净资产数额,除第二季度出现小幅反弹外,一三四季度,环比都是断崖式的跳水。

2022年1-4季度末的净值产,分别是:

一季度末:44.04亿元,

二季度末:49.58亿元,

三季度末:19.41亿元,

四季度末:3.23亿元。

如果这样的趋势不改变,百年人寿到今年一季度末将资不抵债。

一种口径称,百年人寿2022年度,全年亏损了超过27亿。27亿的巨亏数字,虽然不小,但依然远远不能反映百年人寿在经营层面上的败笔。

从净资产角度说,百年人寿全年缩水超过了78亿,总家业少了96%。

02万达:食之无味?

王健林的万达集团,是百年人寿的第一大股东,但万达是否能深度介入和主导百年人寿的经营,本身却是个问题。

百年人寿成立于2009年,初始发起人包括大连地方国资、国电电力、东方资管、华信信托等。2014年起,万达集团先后收购国资背景的国电电力、辽宁时代万恒所持股份,成为百年人寿第一大股东。

当前百年人寿注册资本为77.948亿元,其中大连万达集团作为第一大股东,持股比例为11.54%,对应出资额为9亿元。

但是有百年人寿的第二大股东有7家,均是以8亿元的出资,持有10.26%的股权。分别是华建投资(深圳)、一方地产(大连)、大连城市建设集团、大连融达投资、新光控股(浙江)、恒茂地产(江西)、科瑞集团(江西)。

就算加上王健林好朋友孙喜双的大连一方地产持有的10.26%,没有证据能够表明,万达系在百年人寿有控股权和经营的主导权,万达方面也没有在百年人寿董事会获得多数席位。以2021年底为例,百年人寿的10名董事中,万达集团方面的代表,实际只占到1个席位。

事实上,万达系早就无意于百年人寿的股权。

2018年12月,绿城中国宣布以27.18亿元价格收购百年人寿9亿股股份,交易完成后,绿城中国将持有百年人寿11.55%的股份。公告没有透露卖方身份,仅称是一家在中国注册成立的股份有限公司,主要从事商业、地产、文化产业、旅游业以及金融业。但在百年人寿持股达到9亿的,只有万达。只是,这笔交易最终流产。

2019年7月,中国奥园宣布拟以32.6亿元收购百年人寿13.86%股份,卖方分别为大连城市建设集团有限公司、大连乾豪坤实置业有限公司和大连国泰房地产开发有限公司。然而,这笔交易也未能成功。2020年年初,中国奥园宣布终止收购百年人寿股份,原因是收购事项先决条件未能按约定时间达成。

可以看到,在奥园的这场收购案背后,百年人寿有一批股东急于转让股权,万达原本有进一步提高股权比例、进而获得控股权的机会。但是,最终的收购方却是奥园,而不是万达。

所以可见,百年人寿这个牌照,万达集团明显有些食之无味。

03复星的80万“酬金”

作为舆论风口的两个人物董建岳,庄粤珉,尽管两人在百年人寿有一定的交集。但还是有本质的区别。

董建岳在从银行行长职位离任后,自2016年起,担任万达金融集团董事长兼总裁,2018年初期,担任百年人寿董事。直到2021年下半年辞去各种职务前,董建岳是万达金融的负责人和委派到百年人寿的代表之一。

而有消息称,董建岳年前的被带走,与万达和百年人寿的关联存疑,更大可能是与董在银行行长期间与另一金属资源巨头的交集有关,该金属资源巨头目前已经风雨飘摇。

公开信息看,庄粤珉早年在多家券商担任营业部总经理、部门总、副总裁等职务,后担任民生通惠资产管理有限公司副总经理。民生通惠资产管理公司成立于2012年,由万向系旗下的民生人寿保险100%控股。

2017年底,庄粤珉获批任职资格,开始担任百年人寿旗下百年保险资产管理有限责任公司的董事长,后长期作为百年人寿排名第一的副总裁。

庄粤珉从民生通惠到百年资产,看似是职业经理人的平台转换,没有在万达直系公司的任职经历。因此,庄的失联,大概率与他在百年人寿主导的投资业务有关。

股东股权比例过于分散、单一股东缺乏绝对的话语权与控制权,反过来给了“职业经理人”以巨大的空间,以“中民投”为代表,近年来类似案例屡见不鲜。甚至在一些明星公司,存在以“混改”名义,管理层通过策划股权的分散化,达到经营权的长期私有化。

庄粤珉作为百年人寿主管投资的副总裁,从2020年6月起,每年从香港上市的复星国际收取人民币62.3万元的酬金,在这背后,庄还有一个身份——复星国际的“非执行董事”。

复星国际的董事分三种:

执行董事——在公司任职,参与经营管理;

独立非执行董事——主要是学者、法律人士、社会贤达,对董事会进行第三方监督;

非执行董事——庄粤珉等3人。

复星的“非执行董事”,通常是小股东、投资机构的代表。这一类,在A股市场的上市公司会归入普通董事的范畴,由小股东委派,列席上市公司董事会,此类董事要对所在机构负责,通常不从上市公司领取报酬。

复星对3名“非执行董事”显然有区别对待,庄粤珉与另一位非执行董事余某,2021年度从复星国际领取了人民币62.3万元的报酬,还有一名“非执行董事”陈某则未获得分文。获得报酬的庄粤珉与余某,均任职于国内大型寿险公司。

除了拿到大额现金外,庄粤珉与余某还在2021年3月被复星国际“授予”25000股股票,市值在近20万元人民币。第三位“非执行董事”陈某,依然没份。

复星没披露前十大股东名称、也没有在年报中披露庄粤珉等3名“非执行董事”背后机构在复星国际的持股数量。

但是,百年人寿的财报披露,百年人寿2021年底在复星国际持有2.14亿股,持股比例达到了2.57%,总投资余额为33.8亿元,并向复星派有一名董事。这其实就是庄能担任复星“非执行董事”的原因。

所以,庄粤珉是以百年人寿派驻到复星的董事身份,代表百年人寿的利益。事实上,在百年人寿在复星的投资长期处于亏损的背景下,庄粤珉却以个人的身份,从复星获得了等价于人民币80万元的现金报酬和股份赠与。不能不说,复星在某些时候把人情世故玩到了极致。

除此以外,百年人寿还在首开股份有9.88亿元,在红星美凯龙有6.39亿元的投资余额。

百年人寿直接买了这么多房企股票,但对于同为房企的大股东万达,百年从公开信息看没有直接、间接的资金支持,反而一年从万达集团赚取了791万元的保费。

这样的反差,作为万达的老板,老王应该怎么看?

换一个问题,百年人寿,真的是万达系的公司么?

04建仓房地产巨亏

得益于强势的营销,百年人寿近5年在收入端一直保持高增长。

2016年至2021年,百年人寿的保费收入分别为182.7亿元、281.4亿元、364.2亿元、452.3亿元、530.8亿元、558.8亿元。2022年巨亏27亿背后,百年人寿依然实现了529亿元的保费收入,年末总资产达到2512.67亿元。

但高增长背景下,净资产从81亿跳水到3亿的反差,让百年人寿投资端与营销、管理端的问题再也隐藏不住。

营销端,百年人寿最引人注目的一个问题是,退保。

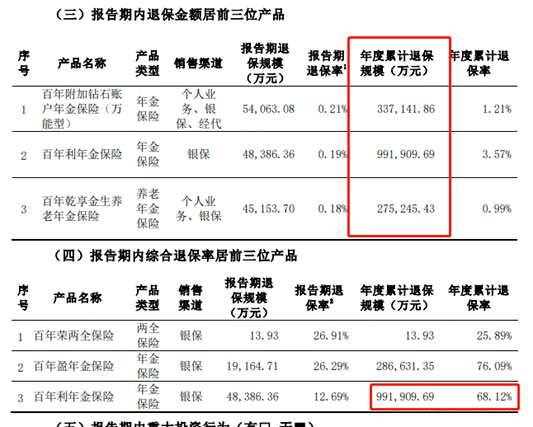

2022年第四季度数据显示,百年人寿旗下几大产品退保金额惊人:

百年利年金保险,年度退保规模99.19亿;

百年附加钻石账户年金保险(万能型):年度退保规模33.71亿;

百年盈年金保险,年度退保规模28.66亿;

百年乾享金生养老年金保险,年度退保规模27.52亿。

以上4个产品仅退保金额就合计达到189亿元。其中百年盈年度退保率达到76.09%,百年利年度退保率68.12%,堪称崩塌式的退保。

对于退保规模高企的原因,百年人寿客服表示,退保是客户的选择,公司没有出现经营问题。

一位不具名的保险行业专业人士分析认为,产品退保率高,要根据具体的产品来判断,有可能是销售人员在介绍产品的时候夸大了收益。

该人士认为,退保规模高背后,原因较为复杂。主要原因可能是在保险产品本身,保险代理人或者保险经纪人在销售保险的时候,没有给客户讲清楚,后续客户发现问题,认为该保险不适合自己,于是选择退保。另一种原因可能是,有客户购买的是储蓄险,后期经济能力跟不上,会选择断交,后续合同终止,只能退保。

但不管什么原因,超过50%的退保率,反映的是产品设计和营销、宣传手段的巨大问题,进而折射出百年人寿管理与运营水平的缺失。

从投资端看,百年人寿旗下产品重仓持有的万丰奥威、胜利精密、首开股份、美凯龙、复星国际等股票,均出现不同程度的巨亏。

其中万丰奥威、胜利精密进入时间为2015年左右,按建仓时间和股价变动区间初步估计,到2022年三季度末,相比百年人寿入股的时间段股价,万丰奥威、胜利精密两股的股价已经接近腰斩。

2020年年中起,百年人寿开始重仓复星国际、首开股份、美凯龙等房地产股,按入股时段和股价变化,均出现不同程度的亏损。

以港股复星国际(00656.HK)为例,庄粤珉进入复星国际董事会的2020年6月前后,复星国际股价在10港元左右,而当前的股价只有6.58港元。

庄粤珉在每年从复星国际获得总计80万人民币的“报酬”与赠股的同时,百年人寿持有的2.14亿股复星股票,保守估计浮亏超过6亿港币。而在2022年9月底,复星股价最低曾达到4.4港元/股,百年人寿当时的持股本金等于一度遭到“腰斩”。

2020年中起,房地产的调控已经处于趋紧的状态,多数房企都处于股价下行通道,百年人寿反倒逆势大量重仓房地产股,本身是一个非常诡异的现象。

而这似乎并非偶然,与庄粤珉一起在复星国际担任“非执行董事”、同样拿到80万人民币“报酬”的那家险企高管,除了复星之外,旗下险资也与百年人寿在红星美凯龙(600376)等股票上有共同重仓,如今该险企同样遭遇严重的危机。

庄粤珉的没落与百年人寿的危机背后,展现的或只是保险资管这个信披盲盒的冰山一角。