2022年,十一国庆节放假期间,北方气温骤降,王五所在城市又是刮风、又是下雨、又是零散疫情。

王五在家闲来无事,翻看手机,随手翻开了蚂蚁基金。手机屏幕上透过灯光的反射,显示出王五今年来的收益数据:

今年来收益率为+1.90%,同期沪深300收益率为-22.98%,超额收益率24.88%,今年以来收益率超越了95.07%全国基民。

9月29日,发改委数据显示:我国1—8月CPI累计同比涨幅为1.9%.

换句话说,今年以来,跑赢通胀的基民在全国范围占比不超过5%!

数据来源:蚂蚁基金

王五,在年初时就已经通过“资产配置”估算了自己基金类资产一年的收益率约在2.5%左右。

按照目前前三个季度1.9%的收益率进行换算成年化收益率为(1.9%/3)*4=2.53%

因此,截至2022年三季度,1.9%的绝对收益率是符合预期的。

超预期的是,王五收益率居然能够跑赢全国95%以上的基民。

年初时,王五想着:一赢二平七亏,能够跑赢70%基民就已经很满足了。

比如,王五好朋友叶大美受王五的佛系影响分别在2022年1月份,及2022年7月4日进行减仓,甚至清仓。

比如,王五自己也曾在中坦言,预期低一点,把投资目标定在每年跑赢通胀,心态会好很多。

王五也趁着国庆假期对自己的投资记录进行了复盘,总结一点就是:凡事预则立。

孙子曾说,胜兵先胜而后求战,败兵先战而后求胜。

意思是在敌我双方进行战斗时,打胜仗的一方,往往都事先考虑任何一个可能不利于自己的因素,尽可能地让自己立于不败之地之后,再去和敌人交战。

作为对比,莽撞而草率发起进攻的军队,则往往是容易打败仗。

因此,备战时的准备越充分,把战场上可能出现的任何危机都提前做假设,并对于潜在的危机做出预备方案,这样才能在瞬息万变的战场上占据主动。

王五非常认同“先胜而后求战”的理念,认为股票市场其实就是一个没有硝烟的战场,财富极有可能在谈笑之间就已经灰飞烟灭,它的残酷性并不亚于一场战争。

股票市场里,资金就是投资者的军队,投资者就是资金的将军。

因此,王五认为想要资金保值增值,就必须多打胜仗,少打败仗;而且,不利于自己时候,能不打仗就不打仗,能空仓就空仓。

数据来源:蚂蚁基金

这就要求我们,在投资时,要学会逆向思维:

首先,要敢于假设自己会投资失败; 其次,要认真思考会有哪些原因可能导致投资失败; 最后,围绕可能失败的原因,不断地进行推演,不断地完善策略。

这样的结果就是,即使投资失败了,也是小亏,不容易造成巨大的不可逆的亏损。

王五认为做到小亏,甚至不亏在投资中非常重要。

比如,手里有100万,回撤了10%,就还剩下90万了;但是,要涨回去就得涨11.1%。

再比如,手里有100万,回撤50%,就剩下50万了;但是,要账回去就要上涨100%(翻倍)。

凡事预则立,就是要把投资的功夫做到下单以前。

我们知道,投资其实门槛很低,也很简单。无论手机还是电脑,进入到买入页面之后,点击一下“确认”,就完成交易了。

一秒钟,投资交易就完成了,任何人都能够很轻易地做这个动作。

事情太简单,就会产生很多低效率甚至无效率的投资,导致大多数投资者连通胀都难以跑赢。

下完单之后,持仓市值有了波动,才开始思考这笔交易是不是仓位重了,是不是买得早了,乃至逻辑是否和买入时并不一致。

这些事情其实都应该前置到下单之前。

打个比方,这就像我们要请客,给大家做一桌子菜,我们不应该是燃气灶火打着了,锅里油热了,辣椒都放进去了,才发现今天来的客人都是广东朋友。

那我们到底应该怎么做?

首先,我们得确认今天来的客人是什么口味,凉菜多少,热菜多少,蔬菜多少,荤菜多少,是否还需要有一个汤和一份饭后甜点等。

这在投资里就叫大类资产配置,股票、大宗商品、债券、银行存款就是凉菜、热菜等。

哪些年份多配股票少配债券等,哪些年份主配大宗商品等等,每样资产配置比例是多少。

不同的人配置比例是不一样的,我们投资者好比宴席总监,要定好菜品方向,是川菜、本帮菜、还是粤菜?

同样是四菜一汤,不同的菜品组合吃起来差别可是很大的。

其次,“宴席总监(投资者)”还要决定,川菜做哪几道菜、粤菜又做哪几道?冷菜、热菜分别上哪些?

对投资者来说就是,大类资产配置下还有细分资产组合。

比如,同样是权益类资产,那么是超配代表大盘风格的沪深300,还是代表中小盘的中证500?

又比如,对行业主题基金来说,买消费、新能源,还是军工、银行等?

最后,是具体品种选择,就是大家经常关心的,也是经常令大家心跳的,到底买哪只基金?

这就好比最后食材的选择,鸡肉、牛肉、萝卜、土豆,我们是买张三家的,还是李四家的?

王五认为,就自己而言,投资中凡事预则立的核心,是了解在不同经济周期下,哪些大类资产的表现会更好,应该高配,哪些资产表现不好,应该低配?

这样,跑赢通胀的概率才会不断增大。

2022年初时低风险配置比较好,今年四季度乃至2023年还要多配低风险产品吗?

从目前来看,现在还要多配低风险产品,而不是追求高收益。

解释下我们的逻辑。

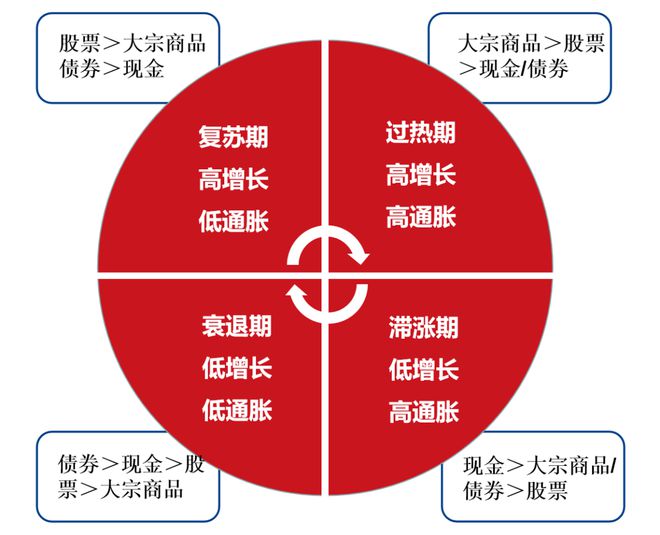

我们做投资前准备工作时,参考的经典模型之一是美林时钟模型。

美林时钟模型把经济周期划分为复苏、过热、滞涨、衰退四个阶段,4个阶段按顺时针方向循环。

数据来源:网络,侵删

现在,明显不是复苏期。

因为目前主要经济体的国际经济数据,尤其是就业等数据还没有下滑,复苏期看股票,现在股票正在探索市场底部。

现在,经济最热的日子也已经逐渐过去。

高增长和高通胀是过热的标志,今年中旬美国出现了几十年一遇的高通胀。

2021年,受益于经济增长和通胀的大宗商品表现很好,到了2022年4季度和2023年,除了人为因素干扰较强的原油产业链外(OPEC+减产,俄乌冲突,伊朗核谈判,委内瑞拉管控放松等),要小心大宗商品的整体滑坡。

目前,经济大概率是在低增长、高通胀的滞涨期与低增长、低通胀的衰退期的模糊区间。

风险资产表现普遍不好,按照美林时钟模型,逻辑上应该要持有债券,同业存单及部分现金等产品。

未来,等到某一天,通胀开始下滑一段时间后,经济就会有概率逐步进入到深度衰退期,真正的寒冬降临。

那个时候,为了刺激经济,全球主要发达经济体的央行大多数会采取一系列宽松的货币政策,比如降准、降息等。

经济周期,美林时钟也就再次来到了衰退周期的下半场及复苏期的上半场。

未来,那个时候,我们就又要做好投资股票及大宗商品的准备了。

也许,这就是跑赢通胀的傻瓜式投资方法吧!