2021年夏天,一位个人投资者,因在天弘余额宝中豪掷2.2亿元,上了热搜。

细心的投资者后来发现,早在2019年中时,第一大投资者就已经以2.2亿元的持有额霸榜持有人榜单。

而在坚定持有约3年后,第一持有人开始有变化了。根据今日公布的最新数据显示,第一持有人截至今年6月底的持有金额,已下降到了约2亿元,相比2021年底的持有金额,下降超过2000万元。如果说不变的是对余额宝的偏爱和出手的阔绰,那么变的无疑是持有的收益,已大不如前。

近日,天弘余额宝7日年化收益率持续走低,8月28日的7日年化收益率为1.3660%,逼近自成立以来的历史低值,算下来,1万元存一年,收益还不到150元,仅约137元。

作为一只持有人超过7亿户的“国民理财神器”,它所影响的已不仅仅是持有2亿元的大户,以及每个普通投资者的钱包。其带来的鲶鱼效应,使基金公司和渠道在货币基金的发展进程中不断洗牌,形成新的行业格局。

从2003年起步的货币基金,今年刚好又是第20年,从无到有,货币基金有过野蛮生长,有过快速扩张,甚至一度占据行业管理规模超6成的份额。即使伴随着行业监管、各类产品创新冲击,依然迈过了10万亿大关,有的产品甚至在短短不到4年时间内规模暴涨400倍。

不过在权益迎来大发展的今天,货币基金虽然规模依然高企,但已经不是基金公司秀肌肉的主要阵地,在近4个年度没有新产品发行,收益率又持续下行等因素的影响下,未来货币基金又会面临怎样的改变?

余额宝7日年化收益率逼近历史低位

进入8月份以来,天弘余额宝7日年化收益率持续走低,截至8月28日,7日年化收益率低至1.3660%,逼近此前的历史低点。

天弘余额宝七日年化收益率

这只诞生于2013的货币基金,截至2021年底,拥有超7亿户的用户,早已被誉为“国民理财神器”,说起货币基金可能你并不熟悉,但提起余额宝,很少有人不知道。

2013年5月,时值货币政策偏紧之际,天弘余额宝问世,彼时的名称还是天弘增利宝货币基金,货币政策偏紧带来了短期流动性紧缺,但也带来了高收益,2013年7月初,7日年化收益率一度达到6.3%,此后虽有回落,但到了2014年初时,7日年化收益率创纪录地达到6.7630%。

不过这段高收益的时光并没有持续太久,短暂的冲高之后,7日年化收益率持续下滑,到了2015年下半年已跌破3%,在2016年时曾探至2.3%的低位,每万份收益降至不足0.62元。

2017年5月之后,7日年化收益率虽曾回到4%上下,但也仅维持了1年多时间便开始继续下滑,并在2020年4月跌破2%关口,时间来到2020年6月,7日年化收益率探至1.3110%的低点,刷新了成立以来的新低。

看着账户的收益不断在降低,彼时很多投资者一边晒图一边自嘲。其实又何止是天弘余额宝,市场上其他货币基金的收益率也都在持续走低。

从“2时代”到“1.5时代”再到“1时代”,背后的原因是什么?

天弘余额宝基金经理王登峰、刘莹、王昌俊表示,“二季度债券市场长端在经济增长压力进一步增大与政策发力、中期恢复的预期下,走出震荡格局;短端受益于宽松的流动性,下行趋势明显。”

博时基金董事总经理兼固定收益投资二部投资总监魏桢分析指出:“一是4月以来货币市场的资金利率维持低位,7月份以来以DR007为代表的资金利率进一步下行,DR007月度均值为1.56%较6月下行16BP,货币基金再投资收益率较去年大幅下行;二是今年权益市场调整较大,投资者的风险偏好比较弱,整个货币基金作为避险品种受到比较大的追捧,产品收益率和整体现金管理类理财收益率都比较低。”

第一大户不再一年躺赚500万

在余额宝收益率持续下滑中,长期持有余额宝的投资者,感受自然非常明显,特别是如果在余额宝成立之初就一直持有的投资者。

以2014年余额宝7日年化收益突破6.76%时来看,持有1万元的天弘余额宝,1天的收益能够超过1.8元,但如今1万元1天的收益不到0.38元。

在超过7亿户的持有人中,尤其值得一提的是那位处于“C位”、持有超2亿元的个人投资者。

犹记得2021年夏天,一位个人投资者因在天弘余额宝中豪掷2.2亿元,随后关注度持续上升,并登上了热搜。

记者梳理过往持有人情况后注意到,原来早在2019年中时,第一持有人就已经有2.2亿元的持有额。不过最新的数据显示,第一持有人的金额开始有所下降,但依然还有2亿元。

相比于第一持有人的持有热情,余额宝的收益在3年的时间变化中,已经从“2时代”走向了“1时代”。

记者以半年报时间点进行收益对比估算,先回到3年前的那个夏天,2019年6月30日,彼时余额宝的7天年化收益率为2.2990%,第一持有人一天收益约为13857元,一年的收益率约506万元。

但年入500万元的躺赚模式,在3年之后的今天,已经大打折扣,如今7天年化收益率降到1.3660%,如果依然持有2.2亿元,一天的收益已经下降至约8200元,年收益约300万元。相比于3年前,几乎是打六折。

而如果按最新的持有金额2亿元估算,一天的收益也已经下降至约7485元,年收益约273万元。

在华南某基金公司人士看来,“货币基金收益率走低,和当前较为宽松的货币政策有直接关系;下半年整体宏观环境也许将处于‘经济温和复苏、政策继续宽松'的阶段,在这样的宏观环境中,货基收益率保持低位也许会成为一种常态。”

北京某货币基金经理也表示:“考虑到经济形势短期好转,未来增量政策出台概率在减小,债券市场短期难以打破震荡格局,预计货币市场流动性将较长时间保持宽松格局,市场利率逐渐向政策利率靠拢,但整体将维持偏低位运行。”

也就是说,随着收益率持续下滑,如果这位投资者继续持有,有可能躺赚273万元也很快成为过往。

不过也有货币基金经理认为:“经济最差的阶段已经过去,经济依旧处于环比改善的通道中,货币政策灵活性将会逐步增加,没有进一步放松的动力。整体看,货币政策还会配合稳增长,但是进一步宽松的空间收窄,在货币市场远远偏离政策利率背景下,短端利率向上波动的概率提升。”

收益率持续走低后的新选择

在这位大户曝光之后,有不少投资者还为此操起了心,认为把超2亿元的资金放在余额宝并不是很好的选择。

这其实就涉及另外一个问题,那就是余额宝平台上货基适不适合用来做长期理财,在不少投资者看来,相比于收益率,持有余额宝可能更看重闲钱理财的便利性,以及在网购中交易支付的功能性。

这其实也正是当年余额宝真正出圈的几个主要原因,它并不是以收益率取胜,但却把投资者和购物者两种角色有效地结合到一起。

上述华南某基金公司人士认为:“对资金安全性和流动性要求较高,但对收益率要求不高的投资者,可以(把余额宝货币基金)作为现金理财的工具来使用。”

北京某基金公司货币基金经理也表示:“货币基金作为现金管理类产品,仍然具备便捷、可直接用于消费、T+0快速赎回等独特优势,仍然是闲钱理财的好选择。但对于追求更高收益、风险偏好水平更高的投资者来说,可以进一步选择短债基金、固收+等稳健型产品。”

如果从货币基金收益率持续走低的角度来看,普通投资者可选择的替代品确实还是有不少。

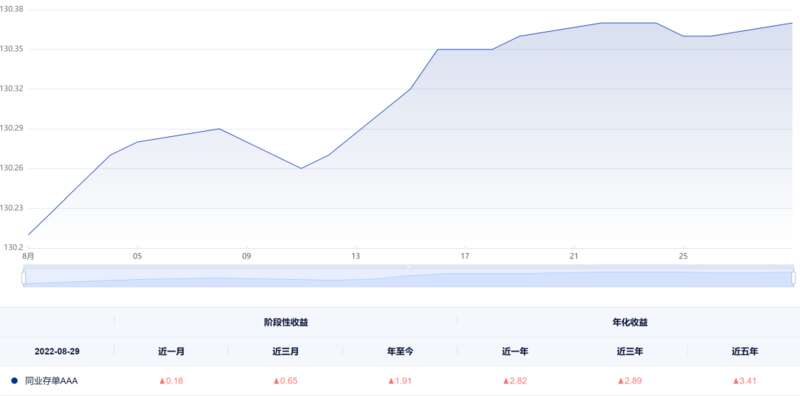

根据基煜研究统计,自今年4月以来,全市场货币基金七日年化收益进入“1”时代。货基收益率不断走低后难以满足部分个人及机构投资者的配置需求。近期收益相对较高、持有期限相对更长的净值型产品,如同业存单指数基金、短期纯债型基金等,受到市场青睐。

记者也注意到,今年同业存单基金的发行异常火爆,单单新发行的产品规模就已经超过了1600亿元,再加上去年底成立的规模,整体的存量已经超过了2000亿元。而这类产品之所以受到投资者的青睐,一方面是其风险较低的属性,另一方面便是其高于货币基金的收益。

基煜研究团队也指出,整体而言,同业存单指数基金(需持有7天及以上)是更接近货币基金的品类。截至2022年8月18日,同业存单AAA指数的近一年收益率约2.86%,整体高于货币基金。

中证同业存单AAA指数

华南某基金公司人士还建议道:“对于那些风险承受能力极低且对流动性要求较高的投资者而言,也许银行的现金管理类理财产品可以作为‘类货基'的替代,收益率也许会略高于货基。”

“如果投资者能够接受产品净值的小幅波动,略微提高自己的风险容忍度的话,也可以考虑同业存单指数基金,收益率会更高一些。包括短债基金,也可以成为‘类货基’的替代选择,但关键在于投资者要对这些产品的风险收益特征有准确的认知。”该基金公司人士进一步说道。

记者也注意到,短债基金今年也有比较明显的规模增长,从去年底的不到8000亿元增长至今年6月底的约8361亿元,加上这两个月增加的规模,已经超过了8400亿元,从收益率来看,截至8月18日,短期纯债基金今年以来的收益中位数为2.13%,算术平均收益率为1.62%,也高于货币基金。

货币基金20年,从0到10万亿

虽然年化收益率逼近历史新低,不过从货币基金的整体规模来看,依然持续攀升,截至2022年6月底,全市场公募货币基金的管理规模达10.6万亿元。

回看2003年,第一批货币基金获批,博时基金、华安基金、招商基金分别拿到当年的134-136号批文,不过华安现金富利率先成立,成为了公募历史上第一只货币基金。

时任华安基金总经理的韩方河对基金公司创新非常看重,在业内给大家留下了喜欢收集行业第一的印象,除了第一只货币基金,当时的华安基金还发行了第一只开放式基金、发行了第一只指数基金。

2004年1月,招商现金增值货币、博时现金收益货币也相继成立,泰信天天收益、南方现金增利、长信利息收益紧跟其后,单单2004年,就有8只货币基金先后面世。

此后,货币基金规模逐年攀升,到2012年末时,全市场货币基金的数量达到了95只,总规模达到了7075亿元,占全市场基金规模的比例超过了25%。

虽然增长势头很猛,但是相比于当时股票型基金40%的占比,货币基金还无法匹敌。真正的鲶鱼在2013年到来,天弘余额宝的面世,开始挑战此前一些行业老大哥近10年打下的地盘。

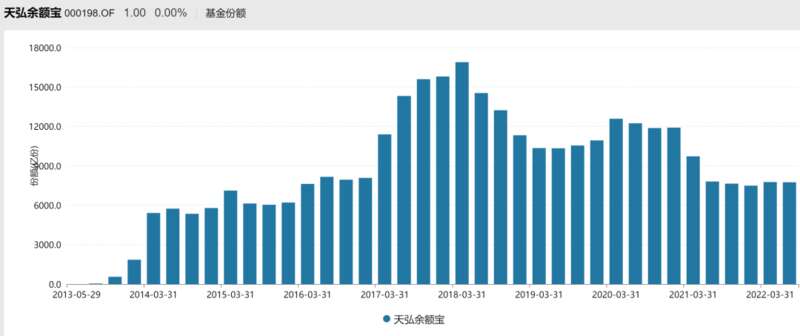

于2013年5月底成立的天弘余额宝,到2013年底时,规模就已经攀升至1853亿元,此后随着2016年A股市场的调整,余额宝的规模在2017年3月达到了1.1万亿元。

值得一提的是,天猫“双11”活动的成交金额在2016年突破千亿,在2017年超过1600亿元。由于余额宝的支付功能,彼时关于其流动性的问题,也多次成为大家关注的焦点。

有业内人士也表示:“天弘余额宝创立初期时,克服了很多困难。比如双11时,后台压力很大,不过都平稳度过了。”

仅仅1年时间,2018年天弘余额宝的规模继续攀升至1.7万亿元,货币基金占全市场基金规模的比例更是在2018年8月,达到了一个新的高度,占比超过63%。

天弘余额宝的抢眼表现,让各家基金公司眼羡,纷纷推出各种宝宝类产品,各大银行、券商、互联网渠道纷纷嫁接货币基金,使得货币基金的整体规模,不断地迈过3万亿、5万亿等大关,直至如今已突破了10万亿元。

已有近4个年度未有新货基发行

货币基金20年,经历了快速扩张,也经历了野蛮生长,当然也遇到了不少问题。

早期货币基金还没有在投资范围、投资期限上做非常明确的界定,因此期限错配也是常见的事。2004年8月,《货币市场基金管理暂行规定》出炉,规定了货币市场基金投资组合的平均剩余期限,不得超过一百八十天。

2017年10月《公开募集开放式证券投资基金流动性风险管理规定》中要求,当货币基金前10名持有人持有份额超过50%时,投资组合平均剩余期限不得超过60天,平均剩余存续期不得超过120天。

此外,货币基金在很长一段时间内被基金公司用作冲规模的神器,每到季度末、半年度末、年末时,货币基金就有一批资金蜂拥而至,到了季度初、年初时,又都纷纷退出。

货币基金遇到的另一大挑战是流动性管理,对于随时可赎回可变现的货币基金来说,流动性无疑是产品的灵魂之一。主要的流动性考验发生在两个年份,2013年上半年,市场上出现了短期流动性紧缺,货币基金规模减少了3467亿元,降幅达49%。

2016年末,货币基金遭遇大额赎回,彼时更是传出有基金公司的货币基金因为强赎而出现爆仓的危机,后来从2016年的4季报发现,2016年4季度货币基金规模减少超过2000亿元,有基金公司甚至出现了超1200亿元的净赎回。

也就是从这次危机开始,监管开始进一步关注单个平台的集中度风险,也酝酿了对于货币基金的行业性改革,2017年货币基金不再参与排名,依靠货币基金规模冲击规模榜单成为过往。

真正的变化从2018年开始,2018年全市场没有一只新的货币基金发行,与此同时,天弘余额宝不再一只独大,2018年5月4日零时起,余额宝平台新接入博时、中欧两家基金旗下的货币基金产品,到如今引入20多只基金,成为了一个多家基金公司共享的货币基金平台。

2018年货币基金还有一大变化,《关于进一步规范货币市场基金互联网销售、赎回相关服务的指导意见》中指出,单个投资者在单个销售渠道持有的单只货币基金,单个自然日“T+0赎回提现业务”提现金额不能超过1万元。

另外,为了打破大家对于货币基金固有的只赚不赔的观念,2019年货币基金开始出现浮动净值型产品的创新,当年共有6只新货币基金发行。2019年8月,第一只净值浮动型货币基金——嘉实融享浮动净值型基金成立。

但从2020年至今,又再次没有任何一只新的货币基金发行,也就是说,已经有近3年的时间没有一只新货币基金发行,如果算上2018年,已经有近4个年度没有货币基金新发行。

虽然已经多年没有新货币基金发行,不过从其它的低风险产品来看,不管是以前的保本基金、打新基金,还是现在红火的同业存单基金、短债基金等,也都很难对货币基金形成替代性的冲击。

在魏桢看来,“作为规模约10万亿的公募品种,货币市场基金流动性好,收益较活期存款高,投资者结构稳定,承担着积极服务广大投资者财富管理需要的普惠金融职责,未来整体仍将平稳健康发展。”

上述某货币基金经理也指出:“货币基金作为现金管理类产品,仍然具备便捷、可直接用于消费、T+0快速赎回等独特优势。从这个角度看,尽管收益率有所下行,但货币基金难以被替代。”

28家千亿级资深“玩家”

在10万亿的货币市场中,受益于货币基金的基金公司有不少, 曾几何时,货币基金还是开张神器,基金公司成立后的第一只产品,多以货币基金开头。

但真正是市场资深玩家的还得看管理规模超千亿级的基金公司,Wind数据显示,截至今年6月底,一共有28家基金公司的货币基金管理规模超过了千亿。

其中超过5000亿元的一共有4家,分别为天弘基金、广发基金、建信基金和博时基金。天弘基金无疑是资深的玩家,天弘余额宝的一枝独秀,让其俯视所有基金公司的货币基金规模,也为其带来了丰厚的回报。

2017年,天弘余额宝为天弘基金带来了超40亿元的管理费收入,而支付给销售机构的客户维护费仅约为203万元,时至2021年底,虽然天弘余额宝的规模已经大幅下降,但是依然贡献了超25亿元的管理人报酬。

同时,在为蚂蚁平台带来的引流方面,更是无法用简单的收入来衡量,虽然它是一只货币基金,但是它在蚂蚁基金平台成为非货管理规模第一的道路上,也发挥着举足轻重的作用。

广发基金、博时基金是余额宝平台开放之后的受益者,2018年3月底时,这两家基金公司的货币基金规模约为1968亿元和2033亿元,到了今年6月底,货币基金的管理规模增长到了5958亿元和5118亿元。

其中接入余额宝平台的广发天天利E,从204亿元增长到了1091亿元,广发钱袋子货币A,从152亿元增长到了832亿元;博时现金收益货币A,从32亿元增长到了1523亿元,博时天天增利货币A,从1亿元增长到了400亿元,增长达400倍。

背靠什么样的平台,往往带来最直观的改变,在余额宝平台以外,可以注意到,这28家基金公司中,排名靠前的有不少都是银行系的基金公司,银行系在推升货基规模的同时,往往也能实现对非货规模的引流。

从这28家基金公司还可以发现,基本上非货“玩”得好的,货基的规模也都比较高,但货基“玩”得好的,非货规模不一定齐头并进。

天弘基金是其中之一,不过近几年随着指数产品、固收产品的崛起,也已经有比较明显的改观。另外规模反差比较大的还有建信基金,截至6月底,建信基金公募基金的管理规模约7140亿元,但是货币基金的管理规模就达到了5146亿元。

产品净值化或是未来趋势

如今,当货币基金到了10万亿的规模,行业的格局已经有了比较明显的分化,后来者想要后来居上难度越来越大,再加上监管趋严,货币基金成熟度提升,基金公司要想在货币基金上再有很大的突破,也并不容易。

有管理规模超千亿的货币基金经理表示:“货币基金作为比较成熟的品类,未来可创新的点不是很多。随着监管更加完备,对货币基金经理来说,追求更高收益并不是首要目标,而是要重视用户体验,关注流动性风险,创造与风险相匹配的收益,追求超越业绩比较基准。”

华南某基金公司人士也指出:“作为一类成熟的现金管理类产品,货币基金通常具有规模大、持有人数量多等特点,此类产品对于防范风险方面的要求非常高,对于基金管理人来说,首要的任务还是要完善风险防范的预案与措施,增强抗风险能力,提升产品的稳健运行能力,对于产品创新方面的要求并不是很高。”

魏桢则是认为:“创新方面,产品形态上往净值型转化是个方向;投资范围上往存单基金转化,普惠金融领域,有可为。货币基金的投资管理自2016年以来步入了行业最规范、最严谨、最公平的竞争环境,真正实现了普惠金融和流动性管理工具的意义。”

不过,也有观点认为,货币基金收益率持续下行,主要也在于基金经理的腾挪空间太小,不管是对于投资范围的限制,还是对于持有期限、偏离度等方面的要求,货币基金经理都很难再做出差异化,也很难有收益的提升空间。

在魏桢看来,“基金经理的可操作空间不是越来越小,而是随着行业的发展越来越成熟了,对产品的理解和操作更加精耕细作,从宏观、政策定趋势,从货币市场曲线形态做超额,从不同类型货基产品负债变化定节奏,基金经理的可操作性从资产领域延展到负债管理的结合,是一种系统性综合能力的提升,从这个方面理解,空间不设限。”

记者手记 | “大咖”基金经理的答疑解惑

余额宝是非常贴近我们每个人生活的一只货币基金,很多人了解基金可能都是从余额宝开始。

可能每个人从持有余额宝到现在,都能明显感觉到,每次打开的收益好像一天不如一天。

背后的原因是什么?又有哪些比较好的选择?这可能是大家非常关心的话题。

记者就此采访了多位余额宝平台上的“大咖”基金经理,就大家所关心的问题进行答疑解惑。

当然,余额宝也只是行业过往20年变迁的一个代表性作品,货币基金发展到今年,拥有10万亿的规模,其背后还有很多大家可能并不太了解的故事。

而从2016年的流动性危机之后,货币基金也进入到了行业性改革,已经很多年没有发行过新产品了,未来它还能怎么发展,还有哪些可以创新的点,这些也都将直接关系着你我的钱包。