美联储主席谈货币政策与通胀历史告诫不要“过早”放松政策

北京时间8月26日晚上10时,美联储主席鲍威尔在杰克逊霍尔专题讨论会上的年度讲话中表示,9月政策会议上的加息幅度将取决于“整体”经济数据和经济前景的变化。随着货币政策立场进一步收紧,在某个时候放慢加息步伐可能是“合适”的。

鲍威尔表示,为恢复物价的稳定,未来一段时间内可能需要保持限制性政策立场。历史告诫过美联储不要“过早”放松政策。

基金君找来原文,结合机器翻译,大家凑合看看吧

今天,我的发言会更短,我的信息会更直接。

联邦公开市场委员会 (FOMC) 目前的首要任务是将通胀率降至 2% 的目标。价格稳定是美联储的责任,是我们经济的基石。没有价格稳定,经济对任何人都不起作用。特别是,如果没有物价稳定,我们将无法实现长期的、有利于所有人的强劲劳动力市场条件。高通胀的负担落在最无力承受的人身上。

恢复价格稳定需要一些时间,并且需要强有力地使用我们的工具来使供需达到更好的平衡。降低通胀可能需要持续一段低于趋势的增长。此外,劳动力市场状况很可能会出现一些疲软。虽然更高的利率、增长放缓和疲软的劳动力市场条件会降低通胀,但它们也会给家庭和企业带来一些痛苦。这些都是降低通胀的不幸代价。但未能恢复价格稳定将意味着更大的痛苦。

美国经济明显从 2021 年的历史高增长率放缓,这反映了大流行性衰退后经济的重新开放。尽管最新的经济数据喜忧参半,但在我看来,我们的经济继续显示出强劲的潜在动力。劳动力市场特别强劲,但显然失衡,对工人的需求大大超过了可用工人的供应。通货膨胀率远高于 2%,高通货膨胀率继续在经济中蔓延。尽管 7 月份的通胀数据较低是受欢迎的,但在我们确信通胀正在下降之前,单月的改善远未达到委员会需要看到的水平。

我们正在有目的地将我们的政策立场调整到足以限制通胀率至 2% 的水平。在我们 7 月份的最近一次会议上,FOMC 将联邦基金利率的目标区间上调至 2.25% 至 2.5%,这属于经济预测摘要 (SEP) 对联邦基金利率预计稳定的估计范围内运行时间越长。在当前情况下,通胀率远高于 2%,劳动力市场极度紧张,对长期中性的估计不应停止或暂停。

7 月份目标范围的上调是在许多会议中第二次上调 75 个基点,我当时说,在我们的下一次会议上,再一次大幅上调可能是合适的。我们现在大约在会议期间进行了一半。我们在 9 月会议上的决定将取决于传入数据的总量和不断变化的前景。在某个时候,随着货币政策立场进一步收紧,放慢加息步伐可能会变得合适。

恢复价格稳定可能需要在一段时间内保持限制性政策立场。历史记录强烈警告不要过早放松政策。

我们的货币政策审议和决策建立在我们从 1970 年代和 1980 年代的高通胀和以及过去 25 年低而稳定的通胀中所了解的,我们吸取了三个重要的教训。

第一个教训是中央银行可以而且应该为实现低而稳定的通胀负责。

现在看来,央行行长和其他人曾经需要在这两个方面令人信服,但正如前主席本·伯南克所表明的那样,这两个主张在大通胀时期都受到了广泛质疑。今天,我们认为这些问题已经解决。我们实现价格稳定的责任是无条件的。确实,当前的高通胀是一种全球现象,世界上许多经济体都面临着与美国一样高或更高的通胀。在我看来,美国目前的高通胀也是需求旺盛和供应受限的产物,而美联储的工具主要针对总需求起作用,这也是事实。这一切都不会削弱美联储执行我们分配的实现价格稳定任务的责任。

第二个教训是,公众对未来通胀的预期可以在设定通胀路径中发挥重要作用。今天,从许多方面来看,长期通胀预期似乎仍然很好地锚定。对家庭、企业和预测者的调查以及基于市场的措施的调查大致如此。但这并不是自满的理由,因为通胀在一段时间内远高于我们的目标。

如果公众预计通胀会随着时间的推移保持低位和稳定,那么在没有重大冲击的情况下,它很可能会。不幸的是,对高通胀和波动的预期也是如此。在 1970 年代,随着通胀攀升,高通胀的预期在家庭和企业的经济决策中变得根深蒂固。通胀上升得越多,人们就越预期它会保持在高位,他们将这种信念融入到工资和定价决策中。正如前主席保罗沃尔克在 1979 年大通胀高峰时所说的那样,“通胀在一定程度上是自食其果,因此恢复更稳定和更有生产力的经济的部分工作必须是打破通胀预期的束缚。"

关于实际通胀如何影响对其未来路径的预期的一个有用的见解是基于“理性疏忽”的概念。当通胀持续居高不下时,家庭和企业必须密切关注并将通胀纳入其经济决策。当通货膨胀率低且稳定时,他们可以更自由地将注意力集中在其他地方。前主席艾伦·格林斯潘是这样说的:“实际上,价格稳定意味着平均价格水平的预期变化足够小,而且足够渐进,不会实质性地影响到企业和家庭的财务决策。”

当然,通胀目前几乎所有人都在关注,这凸显了当今的一个特殊风险:当前一轮高通胀持续的时间越长,通胀上升预期变得根深蒂固的可能性就越大。

这让我想到了第三个教训,那就是我们必须坚持下去,直到工作完成。历史表明,随着高通胀在工资和价格设定中变得更加根深蒂固,降低通胀的就业成本可能会延迟增加。在 1980 年代初期成功的沃尔克反通胀是在过去 15 年多次尝试降低通胀率失败之后。最终需要长期的非常严格的货币政策来遏制高通胀,并开始将通胀降至去年春天之前的低水平和稳定水平。我们的目标是通过立即采取行动来避免这种结果。

当我们使用我们的工具来降低通货膨胀时,这些经验教训正在指导我们。我们正在采取有力而迅速的措施来缓和需求,以便更好地与供应保持一致,并保持通胀预期稳定。我们将坚持下去,直到我们有信心完成工作。(讲话结束)

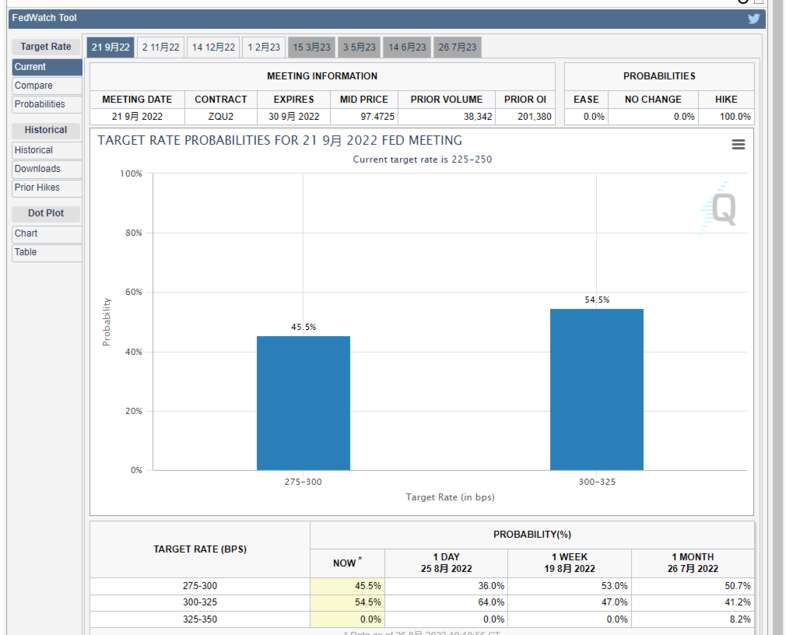

总的来说,鲍威尔老师今晚就是放鹰讲硬话了,「We must keep at it until the job is done」表示决心将通货膨胀降低到2%的目标水平。强硬讲话后市场预期九月加息75个基点的概率升高。

鲍威尔的讲话显示,未来几个月,美联储可能仍会大幅加息,这可能会令投资者失望,他们原本希望美联储能在今年晚些时候缓和加息。

东吴证券宏观分析师称,美联储主席鲍威尔进行了短短十分钟的“鹰派”发言:重申美联储加息的决心,表示“历史告诫我们不要过早放松政策,7月较低的通胀数据值得欢迎,但还不足以让美联储相信通胀正在下降,9月加息规模取决于整体数据。”

分析师称,在7月疲软的PCE数据发布后,布拉德、哈克、博斯蒂克三位官员的表态并没有转向,这呼应了鲍威尔的观点,即得到“通胀已转为下降趋势”的结论为时尚早,9月议息会议前发布的通胀和就业数据尤为关键。

东吴分析师称,尚不能低估9月加息75bp的可能性,原因主要有两个:

一是模型显示8月核心CPI有进一步回升的风险。我们的模型预测8月核心CPI将升至6.3%(7月为5.9%)

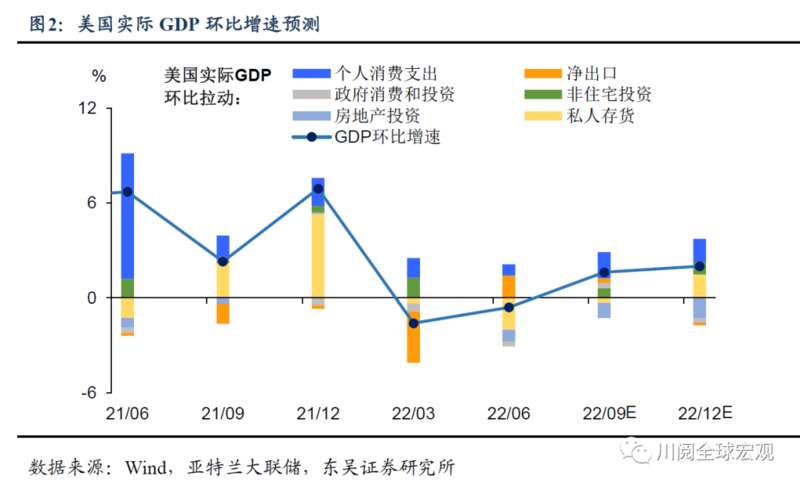

二是美国经济依旧强劲,GDP和就业数据被进一步上修。

GDP方面,二季度实际GDP环比增速被上修0.3%,而三季度或将反弹至1.6%(亚特兰大联储预测),我们预计四季度或进一步升至2%左右。企业设备投资仍稳健增长,缓解市场对于衰退的担忧。从美联储官员表态可以看出,尽管他们承认衰退风险上升,但不认为2022年美国经济将陷入衰退,这给美联储大幅加息打了“强心针”。

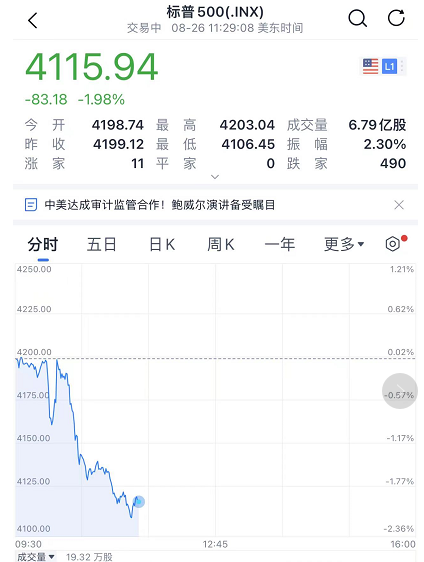

讲完话之后,美股直线跳水。

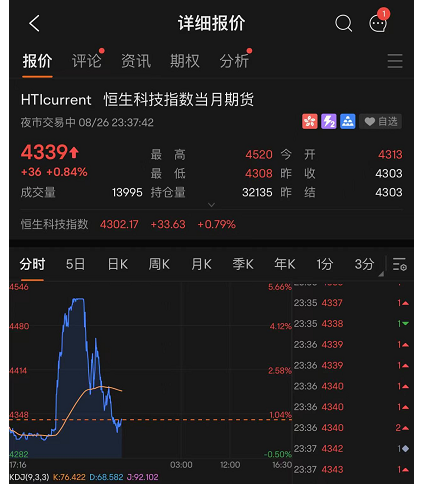

而中概股方面,走了个高开低走的模式,一方面是受美股整体影响,一方面是中美审计协议的事情,利好兑现了。

大家可以看下恒生科技指数期货的走势,今晚一度涨到熔断,接着就跳水了。所以下周大家开盘大家注意点咯。

今晚就简单说到这,周末嘛,最紧要系开心!大家忘了股市,周一再战。