兄弟姐妹们大家好哇,这几天国内疫情四处都在发生,要注意安全,基金君刚刚得了甲流,差点以为得了奥密克戎,下午找完原因就在医院看病拿药。一起来看看5日晚间有啥大事发生。

欧美股市又崩了

5日晚间,欧美股市又在交易经济衰退了。

7月4日,美国政治新闻公司“政客”(Politico)报道称,从华尔街到华盛顿,与美联储加紧对抗40年来最高通胀一道,有关即将到来的经济衰退的传言传得沸沸扬扬。

“政客”在报道中指出,这种情况发生是由于物价急剧上涨、基准利率提高以及美国政府对抗通胀的失败尝试导致的。

根据彭博经济的最新预测,在消费者信心创下历史新低且利率飙升之后,美国未来12个月内经济衰退的可能性已飙升至38%。

彭博经济研究显示,企业利润增长放缓和消费者信心显著恶化是导致经济衰退可能性上升的最主要因素。

欧洲也存在类似的问题:在俄罗斯天然气供应减少的背景下,欧洲经济衰退的风险已升至40%。

全球经济衰退忧虑继续抑制大宗商品需求前景,铜价跌至17个月低点,金属价格延续跌势。用于建筑业、新能源汽车等各行各业的工业原材料的市场信心仍然低迷。被普遍认为经济晴雨表的铜在8000美元/吨下方交投,之前金属价格录得了2008年金融危机以来最糟糕的季度表现。机构分析称,对美国可能陷入衰退的担忧正在主导铜交易。价格可能会在中长期内下跌,不过短期可能出现技术性反弹。

此外,原油市场也在暴跌,布伦特原油期货跌幅扩大至近10%,报102.78美元/桶。WTI原油期货较上周五结算价跌超9%,并一举跌破100美元大关。此前花旗称,在经济衰退情境下,油价年底或降至65美元/桶。

多家大型投行发表了对美国经济的悲观预测。摩根士丹利警告称,预计美国经济放缓程度将比预期的更加严重。摩根士丹利策略师Wilson等人表示,受乌克兰冲突和部分地区疫情的影响,美国经济正处于经济放缓之中,而且将比预期还要糟糕。

他称,鉴于债券收益率近期下跌,投资者预计如果通胀在今年下半年见顶,美联储可能会降低鹰派立场,但利率如有下降都应被理解为更多是对经济增长的担忧,而不是来自美联储的放松。

在刚刚结束的上半年,标普500指数录得50多年来的最差同期表现,投资者担心美联储鹰派立场和通胀飙升等因素叠加将造成经济萎缩。

摩根士丹利表示,如果宏观经济数据不能证实经济衰退,股市可能会进一步上涨,但如果经济确实萎缩,标普500指数可能跌至3000点,即在上周五的收盘水平上再下跌22%。

而高盛全球固定收益宏观策略师Gurpreet Gill周一表示,美联储应该会继续保持货币紧缩政策,可能会出现“技术性”衰退,但衰退并非该行基本预期。

高盛认为,美国经济在明年陷入衰退的可能性为30%,在未来两年内陷入衰退的可能性约为50%。但高盛表示,即便在滑入熊市区间之后,美国股市进一步下跌的风险仍在继续加大,今年下半年,宏观经济方面的不利因素可能使盈利修正变为负面。高盛估计,标普500指数可能会进一步下探至3600点。

高盛还称,一旦美国陷入经济衰退,其他经济体将难以独善其身,新兴市场股市也会遭受拖累,但中国股市会走出独立行情。

花旗分析师称,如果出现严重影响需求的经济衰退,原油价格到今年年底可能跌至每桶65美元,到2023年底可能跌至每桶45美元。这一前景是假设欧佩克+产油国不进行任何干预,以及石油投资减少。花旗分析师警告:“在所有衰退中,油价都会降至边际成本左右。”

大宗商品全线崩,原油一度暴跌近10%。

美股跌了700点,欧洲三大股指跌近3%。

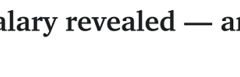

欧洲股市普遍跌了2%

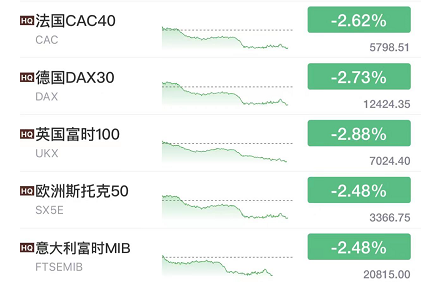

希望A股周三能有独立行情吧,如果没有,责任依旧全在美方。

现货黄金日内跌幅扩大至2%。现货白银日内下跌4%。

突发!国际油价重挫,WTI跌破100美元/桶!欧元跌至20年新低!欧美股市跳水,全球商品下跌,发生了什么?

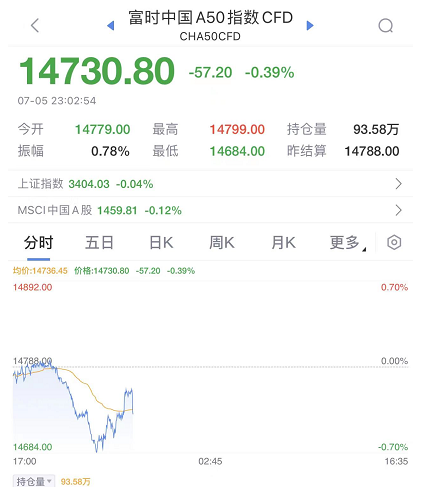

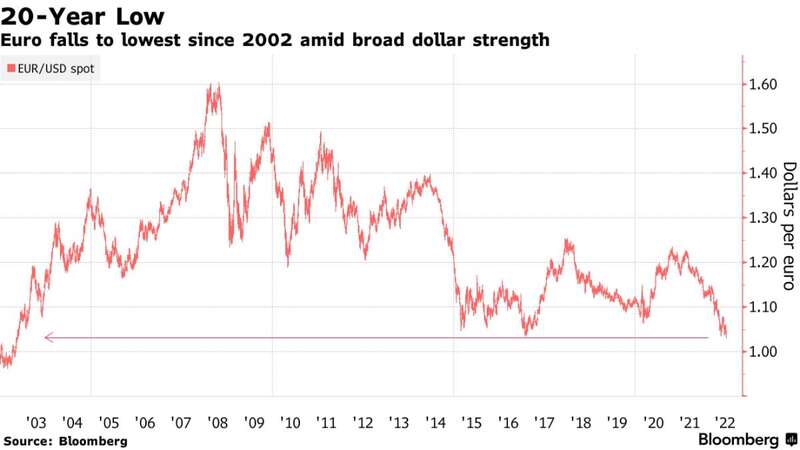

7月5日纽约交易时段,美国股指期货和欧洲股市出现大幅下挫,市场对经济衰退可能性的担忧加剧。北京时间日内早些时候,美元指数日内大涨近1.5%,截至发稿最高报106.79,续刷2002年12月以来新高。

图片来源:彭博社与此同时,因衰退风险上升,投资者削减对欧洲央行加息的押注,欧元兑美元汇率跌至20年来的最低点。

图片来源:彭博社

能源方面,由于市场对美国经济衰退的担忧加剧,从而减少对石油的需求,周二油价重挫,截至发稿,WTI原油期货重挫近10%,跌破100美元/桶关口;布油则重挫近9%。洲际交易所(ICE)将布伦特原油期货保证金下调12.5%。

图片来源:英为财情

此外,随着美元计价黄金跌至6个月新低。

图片来源:彭博社

欧美股市全线大跌国际大宗商品价格大幅回落

7月5日,美股低开震荡。截至发稿,道指跌1.91%,标普500指数跌1.64%,纳指跌0.48%。与经济增长挂钩的银行板块、汽车板块跌势明显。

欧洲股市主要股指几乎全线跌超2%,其中德国DAX指数下跌2.27%,英国富时100指数下跌2.56%,法国CAC40指数下跌2.41%。

图片来源:英为财经情

由于市场对美国经济衰退的担忧加剧,从而减少对石油的需求,周二油价重挫,截至发稿,WTI原油期货重挫近10%,跌破100美元/桶关关口;布油则重挫近9%。洲际交易所(ICE)将布伦特原油期货保证金下调12.5%。

《每日经济新闻》记者注意到,其实不光是原油期货在近期出现大幅回撤,其他包括天然气、小麦等大宗商品均出现了大幅的回落。例如,美国天然气上个月暴跌逾32%,美油上月累跌7.6%,小麦、玉米和大豆的价格都回落至3月底的水平,自5月初以来棉花价格跌幅超过三分之一。

LME期铜价格上周刚刚跌破了8000美元/吨关口,为2021年初以来首次;整个二季度,在伦敦交易的一篮子工业金属录得2008年全球金融危机以来最差单季表现。截至7月5日收盘,伦铜收跌逾4%,再次跌破8000美元关口,创最近17个月低点,经济衰退忧虑主导市场。

三菱日联金融集团汇率分析师李·哈德曼(Lee Hardman)在发给《每日经济新闻》记者的一份置评邮件中指出,“越来越多的证据表明,大宗商品/能源价格上涨正在造成需求破坏。花旗集团在彭博发布的‘全球经济意外指数’反映了近期全球经济数据的急剧恶化,该指数录得了去年8月~11月以来的首次负值。”

他进一步表示,由于担心全球经济增长进一步放缓,彭博的大宗商品价格指数也创下了自2020年初新冠肺炎疫情暴发第一阶段以来的最大跌幅(-11.5%)。“铜的价格被认为是全球经济增长的一个良好领先指标,但近几个月来,其下跌幅度约为20%。在近代史上,类似规模的跌幅或更大的抛售只在几个时刻发生过,包括2020年初新冠病毒暴发期间、2008年全球金融危机期间。”

交易员和分析师们表示,近期大宗商品价格下跌的部分原因可以追溯到投资者的撤退,此前他们涌入能源、金属和农作物市场以对冲通胀。摩根大通策略师艾伦(Tracey Allen)表示,在截至6月24日的一周内,大约有150亿美元资金从大宗商品期货市场撤离,这也是大宗商品期货市场遭遇的连续第四周资金净流出,使得年初至今的资金净流出总额达到约1250亿美元。

《华尔街日报》报道中称,此前大宗商品价格上涨的主要原因是全球各地疫情封锁后导致的供应紧张、去年收成减少和燃料储备减少等与天气相关的事件,以及俄乌冲突。如今,这些压力已经得到缓解,然而,供应端的冲击仍在对价格造成上行压力。

花旗:油价可能跌至65美元/桶小摩:或要涨到380美元/桶

北京时间7月5日下午,花旗集团在一份报告中预测,如果经济衰退来袭,原油价格可能会在今年年底前跌至65美元/桶,在2023年底前跌至45美元/桶。弗朗切斯科·马尔托恰(Francesco Martoccia)和埃德·莫尔斯(Ed Morse)等花旗分析师在报告中写道,这一预测的前提是基于OPEC+产油国不会进行任何干预以及石油投资下降的情况下。

花旗的报告同时指出,“就石油而言,历史证据已表明,只有在全球经济衰退最严重时,石油需求才会出现负增长。在所有的经济衰退情境中,油价都会跌至边际成本的水平。”

从供给端看,美国能源情报署(EIA)上周表示,在截至6月24日的一周内,美国平均石油日产量为1210万桶,为2020年4月以来新高,当时正值美国经济陷入停滞,各大生产商纷纷关闭油井。

而与花旗预测大相径庭的是摩根大通。7月2日,摩根大通在一份报告中警告,如果美国和欧洲的制裁使俄罗斯实施报复性减产,全球油价可能会达到每桶380美元。

娜塔莎·卡内瓦(Natasha Kaneva)等摩根大通分析师在报告中写道,目前,七国集团正在敲定一个复杂的机制来限制俄罗斯石油的价格。但考虑到俄罗斯稳健的财政状况,该国有能力在不过度损害经济的情况下将每日原油产量削减500万桶。

据外媒报道,俄罗斯6月份的每日石油产量约为1070万桶,而在1月和2月这一数据为1100万桶。摩根大通认为,如果俄罗斯的每日原油产量减少300万桶,则将使布伦特原油价格升至每桶190美元;而在最坏的情况下,即俄罗斯每日减产500万桶原油,则可能意味着原油价格将飙涨至每桶380美元。

6月初,高盛集团曾将2022年下半年至2023上半年期间的布伦特原油价格预测上调10美元至每桶135美元,理由是结构性供应短缺仍未解决。

此外,美国银行在6月的一份报告中对布伦特原油价格的前景提出了三种情景。报告写道,2022年和2023年,布伦特原油平均在每桶102美元。但是,若欧洲继续制裁俄罗斯,油价可能会在经济衰退时跌至每桶75美元,或在俄罗斯石油产量减少至每天900万桶以下时飙升至每桶150美元。

欧盟经济全线亮“红灯”要陪美国一起衰退?

日内,经合组织(OECD)表示,用消费价格指数计量的经合组织国家5月份平均通胀率达到9.6%,为1988年8月以来最高。通胀高企的原因是能源和食物价格的上涨。其中,能源价格平均上涨35.4%,食物价格平均上涨12.6%。

研究显示,企业利润增长放缓和消费者信心显著恶化是导致美国经济衰退可能性上升的最主要因素。野村证券全球市场研究主管Rob Subbaraman和全球市场分析师Si Ying Toh本周一在一份研究报告中称,欧洲、英国、日本、韩国、澳大利亚和加拿大也将与美国一同陷入衰退。

本周二,经济研究机构Sentix公布的欧元区7月份投资者信心指数意外大幅下跌至-26.4点,是该数据自2020年5月以来的最低值。Sentix在社交媒体上写道,“六月只是暴风雨前的平静。”

7月5日,英国央行发布了2022上半年的金融稳定报告。该行警告称,在大宗商品价格飙升推高全球通胀后,英国及全球经济前景已“显著恶化”,未来几个月还有进一步下行风险。

英央行行长贝利在简报会上表示:“全球前景已明显恶化,俄乌冲突的进程是影响全球经济前景的关键因素。”

彭博社7月5日公布的最新预测显示,在消费者信心触及创纪录低点、利率飙升后,美国明年陷入衰退的概率目前达38%。据悉,该模型综合了包括住房许可、消费者调查数据、以及10年期和3个月期美债收益率利差等数据。需要指出的是,就在几个月前,该模型预测的衰退概率为0%。

同日,摩根士丹利警告称,该行预计美国经济放缓程度将比预期的更加严重。摩根士丹利策略师Wilson等人表示,受乌克兰冲突和部分地区疫情的影响,美国经济正处于经济放缓之中,而且将比预期还要糟糕。

Wilson认为,鉴于债券收益率近期下跌,投资者预计如果通胀在今年下半年见顶,美联储可能会降低鹰派立场,但利率如有下降都应被理解为更多是对经济增长的担忧,而不是来自美联储的放松。

此外,亚特兰大联储GDPNow预测模型本月最新公布的数据显示,该模型预计美国二季度GDP将萎缩2.1%。由于美国一季度GDP已经萎缩1.6%,从传统的衰退定义来讲,若二季度继续萎缩,则将意味着美国经济陷入技术性衰退。

图片来源:亚特兰大联储

本周,投资者将密切关注美联储将于北京时间7月7日周四凌晨2点公布的6月中旬FOMC货币政策会议的纪要,寻找有关今年剩余时间加息节奏的线索。美联储正在试图在不让美国经济陷入衰退的情况,通过减少需求来抑制目前40年来的最高通胀(即“软着陆”)。

国内大宗商品价格回落

国内方面,截至23:00收盘,国内期货主力合约几乎全部下跌。燃料油跌超7%,低硫燃料油(LU)跌近6%,菜籽油、棕榈油跌超5%,沥青、液化石油气(LPG)、塑料、乙二醇(EG)跌超4%,豆油跌近4%。

据证券时报,对于下跌原因,有专家认为,之前的大宗商品价格快速上涨主要是由于全球疫情防控措施导致的供应紧张、需求快速增长、地缘政治风险加剧、物流瓶颈、库存下降等因素引起的。

目前供给端方面并未有明显大幅改善,大宗商品价格的普遍回落主要是由于需求端的疲软和投机资金回撤导致的。

不过,该专家认为,大宗商品价格回落对各国遏制通胀将起到积极效果,特别是对于发达经济体来说。

发达经济体CPI篮子中能源权重明显高于新兴经济体,而目前能源是欧美通胀上行的主要影响因素,5月美国能源项和食品项贡献了CPI约一半的涨幅,能源对欧元区通胀的贡献率为53%。随着大宗商品价格回落,CPI上涨压力将减弱,货币政策紧缩的压力将有所缓解。为避免经济陷入衰退,美联储可能会在四季度逐渐放缓加息节奏。

(本文不构成投资建议,据此操作风险自担)