煤老板华丽转身

关于能源的财富神话,2008年是个极其关键的年份。

这一年,一场造成45人死亡、1人受伤的特大安全事故的爆发,敲响了煤老板们末日辉煌的丧钟。煤炭资源整合,不合格矿井资源的关停并转大潮自此拉开序幕,曾有数据统计,几年整改下来,山西一省,矿井数量就从2008年的2600座下滑至1000座;办矿主体也从2200家锐减至百家上下。

一方面,是资质审查越来越严格,导致数量的急剧减少,另一方面,大型国有煤炭企业的合并之风越来越明显。双面夹击之下,无数中小煤炭企业此次消失在了历史的舞台。

煤炭的黄昏,新能源的黎明。

同样是这一年,中国的新能源产业发展,开始显露出了无可比拟的巨大潜力:

仅仅是光伏一个分支,就有一百多座城市,提出要建设千亿光伏产业园;彭小峰、施正荣等等知名企业家,也因为光伏一度登顶中国的首富之位;

眼光进一步放远,电动车领域,日后资本市场叱咤风云的宁德时代,虽然尚未成立,但锂电池技术的成熟,也在这一时期,为它日后万亿市值的风光埋下了伏笔。

但历史就是这样滚滚向前,两拨人短暂交汇之后,自此各向东西再无交集吗?

显然是低估了资本的力量。

曾有统计显示,2008年之后,仅仅退出煤炭领域的企业家,他们手握的民间资本就已经高达6000亿,如果加上现存的国有资本为主的各大煤矿巨头,“煤老板们”的身家,足以影响中国很多产业的运行与维持:

当这些钱被塞进地产,山西客户一度买下了SOHO项目营业额的40%,伴着中国经济的腾飞,急流勇退的煤老板们又享受到了来自地产增值的超级红利;

当这些钱伴着脂粉味,冲进文化行业,中国影视圈里难得一见的煤老板年代到来,编剧汪海林至今仍在怀念煤老板只掏钱,找女演员,从不干预创作的美好时光。

如今“穿着皮尔卡丹吐痰,开着劳斯莱斯闯灯”的黄金年代已成过往,但事实上过去十年,北方传统能源巨头们对光伏、电池、乃至氢能等新领域都展开了大举渗透。

在你看不见的地方,他们已经从旧棋盘上的棋子,变成了新棋盘上的棋手。

抄底5000亿隆基,从最倒霉的陕煤,到股神

时间回到2017年,这一年,隆基尚未登上千亿市值光伏新能源之王的宝座。

同年的7月18日起,陕西最大的煤矿巨头陕煤集团,在上交所通过集中竞价交易,在长达两个月的时间里,多次入场,购入一家名叫隆基股份的企业9959万股票,占了当时隆基总股本的4.99%。

只差0.01%,就达到举牌线。

很多年后,人们才回味过来,这是中国新旧能源交替史上,一次意味深长的交锋。

关于隆基,加在它身上的光环数不胜数:中国最大的光伏巨头,市值近5000亿,产业链硅片、电池、组件多个环节的一梯队玩家;光伏单晶技术的核心推动者,金刚线切割技术的普及者,182尺寸硅片的领导者……

光伏发电

隆基的过于耀眼,往往致使大家忘记了,这个在在资本市场上频频出手的陕西能源巨头——陕煤集团,才是背后那双翻云覆雨的手。

陕煤是谁?

业内皆知,中国的主要煤矿供应,主要看三西(山西、陕西、蒙西)。三西之中,又以陕西最为特殊且集中:2004年,陕西省合并十家本土煤矿企业,自此,陕煤集团,这个陕西唯一一家特大型煤炭企业集团正式成立。

陕煤集团最大矿区黄陵矿业二号井全景

成立之初,陕煤当年的原煤产量就高达3000万吨,占了陕西全省采量的40%之多。到了2021年,陕煤集团营收一路狂飙到1522.6亿,更是为陕西贡献了1/20的GDP。

不过,这只是人前风光。

事实上,早在2008年起,中国煤炭产业就伴随着供给侧改革、煤价暴跌进入了一场长达十年的漫长寒冬。2011-2015年底,陕煤的净利润已经出现连续四年下滑,一度出现二十多亿的净亏损,直到2017年,才将将恢复到2011年时的盈利水平。

但这厢,陕煤自身的经营才走上正轨,那厢,资本市场就给了年轻的能源巨头一个教训:股市有风险,入局需谨慎。

如果有人问,2018年的股市,谁是最倒霉的投资人?

非陕煤莫属。

2017年7月,至2018年1月16,多次增持之后,陕西煤业共计持有的隆基股份股票已经达到5%,正式达到举牌线。暴击,很快随之而来。

2018年年中,光伏产业531新政宣布:这一年,国家三部委于5月31日联合下发新政,国家将暂不安排一切需要补贴的光伏电站建设。翻译一下,就是,从前的光伏市场新增,主要靠国家拨款补贴建设;现在,国家决定不再倒贴钱建光伏了。

新政一出,光伏产业顿时哀嚎一片,倒闭的中小光伏企业数不胜数,隆基自然也不例外,短短一个月时间,隆基股价就从五月中旬的40元,一路下跌到六月中旬的16元。

也就是说,陕西煤业入局隆基不久,就结结实实吃了个腰斩。不过,陕西煤业的资本布局却并未停下,531新政之后,陕西煤业继续大手笔加仓隆基等为代表的新能源。

背后的逻辑也很简单,国家的政策变化本质,在于光伏产业即将迎来平价上网的断奶阶段,正式走向市场化阶段。在这个过程中,阵痛难免,但有技术储备,规模,有资本的行业龙头,一定会在熬死众多竞争对手之后,进入飞速发展阶段。

陕西煤业的算盘,并未打错。截止2022年Q1,陕西煤业已经稳坐隆基第五大股东,以当时隆基75.45元/股来算,陕西煤业持有的隆基股份价值已经高达154.63亿元。

抄底“光茅”隆基

而在陕西煤业等众多资本的支持下,作为行业龙头的隆基正式加冕,登顶全球清洁能源的王座。

当年531前后嘲笑陕煤傻大黑粗不懂投资的人,如今谁提起陕煤,不尊称一声股神。

牵手中科海钠,华阳股份的钠电梦

如果说加仓隆基,投资人做的是一件只要给钱的省心省力投资,那么进军钠离子电池为代表的新兴新能源技术,那无疑需要投资人们躬身入局。

在中国的电池产业中,有这样神奇的一门三师徒:

师弟,曾毓群,“赌性坚强”的汽车锂电教父,一手创办的宁德时代,更是在动力电池方向,卡住了无数汽车巨头的脖子。

师兄胡勇胜,根正苗红的中科院系科学家,国内新能源材料与器件领域的顶级专家。

导师,陈立泉,中国“锂电池之父”,两千年前后,中国还在大力发展氢镍电池之际,顶着巨大压力,上书时任863计划电动汽车专项的负责人万钢:应该给锂离子电池一个机会。自此开启了中国车用锂电池产业化的春天。

中国锂离子电池奠基人陈立泉院士(左)向胡勇胜(中)讲解最新电池知识

不过,故事如果只到这里,未免无趣。

2017年,已经八十高龄的导师陈立泉与已经名利双收的弟子胡勇胜,双双来了把中年叛逆:继锂离子电池之后,将中科院研发的钠离子电池的产业化应用提上日程,成立中科海钠。

大牛出手,速度自然不可小觑。2018年年中,成立仅一年多的中科海钠,就已经在中科院物理所的园区内,推出了国内首辆钠离子电池低速电动车,坐在车上试驾的,正是老年叛逆的陈立泉院士。

陈立泉院士试驾首辆钠离子电池低速电动车

那么问题来了,在宁德时代已经成功商业化的锂离子路线之后,身为国内锂电领头人的陈立泉,为什么还要带着另一个徒弟另辟路径,开发钠离子呢?

简单来说,锂电池所需的锂镍钴三大原料相当短缺且分布不均衡,成本高昂,而钠离子电池的原材料储量则相当丰富且便宜,如果做得好了,在成本上,可以直接降到一半。

这是什么概念呢?早年的特斯拉,一辆Model3中,电池成本占整车的四分之一,导致特斯拉迟迟多年,未见盈利。一辆二十万左右的国产电动车中,电池的成本也往往可以达到5万元上下。

更白话来说,降低电池成本,就是提升新能源车企的存活质量。

这种好事,宁德时代自然不能错过。事实上,早在2017年中科海纳海纳注册,成立国内首家专注于钠离子电池开发与制造企业的前两年,宁德时代就开始研发钠离子,并且近年来研发队伍不断扩发。

导师遇到学生,创业公司遇到超级巨头,这场仗到底要怎么打?

很显然,手握五十多项专利,业内超级大牛加持的中科海钠不缺技术,不缺人,中科打头,更是不缺强势的背景,唯独缺了钱和场景。毕竟,对手可是研发成本几乎与中科海钠市值同一水准的宁德时代。

白衣骑士准时入场。

这一次,入局的是来自山西的“华阳股份” 。华阳股份,山西省大型骨干企业,全国重要的无烟煤生产基地之一,凭借丰富的煤炭资源和优异运输条件,近9年,年平均收入达272亿。

煤炭业务发展的同时,2020年,华阳股份搭上了山西省国资国企改革和转型的快车,在山西28家省属国企重组整合的过程中,华阳股份担当从煤炭资源到碳基新材料的转型尝试重任。担当全省能源转型先锋的华阳,只有一批存量煤炭资源,和一个主攻新材料产业的目标。

简单总结,就是上级要求华阳搞新材料,但华阳兜里只有钱。

阳煤化工股份有限公司(阳煤改名后为华阳股份)

至此,一个缺钱,一个缺技术,中科海钠与华阳两方一拍即合:2021年3月31日,华阳股份受让阳煤智能制造基金投资中科海纳,认缴资本481.4万元,持股15.56%;随后又分别于2021年9月、2022年4月投资481.4万、68.78万元。截止目前,华阳股份位居中科海纳第二大股东。

注入资本之外,华阳股份还与中科海纳投资建设生产项目,进一步扩大钠离子电池布局:

依托自身无烟煤是钠离子电池碳基负极材料这一优势,以不超过1.4亿资金,与中科海纳联合建设年产2000 吨钠离子电池负极材料和 2000 吨正极材料生产线,并于2021年4月在山西落户,打造全国最大的钠离子电池生产基地;

6 月,华阳股份与中科海纳共同打造的全球首套 1MWh钠离子电池储能系统在山西转型综改示范区投运。

当然,这并不是中科海钠与华阳集团的自嗨,2022年 4月1日,中科海钠发生工商变更,股东新增深圳哈勃投资等投资人,也就是说,在汽车产业链扩张一路风生水起的华为,投资了中科海钠,还成为了它的第三大股东。

至此,“旧能源巨头出钱出场景——新能源玩家出人出技术——华为等产业玩家带领开拓下游应用”,新旧能源交替变革中,一个新的协同发展样本就此出现。

山重水复,美锦能源的氢能转身

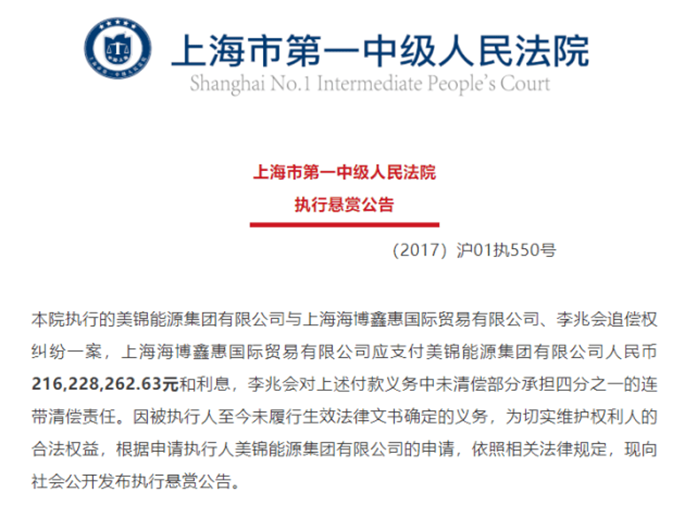

2021年9月山西前首富、著名女星车晓前老公李兆会被上海法院执行悬赏。公告显示,举报人提供李兆会下落并成功找到李兆会,奖励十万元;而一旦找到李兆会可执行到位的财产,最高可达2100万。

悬赏人是美锦能源。

起因是2013年,美锦能源帮助同在山西的李兆会家族做了巨额债务担保后,李氏家族却经营不善,导致冤大头美锦能源代其偿还了银行2亿元本金及1623万利息。

当然,看惯了商业史的人,也许会说,不过区区两个小目标,也值得悬赏抓人?

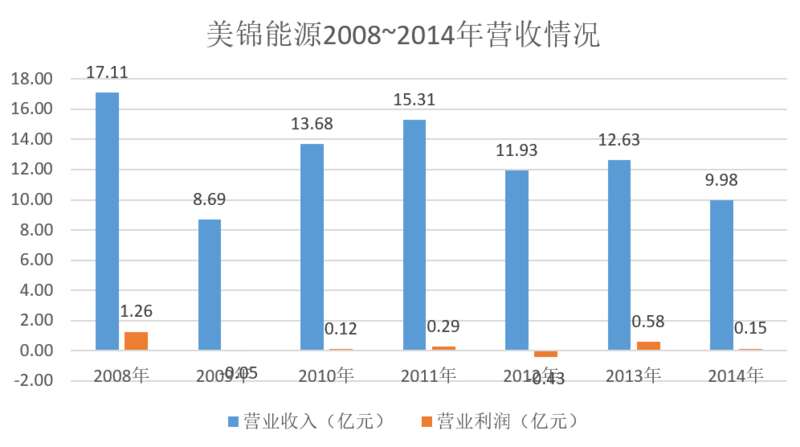

但即使山西煤老板,也有屋漏偏逢连夜雨的一天。为李氏家族担保的同期,2014年,美锦能源营收9.98亿,净利润更是只有区区948.3万元,白忙几年,甚至都不够帮李家缴纳利息。

事后回看,2008-2018年,可谓是中国煤炭产业最灰暗的十年,倾家荡产一度成为这十年中不少煤老板共同的宿命写照。

如何破局?美锦能源将目光聚焦到了与焦煤产业直接相关的氢能上:一方面,焦化是美锦的主营业务,虽然一度不赚钱,但可以提供一定的资金与现金流支持;另一方面,炼焦过程中焦炉煤气富含50%以上氢气,可以低成本制氢。

历经两年,无数次的调研和实地考察后,2017年6月,美锦能源正式将目标锁定在“氢能源”。

同年年底,美锦分两次收购了飞驰汽车51.2%的股份,成功拿下国内规模最大、市场份额最高的氢能源客车制造商,拉开氢能源布局大幕的同时,完成氢能产业链下游终端布局。

而对于一向习惯将主动权掌握在自己手中的山西煤炭大佬而言,有了“制氢”和“用氢”这两头远远不够,如何打通两端,实现“煤—焦—气—化—氢”一体化,才是要考虑的根本问题。

在氢能和汽车之间,承担着储能和加氢作用的则是电池。缺哪补哪,2019年美锦迅速出手,在氢能源产业链上继续向下延伸 :

1月,美锦能源通过参股公司鸿锦投资 ,向国内首家氢燃料电池膜电极生产企业“鸿基创能”增资1.02亿元,增资完成后鸿锦投资持有鸿基创能51%股份。

7月,美锦与全球最大燃料电池电堆生厂商国鸿氢能签订增资协议,增资18亿元,持有国鸿氢能增资后9.09%股权。

同时,美锦还积极在全国各地建设加氢站,特别是长三角加氢站走廊、粤港澳大湾区加氢站走廊 。

美锦集团在青岛西海岸新区的加氢站

频繁布局下,美锦还宣布,用200亿进行8到10年的长期投资。

2021年,美锦焦炉煤气变压吸附制氢项目(一期)已建成并投入生产,产能 2000Nm ³/h,并配套建设加氢母站;飞驰科技和青岛美锦两大整车生产商,产量合计601台,其中氢燃料电池车达60%;同时,累计建成并投运加氢站8座。

而在最下游的应用中,在青岛西海岸新区,美锦还投资115亿元打造的氢能小镇 :在前湾港和董家口港两个港口,青岛美锦新能源汽车制造的首批50台氢燃料城市公交车投入运营,2座加氢站已建成运行……一个未来可能出现的,以氢能为主要动力的世界有了想象的样板。

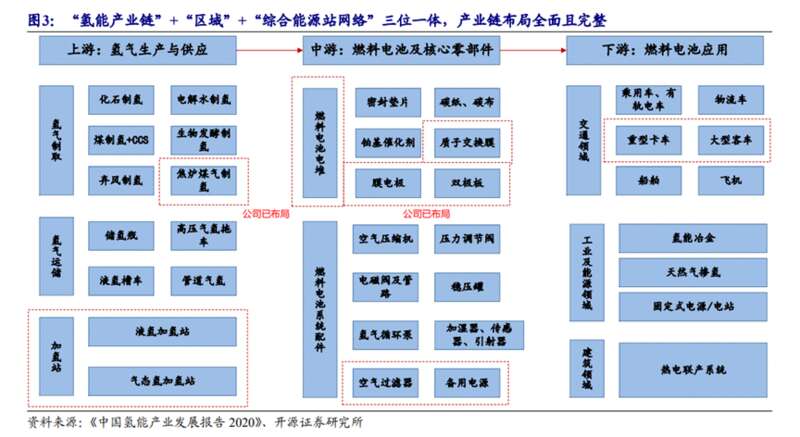

至此,美锦煤炭资源和氢能源协同发展全产业链布局完成:上游搭建氢气制储运加用产业链;中游搭建从膜电极—燃料电池电堆及系统—整车制造的核心装备产业链;下游推进六大区域发展战略,实现从研发—生产制造—商业化应用的“氢能源全生命周期”创新生态链。

“来吧,氢茅,用力点!”2021年8月11日,一位名叫“破釜沉舟不后退”的网友在美锦能源的股吧留下这样一句话。

而随后的五个月里,美锦能源11次股票异动,其中8次涨停都源于氢能源相关信息的披露。到2019年5月初,股价从最低3.11元飙升至21.54元,涨幅高达593%,市值高峰时超过800亿元,成为名副其实的“妖股”。

至此,躬身入局的美锦能源,正式靠着“脚踏两条船”走上了新能源转型的变革之路。

4

权力的交接,并不总是你死我活

事实上,在新旧能源转换的当口,陕西煤业、华阳股份、美锦能源这样以投资、躬身入局等方式入局新能源的企业并非个例:

比如,曾经的“中国民营电王”保利协鑫,曾在2000年后,在五大国资电力集团的夹击之下,快速建设了20于座火力发电厂,甚至一度将版图拓展到了煤矿开采,乃至煤矿铁路投建。但如今,提起保利协鑫,大家更多记得,这是全球第二大光伏硅料巨头,保利协鑫产能打个喷嚏,全球光伏产业下游都要发生重大地震。

比如,曾经的中国一举斥资260亿巨款,修建水力发电站,被誉为“民营水电之王”的汉能集团,也一度靠着不断投资、扩产等手段,成为早年的中国光伏龙头,2015年时,其创始人李河君,更是凭借光伏加持,一度打败马云,成为中国首富,当然了后话比较惨。

……

放眼国际,同样如此。

有相关媒体,做过统计,壳牌石油,仅仅去年一年,就至少完成了十笔新能源领域的投资布局,半途横跨光伏、储能、锂电等多个领域;道达尔能源去年的新能源投资高达6笔;杜克能源官宣斥资近4000亿人民币投资光伏、风电;欧洲最大的电力集团之一Enel,将斥资700亿欧元加快能源转型速度;石油巨头BP,承诺在十年内将低碳能源投资总额提升十倍到50亿美金。

……

几乎所有旧的能源巨头,都能轻易搭上新能源这辆超级巨轮?

在这背后,是一个很简单的逻辑:如果抛开绝对数量谈增速,往往会给我们一个传统能源已经日薄西山的错觉。

但现实中,别忘了,相当长的一段时间里,旧能源依旧会是整个社会能源结构之中,最最重要的基本盘。

根据国际能源署公布的2020年全球能源消费结构占比统计来看,石油依旧支撑起了全球31%的能源消费基础;煤炭次之,占比27%;天然气再次之,占比25%;剩余光伏、水电、核电、生物发电等等清洁能源,统统被归入其他,总占比17%。

在这样一场缓慢而又足以影响整个世界运转格局的能源革命之中,权力的交接,也许并不需要你死我活。

毕竟就算你是历史趋势,打不过你,还可以投资你,我还是你爸爸。