野村证券预计,未来12个月,由于央行政策收紧、生活成本上升,许多主要经济体将进入衰退,推动全球经济同步增长放缓。

野村分析师 Rob Subbaraman 和 Si Ying Toh 分析师团队在最新研报中表示,预计欧元区、英国、日本、韩国、澳大利亚和加拿大将与美国一样陷入衰退。

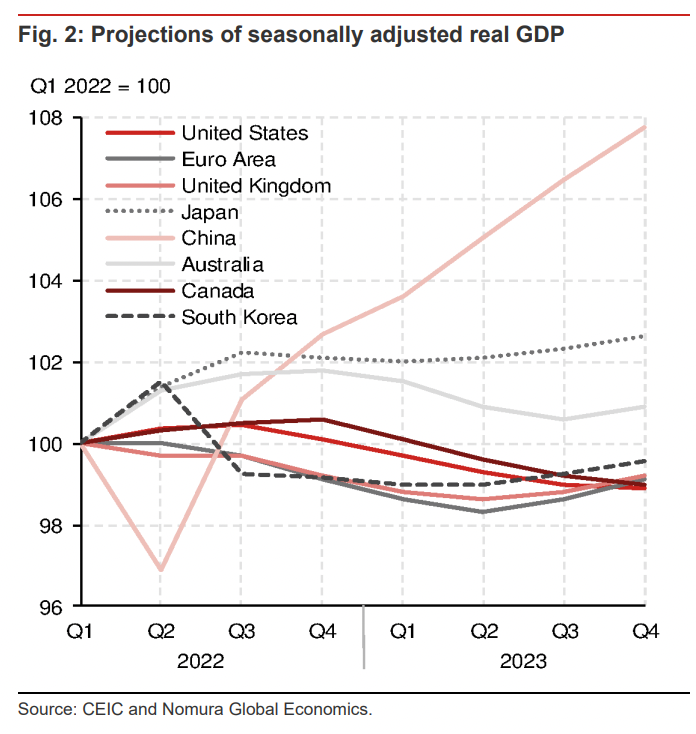

预测显示,美国、欧元区、英国、韩国和加拿大2023年第四季度的实际GDP水平明显低于2022年第一季度。

分析师称,希望恢复在控制通胀方面的信誉的央行们,在2023年降息之前可能会错误地过度收紧政策,即使这会牺牲经济增长:

越来越多的迹象表明,全球经济正步入同步增长放缓阶段,这意味着各国经济的增长将不再依靠出口反弹,这也促使我们预测将出现多重衰退。

他们也指出,经济衰退的程度在各国之间会有所不同。对于美国,野村证券预计,从今年第四季度开始,美国将出现五个季度程度较轻但持续时间较长的衰退。因为强劲的家庭资产负债表应会限制衰退的程度,但与最近几十年不同的是,预计政府不会提供政策支持,美联储将在衰退期间坚持加息,因为它专注于目前唯一的使命——让通胀重新得到控制。

对于欧洲,野村指出,如果俄罗斯完全切断对欧洲的天然气供应,欧洲的经济衰退可能会更严重。预计美国和欧元区经济在2023年都将收缩1%。

野村预计欧元区将在今年下半年开始出现经济衰退,市场普遍预计欧元区今年下半年和明年全年的季度经济增长率为0.5-0.6%。对于英国而言,市场普遍认为其经济增长率更低,在0.2-0.4%之间。在欧元区最大的经济体中,意大利和德国通过商品贸易联系受到美国经济增长疲软的影响最大,西班牙受影响最小。

对于日本,野村预计日本将出现最温和的技术性衰退,因为日本经济面临着一些由推迟重新开放带来的抵消性影响,而且日本是少数几个获得政府持续政策支持的国家之一。

包括澳大利亚、加拿大和韩国在内的几个中型经济体都经历了由债务推动的楼市繁荣,如果加息引发楼市泡沫破裂和去杠杆化,则这几个国家经济衰退的程度可能超出预期。野村预计韩国今年第三季度的经济萎缩幅度为2.2%,是早期受到经济冲击最大的国家。

美国经济在2022年陷入衰退

野村指出,在进入预期中的衰退时,美国的消费基本面仍有着历史上的坚实基础。与2008年全球金融危机后发生的显著的去杠杆化相比,消费成为此次衰退“催化剂”的信号并不明显。考虑到主要大型银行的资本状况良好,金融稳定的风险仍然适中,野村预计此次美国不太可能发生金融危机。

但在当前的高通胀环境下,美联储对货币和财政政策的反应可能会比以往的衰退更为克制。美联储官员一直明确表示,他们将把恢复物价稳定作为首要任务。

综合上述因素,野村预计2022年第四季度美国将开始出现温和衰退。与以往的衰退相比,此次衰退的幅度将更小,持续时间也更长。

6月19日,野村美国经济学家将2022年的实际GDP增长预期从2.5%下调至1.8%,预计2023年实际GDP将同比下降1.0%,低于第四季度时的预测值——增长1.3%。野村还预计,美国到2023年底失业率将升至5.2%,到2024年底将升至5.9%。

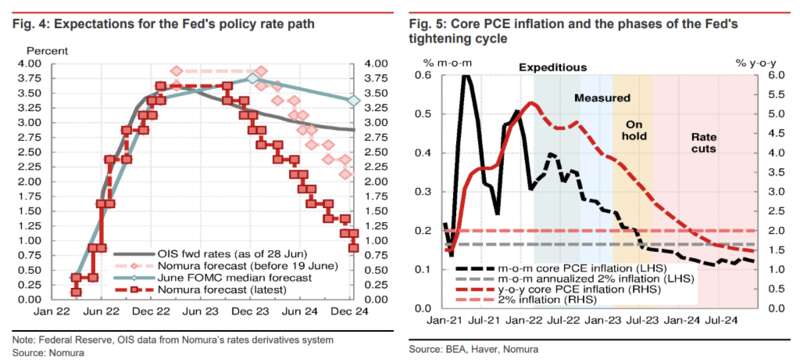

就通胀而言,租金通胀的持续性和通胀预期的上升应该会减弱衰退的短期影响。野村将美国2022年第四季度的核心PCE通胀预测下调至4.4%,2023年第四季度的核心PCE通胀预测为2.4%。

鉴于到2022年的月度通胀可能仍将保持高位,野村认为美联储对经济下滑的反应将较为温和,美联储加息将持续到2023年。

分析师们也强调,经济前景的风险取决于通胀。如果供应紧张迅速缓解,大宗商品价格下跌,美联储可能不需要像预期的那样收紧金融条件。相反,持续的高通胀和失控的通胀预期可能导致更激进的紧缩政策,这可能会加剧经济衰退。

央行的信誉岌岌可危

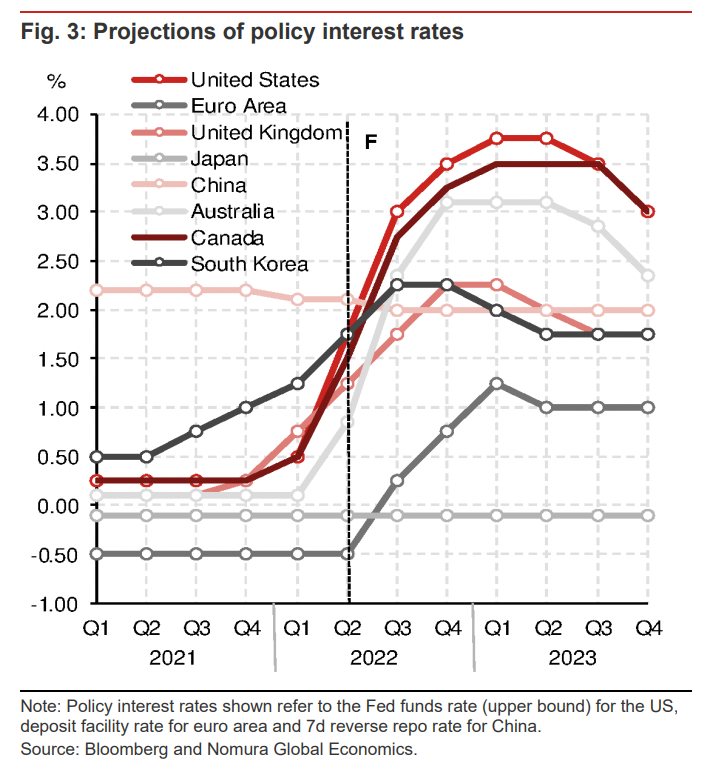

野村认为,各国央行们将把货币政策的重点完全放在他们的首要任务上,让通胀回归目标区间,即使这要做出一些经济增长方面的牺牲。他们清楚地知道,最严重的经济痛苦将来自于未能解决高通胀问题,并使其与工资价格螺旋式上升紧密联系在一起。

各国央行充分认识到其抗击通胀的信誉已经受损,这是一种非常宝贵的“资产”,绝对不能拿去冒险。从风险管理的角度来看,他们明白降低通胀的长期好处远远超过损害增长的任何短期成本。

在美联储的带头作用下,野村预计各国央行为了重获抗击通胀的信誉,会在收紧过多的问题上犯错。预计美联储将在经济衰退期间持续加息,到2023年2月,联邦基金利率最终将达到3.50-3.75%。

不断上升的失业率和经济衰退的更有力证据应该会增加美联储对通胀能够持续回归2%的信心,使其能够从2023年9月开始在每次会议上降息25个基点,导致2023年底联邦基金利率为2.75-3.00%,2024年底为0.75-1.00%(分析师们的预测中值为——2023年底联邦基金利率将降至2.875%,2024年底降至0.875%)。

因此,野村将2022年和2023年年底的10年期美国国债收益率预测分别下调至2.65%和1.70%。

美联储的降息并不是个例。野村还预测,2023年,澳大利亚将降息75个基点,英国为50个基点,加拿大为50个基点,韩国为50个基点,印度尼西亚为50个基点,菲律宾为50个基点,欧元区为25个基点,马来西亚为25个基点。

中国的复苏前景独树一帜

另外,野村还指出,中国是一个例外,中国经济在政府宽松政策的帮助下正在逐步复苏。这与众多华尔街机构的立场一致。

被压抑的需求释放,以及一些与房地产相关的宽松措施出台,中国房地产行业将逐渐开始复苏。

高盛此前指出,美国陷入衰退,新兴市场会跟着遭殃,但中国股票是亮点。

摩根大通和德意志银行等机构都认为,新兴市场完全有能力应对美国经济衰退,甚至可能吸引更多的投资者。此外,中国复苏将带来重大支持。

外资机构认为,尽管对全球最大经济体衰退的担忧给美债和其他避险资产带来了冲击,但除了短期动荡之外,新兴市场还受到廉价估值、更高的收益率、更快的经济增长以及最重要的中国复苏带来的支持。

高通胀会持续下去

尽管预计会出现衰退,而且有迹象表明供应链中断正在缓解,但野村仍然预计高通胀将持续下去。通胀压力已从大宗商品价格扩大到服务项目、租金和工资,再加上不断上升的消费者通胀预期,这些因素都表明通胀将更加持久。

此外,全球化和人口结构等一些长期的全球反通胀力量很可能正在减弱,并被地缘政治风险加剧导致的全球供应链分裂,以及气候变化转型和更极端的天气事件导致的“绿色通胀”所取代。正如美联储主席鲍威尔最近承认的那样,“我们现在更清楚地认识到,我们对通胀的了解是多么肤浅”。