图 源丨图虫

6月15日周三,三件史诗级的大事仿佛三座泰山压顶,令市场不由得屏住了呼吸。

一是日本国债期货崩盘,日本央行随后宣布将于6月16、17日无限量购买日本国债期货的交割券;

二是欧洲央行宣布紧急召开特别会议,可能会针对近期意大利等外围国家国债收益率疯狂上行采取应对措施;

三是美联储今晚的议息会议,随着鹰派预期升温,越来越多人喊出75个基点的加息幅度,美联储的任何措辞都可能被市场解读为某种信号,再度引发此起彼伏的市场震动。

多个关键时点、央行们的多个重要选择纵横交错,令市场目前的“平衡”状态看起来十分脆弱。

据华尔街见闻消息,在这种脆弱支撑下,任何经济体的任何细微动作,是危机的开端也可能是平衡状态的终局,时时刻刻牵引着市场的心弦。这场表面看起来微妙的经济博弈,水面下愈发地危机四伏。

刚刚,美股开盘走高!重磅会议即将到来

6月15日,截至发稿,美股高开高走,纳指涨1.64%,标普500指数涨1.37%,道指涨1.17%

中概股方面,多股走高。

百度涨逾2%,爱奇艺跌逾1%,爱奇艺否认百度打算卖掉其股份。蔚来涨近2%,正式发布全新纯电SUV蔚来ES7。

水滴公司涨近12%,一季度净利润同比扭亏为盈。纽柯钢铁涨逾5%,预计2022年第二季度的收益将创下新高,摊薄后每股收益预计将为8.75-8.85美元。

近日因为直播大火的新东方,美股盘初再涨8%,连涨四个交易日,本月累计涨近80%。

美联储加息75个基点预期上升

目前,投资者正等待美联储周三结束为期两天的会议结果。

芝加哥商品交易所集团(CME Group)的FedWatch工具显示,市场押注美联储加息75个基点的可能性超过95%,这个幅度的加息也是1994年以来的最大加息幅度。

此前有媒体报道称,在通胀率出人意料地高企、经济前景不断恶化之后,美联储官员正在考虑加快加息节奏。

加息75个基点预期上升 美债遭遇恐慌性抛售

据21世纪经济报道消息,10年期美债收益率大幅上涨11个基点突破3.48%,为2011年4月以来的最高水平。而对美联储利率预期更为敏感的2年期美债收益率则上涨7.2个基点报3.439%,续创2007年以来新高。

短短三天时间内,2年期美债收益率已累计上涨超过60个基点,为1987年以来最大的三日涨幅。3年期、5年期等其他期限美债收益率同样均录得上涨。

值得注意的是,2年期和10年期美债收益率曲线近日一度出现短暂倒挂,显示市场似乎已在为潜在的衰退风险定价。

市场高度关注美联储即将于北京时间周四凌晨公布的最新利率决议。目前,交易员普遍押注美联储将采取更为激进的措施对抗通胀,从此前暗示的加息50个基点转向加息75个基点。如果市场预期得到印证,这将是自1994年以来最大的单次加息幅度。

相关分析指出,近期的经济数据显示,美联储所面临的通胀问题比此前预期的更为棘手,这进一步加剧了市场对加速紧缩可能导致经济过度放缓或衰退的担忧。

中国社科院世界经济与政治研究所国际金融研究室副主任杨盼盼在接受21世纪经济报道记者采访时表示,从目前的情况来看,美联储确实面临着比之前要复杂得多的局面。

她指出,近日来市场的一系列调整,是对美联储政策的重新定价。目前市场已经为加息75个基点的预期做出相应调整。因此,如果美联储在6月的议息会议上做出加息75个基点的决策,市场或将在短期内相对稳定下来,因为这一决策总体上符合市场预期。

全球富豪将重新定义新的避险资产!热衷加仓中国股票

据21世纪经济报道消息,美国通胀走高令美联储本周或超预期加息75个基点,同样令全球富豪家族办公室“如坐针毡”。

“对于高配美股等高风险资产以全力跑赢通胀的家族办公室而言,美联储持续超预期加息绝对不是一个好消息。”一位亚太地区家族办公室负责人向记者感慨说。尤其是本周以来全球股市债市大幅下跌,正拖累家族办公室投资组合净值进一步剧烈下跌。

但他直言,令家族办公室更烦恼的是,传统的避险投资品种如今不但起不到避风港作用,反而会“落井下石”——导致家族办公室投资组合估值更大幅度下跌。究其原因,在美元强势上涨的压力下,日元、瑞士法郎、黄金等传统避险资产均出现大幅度下跌。

“这迫使我们不得不重新定义新的避险资产。”这位亚太地区家族办公室负责人指出。

记者多方了解到,部分嗅觉敏锐的欧美富豪家族办公室已纷纷行动,一方面加仓能源、农产品等大宗商品看涨头寸作为新的“避险资产”,另一方面则开始买入低估值的中国股票。

一位欧洲家族办公室资产配置部主管向记者透露,本周以来他们与多位富豪客户做了沟通,后者认为面对通胀高企与美联储超预期加息,纯粹的现金为王策略固然可以规避风险,但无法创造理想的预期回报。因此富豪们也要求家族办公室重新构建“攻守兼备”的新投资组合,既能规避美联储超预期加息所带来的金融市场剧烈波动风险,又能实现预期回报。

“这项工作能否做好,很大程度会影响富豪们对家族办公室的信任度,因为他们也将它视为试金石,考验家族办公室的市场应变能力。”他指出。

突发!日本国债期货大跌,两度触发熔断,创9年来最大单日跌幅,发生了什么?

当下有一种说法:全球最大的金融风险可能不是来自美国,而是日本!

北京时间6月15日,日本10年期国债期货盘中大跌2.01日元至145.58日元,创2013年来最大单日跌幅,并于13点54分和13点55分两度触发大阪交易所熔断机制。随后,日本央行宣布将于16日和17日继续无限量购买日本国债期货的交割券。截至发稿,日本10年期国债期货价格为145.98日元。

图 / 图片来源:英为财情

据财联社,此前已有专家警告,日本央行一意孤行的量化宽松政策已逼近市场极限。

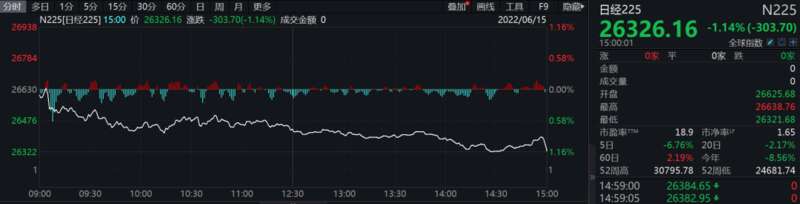

东京股市15日继续向下,两大股指连续4个交易日显著下跌。日经225种股票平均价格指数终盘下跌1.14%;东京证券交易所股票价格指数下跌1.20%。

当天东京股市两大股指微幅低开,由于投资者对美联储有可能加速升息继续保持警惕,避险操作成为市场主流。大盘当天呈现波动下行态势,跌幅不断扩大。

至收盘时,日经股指下跌303.70点,收于26326.16点;东证股指下跌22.52点,收于1855.93点。

图 /图片来源:Wind

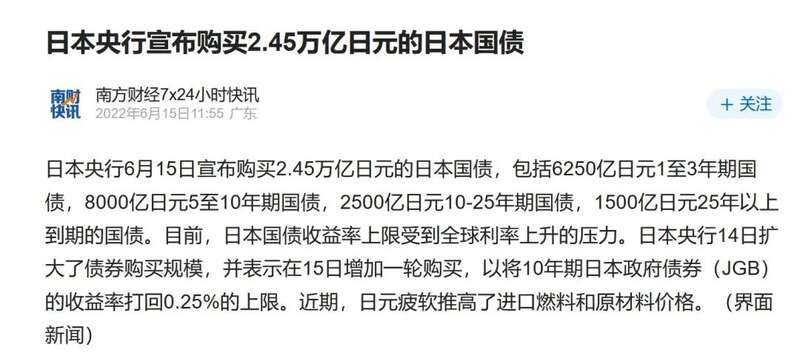

日本央行出手

宣布购买2.45万亿日本国债

据每经网,尽管日本央行早在4月就宣布将无限量购买日本国债,且近期还在持续加大国债购买力度,力保其实现收益率曲线控制目标,日本国债的抛售仍在继续。债券交易员们押注日本央行将被迫放弃将收益率限制在0.25%的承诺。

日本央行加大购买日本国债的动作并未阻止该国10年期国债收益率在周三波动一度超过0.25%的目标上限。截至发稿,日本10年期国债收益率为0.262%。

图 / 图片来源:英为财情

随着日本国内通胀攀升、日元跌至低点,且多国央行持续加息,日本央行面临的压力越来越大。日本央行将于本周开会决定其收益率曲线控制政策。

三菱日联-摩根士丹利证券驻东京的策略师Katsutoshi Inadome表示,外国投资者是造成日本10年期国债期货大跌的原因。“这是外国投资者对该国收益率曲线控制政策(发起)的挑战,他们认为,日本央行将调整政策。在日本央行于周五做出决定之前,紧张局势还在加剧。”

不过,虽然一些外国投资者认为日本央行将转变货币政策,但经济学家预测,由于日本债券和货币面临越来越大的下行压力,日本央行仍将维持其主要政策。

野村首席利率策略师Takenobu Nakashima认为,“这取决于本周美联储FOMC决议的结果,如果海外债券收益率继续上升,日本央行将维持原有政策,无限量购买10年或7年期日本国债。”

日本央行6月15日上午宣布购买2.45万亿日元的日本国债,包括6250亿日元1至3年期国债,8000亿日元5至10年期国债,2500亿日元10-25年期国债,1500亿日元25年以上到期的国债。目前,日本国债收益率上限受到全球利率上升的压力。

日本央行14日扩大了债券购买规模,并表示在15日增加一轮购买,以将10年期日本政府债券(JGB)的收益率打回0.25%的上限。近期,日元疲软推高了进口燃料和原材料价格。

日本财务省公布的最新数据显示,截至今年3月末,日本政府长期债务余额首次突破千万亿日元关口,达到1017.1万亿日元(约合53.6万亿元人民币),连续18年增长。

包括国债、融资、政府短期证券在内的政府债务总额为1241.3万亿日元,较去年同期增加24.8万亿日元,连续第六年创历史新高,这相当于日本人均承担990万日元(约人民币50万元)的政府债务。

近来,国际大宗商品价格持续上涨,全球供应链更趋紧张。同时,随着近期美元和日元间利差扩大,日元出现大幅贬值。在多重因素叠加影响下,日本国内出现大范围物价上涨。为缓解物价上涨对经济复苏的冲击,日本政府依靠发债增加财政支出刺激经济的模式短期内或难有改变。

日本舆论普遍认为,在经济发展缺乏内生动力、少子老龄化趋势加剧的情况下,日本政府债务规模还将进一步扩大。不断恶化的财政状况将影响日本经济社会的长期发展。

日本或存在国债违约风险

可能引发全球金融风险

据证券时报,近期,日本股市、汇市和债市的表现有些惨,特别是汇市和债市表现较弱,美元兑日元汇率已经来到135这个位置,市场当前普遍预期到140已经是板上钉钉。有一种分析认为,当前全球的金融风险有可能来自日本,而不是美国。

分析认为,日本是全球第三大经济体。若日元持续贬值,日本国债持续杀跌,会存在国债违约的风险。日本若出现国债违约,将会给全球金融市场带来海啸般的冲击。

从目前的情况来看,日本的压力来自两方面:一是美元持续升值,对日元产生了较大冲击;二是全球通货膨胀压力持续加大,这对于资源贫乏的日本来说,亦会产生较大冲击。虽然日本的海外投资规模较大,但在目前这种经济环境之下,他们的海外投资亦有可能会受到较大影响。

今年以来,日元已经加速贬值,目前已经处于24年来的低位。截至发稿,日元对美元汇率为134.59,跌幅为0.88%。

图 / 图片来源:英为财情

欧洲央行召开紧急特别会议

当地时间上午11点(北京时间18:00)开始,欧洲央行宣布召开临时管委员会会议。目前尚不清楚欧洲央行会后是否会发表声明。

当前市场猜测主要倾向于此次会议将讨论当前欧债的暴跌事宜。因为欧洲央行已经明确计划在7月的会议上加息,然而上周以来欧洲债券——尤其是外围国家的债市却是“血流成河”。

自欧洲央行上周四承诺一系列加息以来,德国与负债更多的南部国家(尤其是意大利)之间的收益率差距升至两年多来的最高水平,欧元区分裂的风险也正在增加。

针对这样濒临陷入危机的现状,欧洲央行的政策制定者需要制定一项计划,以保护欧元区的较弱成员国免受借贷成本飙升的影响。当10年期债券价格在6个月内贬值五分之一时,通常是借款方陷入困境的标志。这些不是发生在某个公司身上,而是发生在欧洲第三大经济体意大利身上。

在上周四的讲话中,尽管欧洲央行行长拉加德谈到了市场关注的欧元区金融状况割裂问题,称“欧央行承诺,将致力于”不让债务更沉重的意大利和西班牙等欧洲外围国家借贷成本再次被金融市场推高,但也几乎没有提到可能采取什么措施来抵御这种利差的急剧扩大。

市场猜测欧洲央行的紧急应对措施是,将到期的量化宽松QE资金定向投入到意大利和希腊等边缘国家的国债,这也与今天日本央行的操作有异曲同工之妙。

随着拉加德所承诺的7月加息计划也在逐步临近,多个关键时点、央行们的多个重要选择纵横交错,令市场目前的“平衡”状态看起来十分脆弱。在这种脆弱支撑下,任何经济体的任何细微动作,都时时刻刻牵引着市场的心弦。

看懂全球央行加息潮↓↓

来源 | 21世纪经济报道(记者:李依农、陈植)、21数据新闻实验室、每经网、华尔街见闻、证券时报、财联社、公开资料等