近日,万事达卡首席执行官Michael Miebach在参加世界经济论坛一个小组讨论时表示,随着央行数字货币(Central Bank Digital Currencies,CBDC)的普及,5年内SWIFT可能将不复存在。此番言论一时引起不小的波澜。

SWIFT是应用最广泛的跨境结算系统,主要职能是在全球银行系统之间传递结算信息。据SWIFT网站信息,目前全球有超过1.1万家成员通过SWIFT代码与SWIFT国际结算系统对接,形成了标准化的互通。2021年,通过SWIFT国际结算系统日发送信息4200多万条。这些信息的背后,是各个国家、地区的大型企业的国际贸易数据。

目前,世界上几乎所有主要中央银行都在推行数字货币计划。在此背景下,全球跨境结算体系势必将迎来重大变革。实际上,不管是万事达卡还是SWIFT,都已早早开始了谋篇布局。

万事达卡CEO:SWIFT五年内将被取代在瑞士小镇达沃斯举办的世界经济论坛期间,国际区块链商业委员会(GBBC)也在会场组织了一系列讨论会。5月25日的讨论聚焦央行发行的数字货币在未来跨境支付中的作用。在讨论最后,当主持人问出SWIFT系统在未来五年里是否还会存在时,Michael Miebach给出了否定的回答,语惊四座。

Miebach在发言时表示,假如公司在收到一笔交易的同时收到了所有必需的数据,就能降低支付成本、提高效率,这是值得追求的目标。他的发言暗指在未来央行数字货币的跨境支付过程中,将不再需要SWIFT系统作为中介来传递支付数据。

SWIFT是环球同业银行金融电讯协会的简称。在跨境支付过程中,由于各国金融机构的金融标准存在差异,需要一个公认的标准化“中转站”来传达支付和结算的信息。SWIFT系统正是全球最通用的跨境支付信息“中转站”,但并不直接参与资金的转移。

讨论会现场 图片来源:GBBC推特账号

据SWIFT数据,全球有超过1.1万家成员通过SWIFT代码与SWIFT国际结算系统对接。2021年,每日通过SWIFT国际结算系统发送的金融信息多达4200多万条。

由于SWIFT难以撼动的主导地位,在场的另外四位行业资深专家都一致不认可Miebach的判断。这四位嘉宾包括 “数字美元计划”的执行董事Jennifer Lassiter和计划共同发起人、埃森哲董事David Treat,该计划的主要任务是推动美国央行数字货币的研究探索。另两名嘉宾分别是国际清算银行的高级经济学家Jon Frost,以及区块链技术公司“数字资产”的首席执行官Yuval Rooz。

Rooz和Lassiter认为,未来SWIFT也许会被别的系统取代,但肯定不会在五年之内就发生。

《每日经济新闻》记者注意到,近年来万事达卡非常重视区块链技术和数字货币,积极与准备推出央行数字货币的几家主要央行接触,探讨新支付方式的可能性。早在2020年,万事达卡就与加密货币支付公司WireX和BitPay联合推出了支付卡,随后在2021年推出了亚太地区首张关联加密货币的支付卡。

似乎是认为Miebach的表态过于激进,会后,万事达卡公司的一名发言人立刻出来进行了澄清,强调Miebach的发言不应该被简单解读为是或否。

“Michael只是在重申SWIFT自己此前的说法:他们的运营在持续进化。SWIFT目前的模式在未来会发生变化,他们正在增加新的功能,将不再仅仅是一个金融报文系统,”该发言人表示。

89个国家/地区正探索CBDC,对SWIFT意味着什么?正如万事达卡发言人所言,随着全球主要央行发行数字货币的趋势蔚然成风,SWIFT也在探索如何在未来的跨境支付体系中维系自己的领先地位。

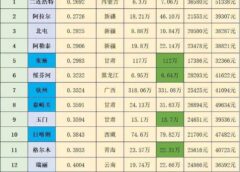

据美国智库大西洋委员会的统计,截至2021年底,全球共有87个国家和地区(占全球GDP超90%)在探索由央行数字货币(CBDC),正式发行的国家有9个。

这些数字货币各不相同,比如有些采用从央行自上而下的中心化模式,有些则采取分布式账本的区块链技术。如果国际社会缺乏协调,无法形成新的通用标准,未来的跨境支付仍然会面临严重的互通性问题。SWIFT正是在此处看到了自己的机会。

“当前,全球央行数字货币系统面临割裂的风险,因为央行开发数字货币采用的技术、标准和协议各有不同,”SWIFT的首席创新官Thomas Zschach在5月份的一份新闻稿中表示,要充分实现央行数字货币的潜力,互通互联性是至关重要的。

2021年,SWIFT开始展开央行数字货币跨境支付的实验,并在一个央行数字货币系统和传统的跨银行“实时全额支付系统”之间成功开展了跨境支付,证明现有的金融报文体系能够实现互通。

今年5月,SWIFT宣布和法国IT公司Capgemini合作,开展从“数字货币到数字货币,数字货币到法币,法币到数字货币”三种转账场景的互通系统建设。

按照SWIFT的实验构想,其在未来的央行数字货币跨境交易中仍然将发挥中转站的作用:即通过接入一国国内央行数字货币系统,截获其发出的跨境交易指令,翻译后送至SWIFT平台,再推送给另一个央行数字货币系统或其他已有的支付体系。

在SWIFT的创新项目负责人Nick Kerigan看来,由于很多央行数字货币系统的开发是独立于传统支付系统的,前者并不一定必然取代后者,在未来很长一段时间里,两者仍需要共存和协作。