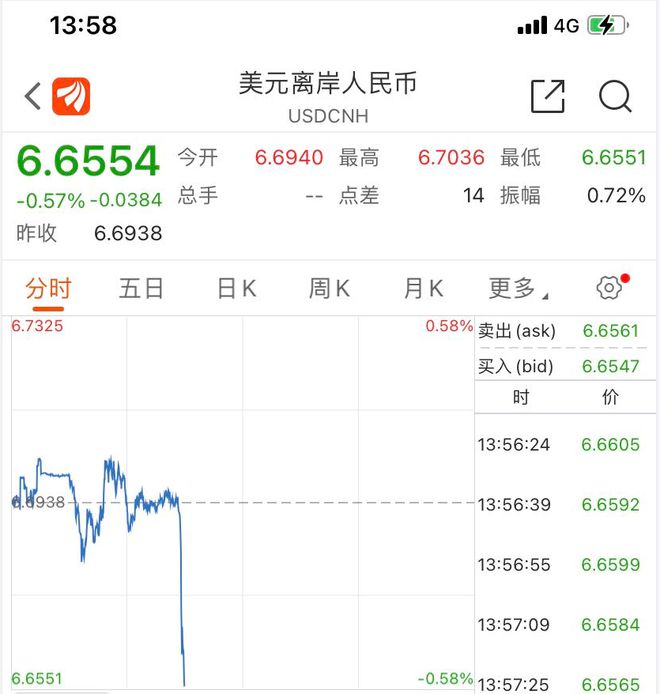

北京时间5月23日下午,人民币汇率反弹太猛了。据市场报价,离岸人民币兑美元涨破6.66,刷新5月5日以来新高。截至发稿,在岸、离岸人民币对美元分别报6.6568、6.6686。

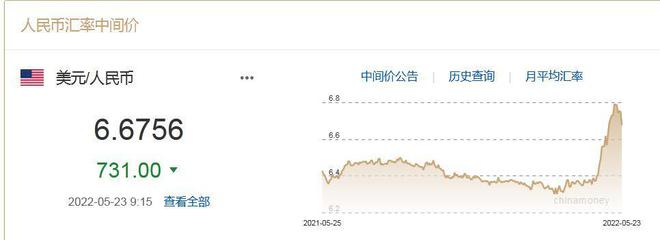

同日,人民币对美元中间价较上一交易日调升731个基点,报6.6756,升幅创2005年7月22日以来最大。

人民币中间价数据

据中新经纬23日报道,德意志银行大中华区宏观策略主管刘立男表示,在疫情风险及中国与各国央行间货币政策差异的背景下,近期人民币汇率波动反映了人民币跨境流动和重新定价的波动,也表明人民币汇率估值正变得越来越灵活和市场化。近期的周期性调整不会改变人民币作为全球融资和储备货币的中长期前景。

那么,人民币汇率此轮贬值的拐点出现了吗?

人民币汇率快跌快涨

从4月中旬开始,人民币汇率出现一轮快速贬值。5月16日,在岸人民币汇率收盘报6.7967元,创出本轮贬值以来的收盘价新低。与4月19日收盘价相比,此轮人民币汇率累计贬值超过4000个基点,幅度超过6%。

截至发稿,美元指数暂报102.66,跌0.38%

不过,自5月17日以来,人民币汇率止跌并有所反弹,其中,5月17日、20日,在岸人民币对美元即期汇率分别升值495个、938个基点。截至发稿,在岸人民币对美元汇率已较5月16日收盘价累计反弹1548个基点。

5月23日上午,在岸人民币汇率略微走贬。不过,13时50分受消息面影响,离岸人民币对美元汇率突然暴力拉升,一度大涨超380个基点。

据中国证券报23日报道,业内人士分析,此前美元持续走强、担心出口增速回落以及由此引起的市场预期变化等因素是造成人民币汇率快速走贬的主要原因。而最近人民币汇率止跌反弹,也可能与这些因素发生边际变化有关。

5月12日,美元指数在创出此轮升势的新高104.75后有所回调,截至5月23日11:45,美元指数报102.70。中金公司研报指出,美元指数的调整可较好解释最近人民币汇率反弹。而美元走弱,主要是受到欧、英、瑞士等央行的加息预期抬升,以及来自中国的利好消息减弱市场对全球经济衰退的担忧。

该研报指出,近期稳增长措施出台,也推动了人民币汇率反弹。5月20日,5年期以上LPR下调15个基点至4.45%,超过市场预期,不少机构指出,随着疫情形势逐步好转,以及稳增长政策显著发力,此轮经济下行的底部可能已经出现;当日,人民币市场汇率大幅升值,在岸汇价单日反弹938个基点。

此外,近期,监管部门频频表态,加强外汇市场预期管理。

外贸企业外汇套保意愿升温

据21世纪经济报道近日消息,人民币汇率波动弹性增加,正令众多外贸企业的外汇套保需求骤然升温。对出口企业而言,本周人民币汇率快速回升令他们意识到押注汇率下跌的结汇策略未必有效,不如通过远期掉期交易锁定结汇价格“更加保险”;对进口企业而言,经历此前汇率快速下跌,他们也日益重视借助外汇衍生品锁定未来购汇成本避免额外的汇兑损失。

一位江浙地区出口企业财务总监向记者透露,他们原打算等人民币汇率回落至6.85-6.9再结汇,但随着本周人民币汇率快速回升,企业高层决定改用远期掉期交易锁定结汇价格。目前他们将下半年远期结汇掉期交易执行价格设定在6.6-6.65。

“尽管这个远期结汇掉期交易执行价低于我们预期,但这也可以帮助我们彻底规避人民币汇率持续回升所带来的额外结汇损失。对企业而言,这有助于锁定结汇金额与结汇收益,避免额外的利润损失。”他指出,尤其在下半年企业集中收款期间,这也降低了企业频繁赌汇率的投机风险。

图片来源:新华社

一位江浙地区家具出口行业商会负责人向记者透露,他们也注意到一个现象,即每逢人民币汇率大幅上下波动,总会吸引更多企业参与外汇套保。这种状况也发生在众多进口企业身上。

一位电子产品进口加工企业业务总监向记者直言,经历此前人民币汇率快速下跌,企业高层也意识到外汇套保对降低购汇成本的重要性。如今即便人民币汇率回升,他们也不再赌汇率,转而打算签订远期购汇掉期交易锁定汇兑成本。

“目前我们正与银行沟通,将购汇套保方案与降低企业实际运营成本(包括降低原材料进口采购的汇兑成本等)相挂钩。”他说。

上述股份制银行对公业务部门人士向记者透露,经历此次人民币汇率大幅波动,外贸企业对人民币汇率宽幅双向波动的适应能力又明显增强,越来越多外贸企业都将大部分外汇敞口进行套保锁汇,只留出小部分外汇敞口通过“逢高结汇、逢低购汇”博取汇兑收益。

王春英表示,当前外汇市场参与主体对人民币汇率双向波动的适应能力明显增强。就市场观察而言,目前市场主体总体上理性看待近期人民币汇率变化,主要交易行为理性有序。

未来人民币汇率怎么走?

据中新经纬报道,平安证券认为,接下来人民币汇率的走势会受到美元指数、金融账户资本流动和中国出口前景等因素的综合影响,大概率是宽幅波动,人民币汇率贬值最快的阶段过去。

具体来看,美元指数方面,短期仍将保持强势,可能还有进一步上行空间,但基本对应顶部区域。美联储紧缩预期的不确定性,叠加美强欧弱的基本面和欧央行对加息的谨慎仍将支撑美元,不排除欧元兑美元汇率破1.0。短期资本流动方面,仍将保持较高的波动性,在美国持续的加息下,中美利差收窄仍会给债券市场带来资本外流压力。中国经济基本面低点已过,在稳增长政策持续加码下,将会逐渐恢复,但考虑到疫情频发、地产下行和出口的压力,中国经济修复的斜率将会比较平缓。

中金公司研究报告认为,从市场情绪、基本面等维度看,积极的因素正在增多,这将利好人民币汇率的稳定。例如,离岸市场并未出现恐慌性做空人民币的押注;从高频数据看,5月上旬全国的整车货运情况已经较4月份边际好转等。