小米公司是我国最早在印度开拓市场的手机公司之一,雷军本人更是通过2015年在印度的演讲圈粉无数,其鬼畜作品《are you OK》是我唯一会唱的英文歌曲,2017年他访印甚至被印度总理莫迪亲切接见了。

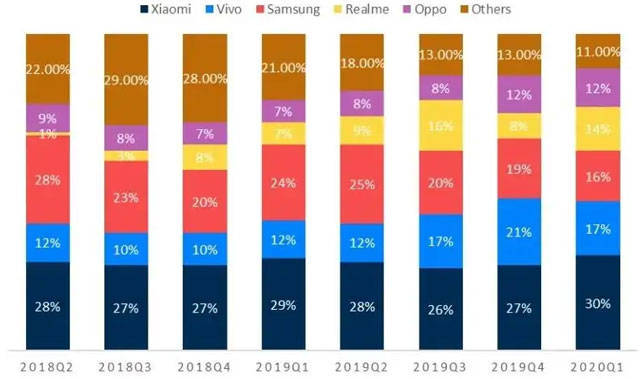

当然印度市场也投桃报李,小米已长期成为印度销量最高的手机,占据超过20%的市场份额。

2018Q2-2020Q1印度智能手机市场份额

但是就像婚姻一样,蜜月过去就是无尽的鸡毛蒜皮。

今年年初就有报告说:

“印度财政部1月5日在一份声明中称,已经向小米科技印度私人有限公司(Xiaomi Technology India Pvt.)发出三份述因通知,向该公司追缴65.3亿卢比(约合8800万美元)税款。

印度财政部称,小米印度公司向高通和小米移动软件公司汇付特许权使用费和许可费,这些费用未计入其进口商品的交易价值中。声明称,小米及其合同制造商也未将进口的MI品牌手机及其零部件的特许权使用费计入该

“印度财政部1月5日在一份声明中称,已经向小米科技印度私人有限公司(Xiaomi Technology India Pvt.)发出三份述因通知,向该公司追缴65.3亿卢比(约合8800万美元)税款。

印度财政部称,小米印度公司向高通和小米移动软件公司汇付特许权使用费和许可费,这些费用未计入其进口商品的交易价值中。声明称,小米及其合同制造商也未将进口的MI品牌手机及其零部件的特许权使用费计入该产品的应评税价值。”

近日又有报道称:

“根据1999年《外汇管理法》的规定,印度执法局(ED)没收了尊敬的小米技术印度私人有限公司5551.27亿卢比(约72.55亿美元)的资产。小米印度是中国小米集团的全资子公司。该公司银行账户中的5551.27亿卢比已被印度商务部查封。印度商务部已就该公司在今年2月进行的非法汇款展开调查。

公司2014年开始在印度运营,2015年开始汇款。该公司已向三个外国实体(其中包括一个伪装为收取特许权使用费的小米集团实体)汇出了相当于5551.27亿卢比的外汇。如此巨额的特许权使用费是在中国母公司实体的指示下汇出的。汇给美国其他两个不相关实体的金额也是为了小米集团实体的最终利益。小米印度是印度手机品牌MI的贸易商和分销商。

小米印度从印度制造商采购完全制造的手机和其他产品。小米印度没有从这三家外国实体获得任何服务,这些款项已转移给这些实体。在集团实体之间创建的各种无关的形式实体的掩护下,该公司以特许权的名义将这笔金额汇往国外,这构成了违反联邦应急管理局第4条的行为。

该公司在向国外汇款时,也向银行提供了误导性信息。”(译自境外报道)

“根据1999年《外汇管理法》的规定,印度执法局(ED)没收了尊敬的小米技术印度私人有限公司5551.27亿卢比(约72.55亿美元)的资产。小米印度是中国小米集团的全资子公司。该公司银行账户中的5551.27亿卢比已被印度商务部查封。印度商务部已就该公司在今年2月进行的非法汇款展开调查。

公司2014年开始在印度运营,2015年开始汇款。该公司已向三个外国实体(其中包括一个伪装为收取特许权使用费的小米集团实体)汇出了相当于5551.27亿卢比的外汇。如此巨额的特许权使用费是在中国母公司实体的指示下汇出的。汇给美国其他两个不相关实体的金额也是为了小米集团实体的最终利益。小米印度是印度手机品牌MI的贸易商和分销商。

小米印度从印度制造商采购完全制造的手机和其他产品。小米印度没有从这三家外国实体获得任何服务,这些款项已转移给这些实体。在集团实体之间创建的各种无关的形式实体的掩护下,该公司以特许权的名义将这笔金额汇往国外,这构成了违反联邦应急管理局第4条的行为。

该公司在向国外汇款时,也向银行提供了误导性信息。”(译自境外报道)

目前尚不得知两次的通告是不是对同一交易的深入调查,但是第二次和第一次的措辞从反避税角度来看差距颇大。

下面我们来分别介绍一下。

首先要说的是如何避税。主要操作是利用各个环节的税率并不相同而进行操作来少缴税。

一方面是企业所得税。

印度的所得税基本税率是30%,在印度境外成立的外国企业和有限责任合伙企业适用40%,同时和世界大多数国家一样还有复杂的减免税制度。

另一方面是预提所得税。

预提所得税是指预先扣缴的所得税。它不是一个税种,而是世界上对这种“源泉扣缴”的所得税的习惯叫法。

通俗地讲,就是外国企业在本国境内没有实体,但有取得的来源于本国境内的利润(股息、红利)、利息、租金、财产转让所得、特许权使用费和其它所得,根据属地原则应该就这个所得在本国缴纳所得税。

由于境内没有实体也没法核算成本,就只能以类似核定征收的方式确定一个明显低于正常所得税的税率对全部收入征税。

印度特许权使用费和专业费用在不享受税收协定的情况下是10%,中印双方于2018年11月26日进行修订的《中华人民共和国政府和印度共和国政府关于对所得避免双重征税和防止偷漏税的协定及协定书》显示,双方没有协定优惠税率。

简单描述二者的关系就是支付的特许权使用费预提所得税越多,缴纳的企业所得税就越少。因为特许权使用费是企业的一项成本,而收入-成本=利润,成本越高利润越少。由于预提所得税税率远低于企业所得税税率,所以通过特许权使用费、利息之类成本项目支付预提所得税从而减少企业所得税的方法,一直是各国反避税的重点防范方向。

年初第一条报道的意思是小米印度向美国高通公司和小米移动软件公司汇付特许权使用费和许可费,小米在印度的组装公司并不使用这些技术,应该是在进口的某些零部件生产环节使用了技术,支付特许权使用费并未体现在进口环节其产品的价值上。考虑到印度手机零部件的关税以前是零,在2021年初才微幅调升至2.5%,似乎没必要在进口价格上进行避税操作。

那么这个操作就更像是在对前一生产环节避税,只不过是在印度将这个利润实现而已。单看这条报道的说辞,感觉印度政府很有国际主义精神,本来一分钱税也不在我这缴纳,现在小米的操作要使相关企业缴纳10%的预提所得税,但是我不要这个税,就是要维护国际税收正义。

近日第二条报道的意思是,小米印度的功能定位是贸易和分销商,这些特许权和它没有关系,它也没有获得过服务,这些钱不应该付。

如果说第一份报道还感觉印度有些得了便宜卖乖的嫌疑,第二份报道可能就是图穷匕见要收税了。假如两次报道是一件事的话,那么印度政府的做法可能是发现小米公司有一个避税行为后,想尽量让这个税在其本国缴纳。

当然,这一切都是印度政府单方面的说辞,小米公司的态度是:“支付使用费的特许权都是在印度使用的,我们觉得自己没有问题但是会积极配合印度。”

其次来说一下特许权使用费。

特许权使用费本质上就是无形资产的租金,而整个无形资产的价值计量都是世界性难题。用成本法的话只对有成果的计量,那大量无转化成果的基础性研究怎么办?用收入法的话都是关联交易,怎么确定收入的公允性?

特别是现在的跨国企业都是通过专利墙将相关途径全部申请专利,封死别人的道路,这些专利技术到底值多少钱更是一团乱麻了。

甚至很多时候同一行业的企业也会由于经营理念或者技术路线的不同,其特许权都无法进行比较,例如一般认为百事可乐和可口可乐因为投资策略等各种问题,并不能完全视为可比企业。

为此,OECD的《跨国企业与税务机关转让定价指南》在第六章《关于无形资产的特别考量》中进行了详细论述。具体又将无形资产主要按照交易性无形资产和营销性无形资产进行区分:

交易性无形资产主要由开发者受益、使用者付费,例如专利技术;

营销性无形资产主要是类似于商标、公司名称之类,则要考虑本地团队对无形资产价值的开发与提升。例如国外的地摊货在我国按照轻奢品卖,获取高额利润就应该付较少的品牌特许权使用费,因为本地团队开发并提升了该品牌的价值。

总之,特许权使用费是否合理即使对专业机构也是个判定非常困难的事情,目前在没有看到技术细节的情况下根本无法定论到底孰是孰非。

再次说一下印度的反避税。

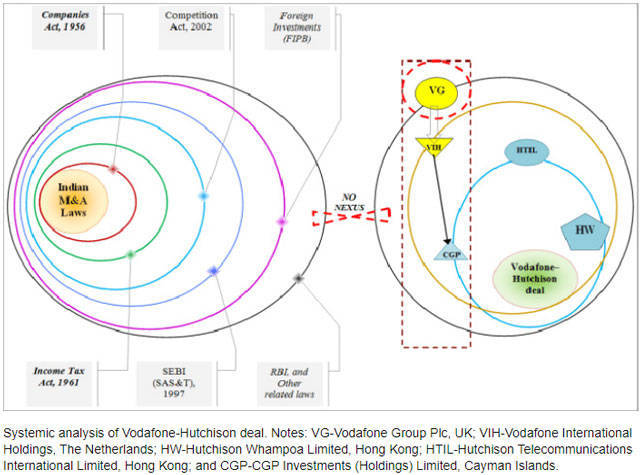

印度的反避税这些年在全球也是威名赫赫,微软、诺基亚、IBM等巨头都被其追缴过巨额税款。特别是沃达丰案更是在全球闹得沸沸扬扬,多次反复上诉,在最高法院都没有打住,直至宪法法院,历时十五年最终以印度税务局败诉而告终。

但是说句公道话,印度首创的间接股权转让是和美国创立的受控外国企业(CFC)一个级别的全球最顶尖的反避税技术,我国也早在2009年698号文就引入了该理念。

印度税务局败诉是因为全球首例之前没有发现这种玩法,所以没有相关立法依据进行追缴。和记黄埔通过把大量持股不足申报比例的关联企业批量卖给沃达丰,以达到企业整体转让的目的。这些行为产生的利润当然应该纳税,税务局是在没有先例的情况下“程序违法”,并非其“实体违法”。

沃达丰案件分析,图片来源:researchgate

但是能发现以前没人发觉的避税方法并处理全球首例该类案件,本身也是一种高水平的体现。

当然作为全球最大资本输入国,我国的反避税也一样对跨国资本不手下留情,只不过是宣传策略问题并不被公众得知而已。

最后说一下小米可选的应对措施——相互协商程序。

小米公司除了在印度积极配合应对外,也可以依据《国家税务总局关于发布的公告》国家税务总局公告2017年第6号第四十七条【注】,申请国内税务机关与印度当局开展相互协商程序的谈判来维护其税收利益。

但是相互协商程序的前提是要签订多边预约定价安排,或者一方的调整引起另一方相应调整。

由于已经开始调整调查,那么肯定是没有就该特许权签订多边预约定价安排,所以能否进行相互协商程序的关键是印度的调整是否会引起我国的相应调整。

例如,印度认为该特许权使用费支付不合理,不得税前扣除,但是我国收到特许权使用费的企业已就该收入申报了国内的企业所得税,那么为了防止双重征收,双方税务局会通过会议的形式进行谈判,沟通其特许权使用费合理的比例金额。

所以能否申请我国税务机关发起相互协商程序的核心问题,是小米收的这些特许权使用费是否回归到国内增加了其国内税收。现在大量海外上市企业通过VIE(“可变利益实体”或称“协议控制”)的复杂股权结构来规避国内的监管,但是如果其海外投资实体被其所在国调查而相关受益并没有流回国内的话,那么很可能也无法受到国内机构对其的保护。

总之,企业“走出去”对外投资的时候,其股权构架不要仅仅考虑眼前的利益,大量通过避税地来节约税款,也更多地要考虑如果在被投资国受到不公平待遇,其构架和利润模式是否能够获得母国在国际法框架下的保护,不要为了蝇头小利而失去强大的保护伞。

出来混迟早都要还的。

注:国家税务总局公告2017年第6号第四十七条 根据我国对外签署的税收协定的有关规定,国家税务总局可以依据企业申请或者税收协定缔约对方税务主管当局请求启动相互协商程序,与税收协定缔约对方税务主管当局开展协商谈判,避免或者消除由特别纳税调整事项引起的国际重复征税。

相互协商内容包括:

(一)双边或者多边预约定价安排的谈签;

(二)税收协定缔约一方实施特别纳税调查调整引起另一方相应调整的协商谈判。