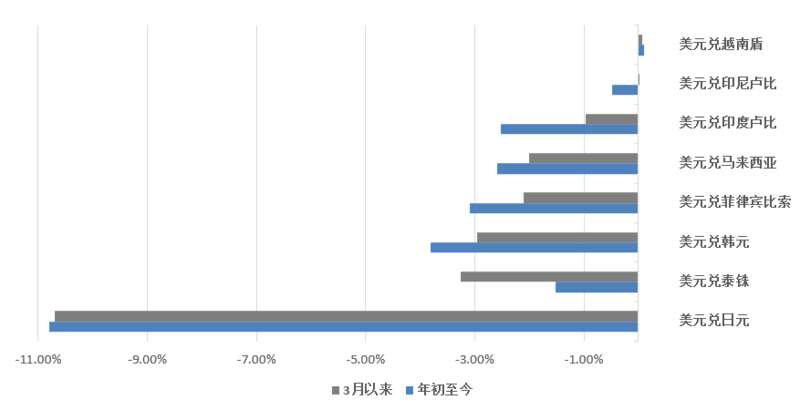

在日元大幅贬值的背景下,亚洲其他国家货币也在近期有走弱迹象,3月以来,韩元、印度卢比、泰铢、马来西亚林吉特出现了不同程度的贬值;

东南亚经济体在出口商品结构有重合或处于同一产业链的上下游,导致各国之间存在竞争。日元的贬值存在向其他国家传导的可能性,2012年安倍上任之后就曾出现过;

一方面要盯着日元汇率,另一边还要考虑能源和食品价格上涨带来的通胀压力,日元贬值可能会加大其他国家货币政策的调控难度。

01日元贬值带弱队友

自日本央行提出以0.25%的固定利率无限量购买日本国债以来,日元就绷不住了,日元兑美元从3月初的115一路突破129,创20年新低,年初至今日元的贬值幅度达到11%,为G10国家中表现最差的货币,甚至还跑输了不少新兴市场货币。

见闻君此前的多篇文章中已分析过,经济基本面弱于其他发达经济体、货币政策分化以及能源和食品价格上涨背景下贸易逆差的持续扩大,是日元持续贬值的几大推手。

目前日本央行对日元的一路贬值基本呈现放任的态度,日本央行行长黑田东彦表示,日元疲软对日本经济整体来说还是积极的。

一直以来日元贬值被认为是日本出口的有力提振,但这对于亚洲其他制造业国家而言意味着更强的竞争,与日本出口结构类似的国家很难对本国货币兑日元的升值“坐视不理”。

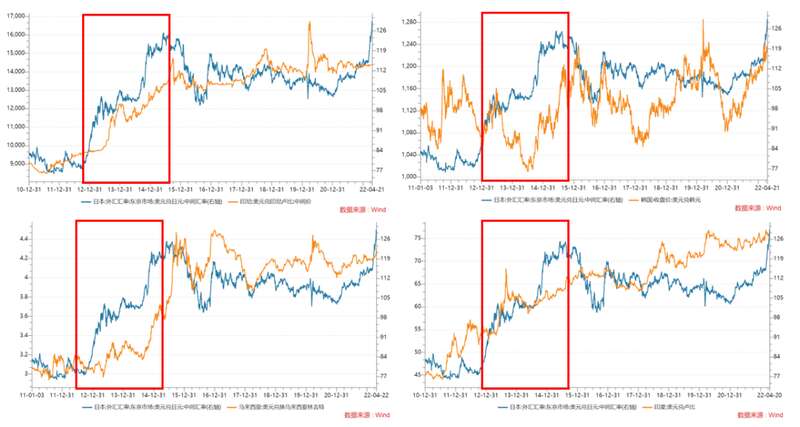

外汇市场上,日元持续贬值带来的蝴蝶效应已经开始显现。3月以来,韩元贬值3%、印度卢比贬值1%、泰铢贬值3.3%、马来西亚林吉特贬值2%、菲律宾比索贬值2.1%、印尼卢比和越南盾波动较小。

图:年初以来东南亚货币走弱

数据来源:wind

02东南亚国家贸易结构相似

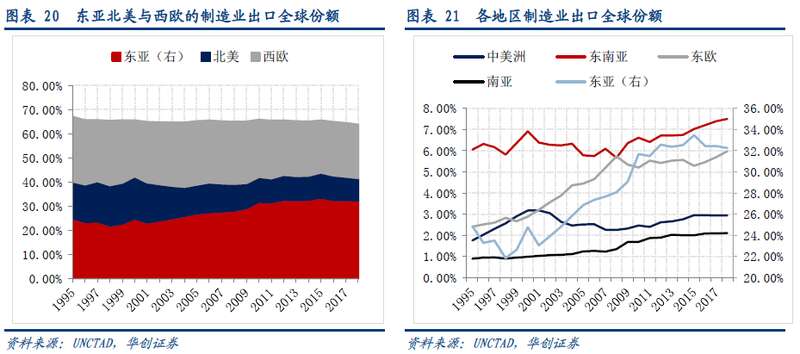

在经历了全球四次制造业产业转移后,东亚地区先后承接了钢铁、化工、纺织等传统加工密集型行业的转移,后又扩展至包括汽车、机械、电子等资本密集型和技术密集型产业,发展了东亚经济的“雁阵模式”。

这也使得东亚很多国家和日本实质上采取的是同一种发展模式,即首先发展加工制造业,依靠相对低廉的劳动力和汇率赢得海外市场。自1995年以来的制造业产品全球出口份额看,最显著的变化便是东亚份额和北美份额的此消彼长。

但另一方面也导致东南亚经济体在出口商品结构有重合或处于同一产业链的上下游,并且随着各国的产业优化升级,贸易结构正在由分工化的互补转变为相互竞争。

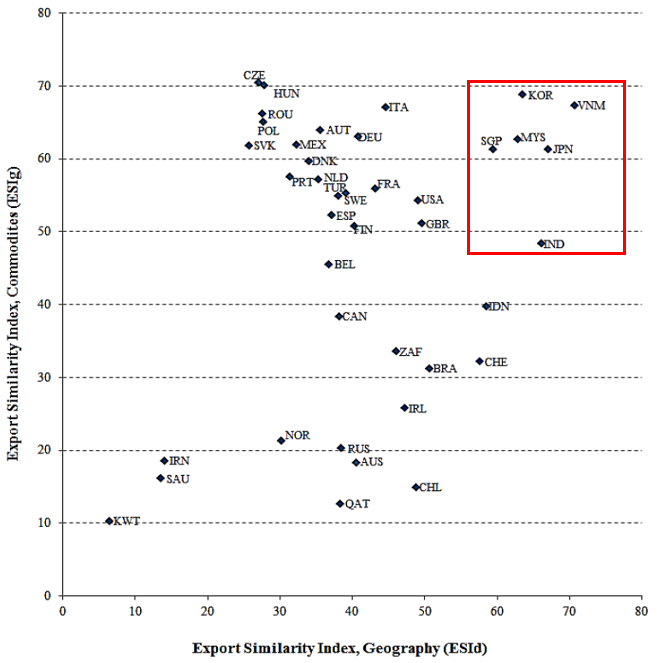

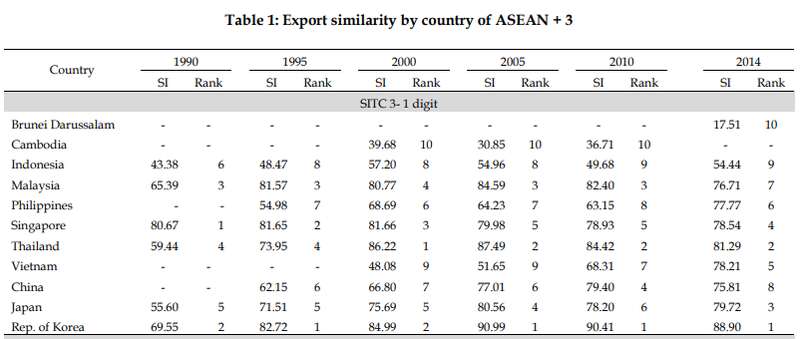

以出口相似度指数(ESI)来衡量,韩国、日本、马来西亚、越南、印度等国家在出口商品结构上相似。分国家来看,在过去二十年间,印尼、菲律宾、泰国、越南与其他东盟国家的出口相似度稳步抬升,反映了其深入全球产业链的过程。

而马来西亚、日本和韩国的出口相似度则一直保持在较高的水平,新加坡与东盟国家的出口相似度小幅回落。

图:2018年主要贸易国在地理位置和出口商品结构上的相似度

数据来源:Similarity in trade structure: An evidence from ASEAN+3

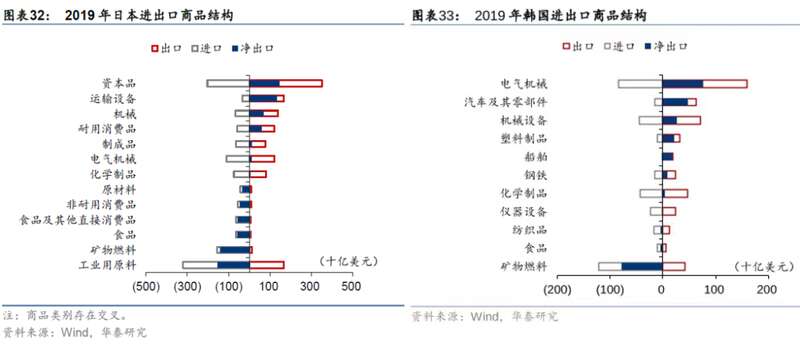

具体从产品来看,以日韩为例,两国的主要出口产品都集中在半导体、运输设备、石化制品、机械设备等中高端工业制成品。

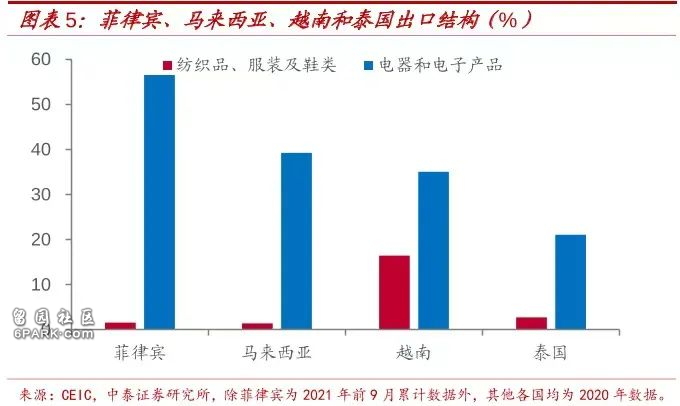

菲律宾、马来西亚和越南的电器和电子产品出口比重分别达到56%、39%和35%,另外在纺织品、服装及鞋类出口上,印尼和越南的比重也接近20%。

一方面相似的出口结构就意味着竞争,同样的芯片,由于日元贬值使得日本出口的产品比韩国的更便宜,买家自然就会“用脚投票”,给竞争性产品的出口带来巨大压力,从而倒逼“竞品”贬值。

另一方面,处于同一产业链上下游的国家,即便不存在直接的竞争关系,汇率波动带来的进出口价格波动也会影响其最终产品竞争优势。从上游进口的商品便宜了,中游加工国就会有竞争性降价的动力以期提振自身出口,那么上游国家的货币贬值也会向下游国家传导。

032012年的历史重演?

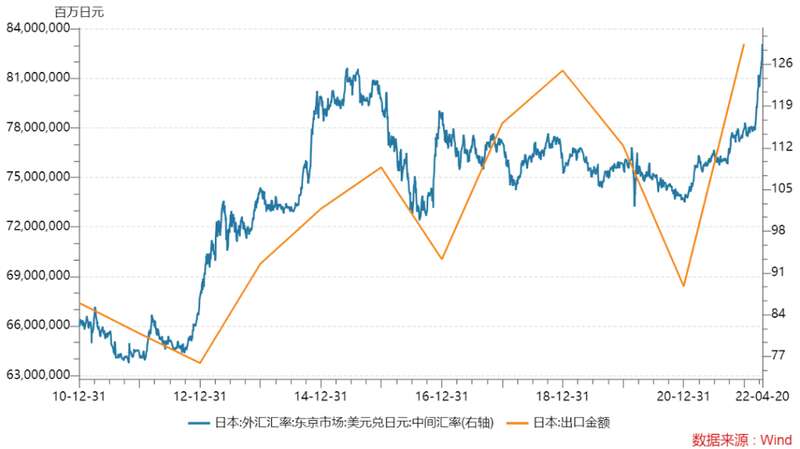

2012年安倍第二次上任的任期内,推行“安倍经济学”通过货币宽松政策推动日元贬值以促进其出口增长。安倍上任后的第一年,日元一路下滑,对美元贬值幅度达27%,同期以日元计价的日本出口总额增长9.5%。

日元的大幅贬值使得周边国家本币升值压力陡增,一方面如上文所述,日元的贬值会对拥有相似贸易结构国家的本土制造业和出口行业产生负面冲击;另一方面从资本市场角度出发,大量热钱的转移也会影响周边国家的资产价格以及汇率。

出于保护本国经济和金融市场稳定的考量,周边国家出现了一轮竞争性贬值。

自2012年底安倍上任到2014年底再度连任日本首相这段时间内,日元兑美元贬值幅度达35%,同期韩元、印度卢比、印尼卢比及马来西亚林吉特也相应走弱,兑美元的贬值幅度分别为5.4%、17.5%、22.8%、14%。

尽管其中美元升值的作用不容忽视,彼时美元升值约12%,因而盯着美元的亚洲货币都在贬值,但日本或多或少也在其中起了一个不好的“带头效应”,这一次日元贬值也有可能会向其他国家传导,特别是和日本构成直接竞争的国家。

图:安倍任期内,韩元、印尼卢比、印度卢比、马来西亚林吉特跟随日元贬值

04 调整有掣肘

一方面要盯着日元汇率,另一边还要考虑通胀的压力,日元的贬值可能会加大其他国家货币政策的调控难度。

同日本一样,尽管出口是韩国、印度等亚洲国家经济的主要驱动,但进口端又高度依赖海外,包括食品、能源、工业原料和其他直接消费品都需要进口,在大宗商品价格持续上涨的背景下,上述国家也都面临着输入性通胀的压力。

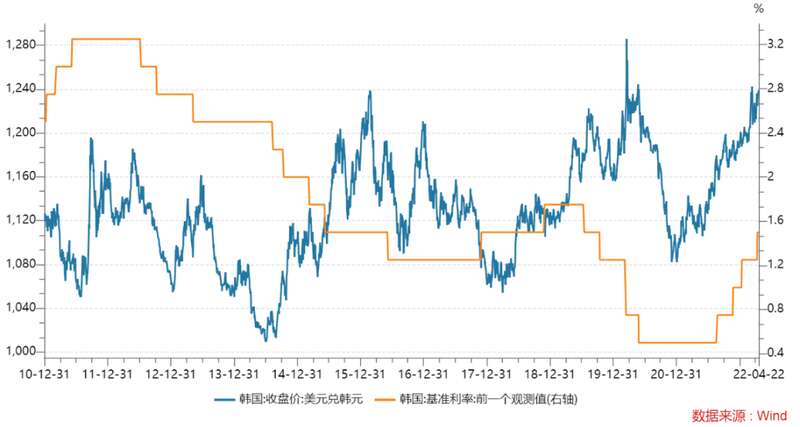

4月,韩国央行货币政策委员会等不及新央行行长的正式任命,便将基准利率上调25个基点至1.5%,为2019年8月以来的最高水平,延续其紧缩政策,韩国央行也走在了亚洲经济体的加息前列。

日本央行坚持宽松的货币政策,日元的贬值顺理成章,然而对于其他和日本构成竞争的国家而言,既要避免因日元贬值导致的出口受损,又要关注高企的通胀,能够腾挪的空间实际上是受到限制的。

另外,正如日本钢铁行业和其他制造商抱怨的那样,虽然出口行业在过去的日元贬值期间都曾受益,但当前能源和材料成本大幅上涨意味着这一次的情况可能不用与以往,日元大跌更是加剧了商品价格上涨的负面影响,过快贬值带来的风险不容忽视。