美国石油协会( API )公布数据显示,截至3月18日当周,原油库存减少428万桶,汽油库存减少62.6万桶,精炼油库存减少82.6万桶,库欣原油库存增加64.6万桶。

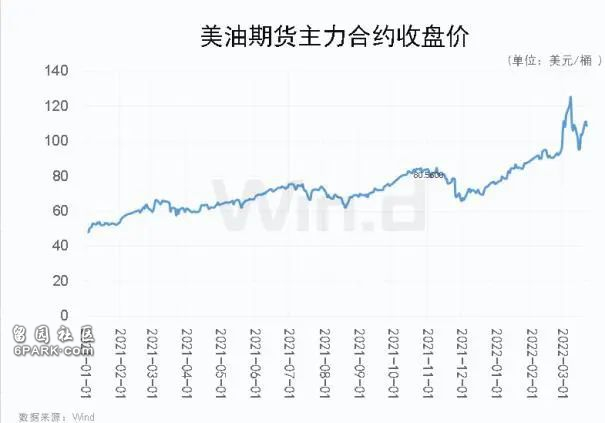

受到市场对供应忧虑的支撑,国际油价止跌回升, 布伦特原油 重返110美元/桶上方,面对油价的节节攀升,美银向专业客户发布了一份题为“库欣缓冲库存所剩无几”的必读报告,美银警告, 原油 历史性大逼空将至!

欧盟或不会对俄实施石油禁运 //

欧盟外交政策负责人Josep Borrell表示,预计各国领导人本周晚些时候在布鲁塞尔开会时将讨论对俄罗斯的进一步制裁,但可能不会批准。Again LLC合伙人John Kilduff说:“很明显,德国经济将因此停滞不前,所以欧盟正在放弃禁运俄罗斯石油。”

托克集团首席执行官Jeremy Weir周二在《金融时报》大宗商品全球峰会上称,作为欧洲最主要的外部柴油供应国,自从入侵乌克兰以来,俄罗斯的原油和石油产品出口下降了每天大约200万-250万桶。这严重影响了欧洲的成品油供应,柴油市场极其紧张,并且会变得更吃紧,甚至可能会导致库存枯竭。根据咨询机构Energy Aspects Ltd. ,本月欧洲的柴油库存预计会降至2018年以来的最低水平,3月约有50万吨的俄罗斯柴油出口面临风险,会导致“现货供应比以往任何时候都更紧张”。

沙特阿美拟扩大产能满足全球需求 //

据英国《卫报》报道,沙特阿美3月20日发布财务报告称,由于新冠疫情后原油需求反弹、国际油价上涨、炼油和化学品利润率提高,2021财年公司利润增长124%,高达1100亿美元。

近几个月以来,国际油价持续攀升。俄乌冲突升级后, 布伦特原油 更是在3月初飙升至每桶139美元,创近14年来新高。《卫报》称,沙特阿美预计全球原油需求将继续攀升,并表示公司2022年资本支出将增至400亿~500亿美元。

分析师预测,随着原油价格上涨、产量提升,沙特阿美2022年利润将达1400亿美元。此外,公司希望到2027年将其最大持续产能自每天1200万桶提升至每天1300万桶,到2030年将天然气产量提高50%以上。

纳瑟尔称,石油消费量上升、库存处于低位以及备用产能下降意味着市场处在供需紧平衡状态,即使在俄罗斯可能从市场撤出250万桶石油供给之前就是如此,因此需要大量投资来阻止每年多达7%的全球石油供应下降。

他认为,由于各种宏观经济和地缘政治因素,石油需求的前景仍具有一定不确定性。纳瑟尔说:“我们认识到,能源安全对全世界数十亿人来说至关重要,这就是为什么我们要继续提高原油产能,并执行天然气扩张计划。”

当被问及沙特阿美是否会提高原油产量以填补俄受制裁而造成的市场空白时,纳瑟尔表示,公司将根据沙特能源部的指导方针进行生产。

主要产油国对是否增产态度复杂 //

俄乌局势降温未果,全球能源供应紧张,价格飙升。西方正在试图减少对俄罗斯石油和天然气的依赖,因此多国政府近期频频要求欧佩克中拥有剩余产能的沙特、阿联酋提高石油产量。此前,两国并未对相关要求作出积极回应。

《华尔街日报》3月8日曾援引美国和中东官员的消息称,美国总统拜登曾试图与沙特、阿联酋领导人通话,但没有成功。这些官员透露,沙特王储穆罕默德·本·萨勒曼和阿联酋阿布扎比王储穆罕默德·本·扎耶德最近几周都回绝了美国提出的通话请求,两国官员最近几周对美国在海湾地区政策的批评也变得更加直言不讳。

白宫新闻秘书普萨基以消息“不准确”为由对拒接电话一事予以否认。而阿联酋的后续表态也相对暧昧。阿联酋驻美大使尤素福·奥泰巴(Yousef Al-Otaiba)3月9日表示阿联酋愿意增产,并鼓励其他欧佩克成员国增产。但能源部长苏海勒·马兹鲁伊(Suhail Al-Mazrouei)随后强调,阿联酋仍致力于履行欧佩克+协议及其现有的月度产量调整机制。

英国首相约翰逊3月16日闪电访问了阿联酋和沙特,不过他没有得到这两个“关键国际伙伴”提高石油产量的公开承诺。英国广播公司( BBC )报道称,沙特完全拥有通过增加供应来帮助降低市场价格的能力,这就意味着,西方国家如今需要和沙特政府保持良好关系。

根据欧佩克官网消息,3月2日举行的欧佩克+会议决定4月维持原定增产计划,不额外增产。在沙特阿美3月20日宣布增产前,同为欧佩克成员的伊朗已于19日表示拟提高原油和凝析油产能及出口量。

美银警告:原油历史性大逼空将至! //

美国银行 大宗商品团队周一向专业客户发布了一份题为“库欣缓冲库存所剩无几”的必读报告。报告指出,WTI原油日历价差最近飙升至十年高位(1个月期和3个月期合约的价差为11.70美元),虽然现已有所稳定,但仍然处于高位,这不利于鼓励交易商储存石油。

因此,库欣枢纽的库存年初至今已消耗约1300万桶,上周跌到2400万桶,是页岩时代的最低季节性水平。现在,存储水平可能接近运营最低水平,俗称“罐底”。

根据 美国银行 的说法,鉴于目前的现货溢价水平,这些库存中的很大一部分可能用于混合操作和作为管道流动的备用。因此,它们可能无法用于进行WTI合约交割。

更糟糕的是,随着库存接近运营最低水平,几乎每一个价格信号都在阻止原油流向库欣,这可能会限制再供应。值得一提的是,米德兰WTI原油较库欣的溢价已达1.50美元/桶,限制了向库欣的北向流动。同时,巴肯原油较WTI价差达5美元/桶,表明巴肯原油(Bakken)更有可能绕过库欣直接流入墨西哥湾地区市场。库欣和WTI之间以及巴肯和奈厄布拉勒(Niobrara)之间的价差也会降低炼油商混合WTI原油的意愿。

美国银行 认为,“随着WTI合约每月到期,出现空头挤压的风险增加”,同时,WTI原油相对于其他北美等级原油走强以鼓励更多原油流向库欣枢纽的风险也会增加。

简而言之,在2020年4月的历史性负油价事件中,由于强制平仓,油价首次跌至负价,而在接下来的几周内,我们可能会看到相反的情况:随着空头争相买入,却无法以任何价格获得原油用于交割,历史性熔断一幕有可能发生。