在伦镍上演“史诗级逼空”行情后,伦敦金属交易所(LME)不得不宣布暂停交易,此举被认为是LME几十年来遭遇的最大危机。

周二,伦镍延续周一的疯狂涨势,日内暴涨超110%突破10万美元每吨,两日累计涨幅达250%。

正在市场“目瞪口呆”之际,LME紧急宣布,暂停镍交易,且预计在3月11日,也就是本周五前,不会重启镍交易。

此外,LME还决定取消所有在英国时间2022年3月8日凌晨00:00或之后在场外交易和LME select屏幕交易系统执行的镍交易,并将推迟原定于2022年3月9日交割的所有现货镍合约的交割。

也就是说,3月8日当天的交易完全作废。据LME,在交易恢复当天,涨跌幅以3月7日收盘价为基准。此外,即使重新启动后,交易开始时只会在欧洲时间段进行,并且有10%的每日价格波动限制。

01

LME为什么这么做?

LME采取行动之际,镍市场正陷入史无前例的轧空局面。

据路透援引Kingdom Futures分析师Malcolm Freeman称,伦镍价格飞升原因是两家主要交易方对峙,“有一个非常大的空头和一个非常大的空头一直在较量,而且因为他们,这也伤害了很多其他的空头。”

LME的数据显示,一家实体控制着LME镍50%至80%的库存。

Freeman拒绝透露这两家公司的名字。不过,据中国证券报,此前已有市场消息称,由于俄镍被踢出交易所无法交割,青山控股开的20万吨镍空单可能交不出现货,瑞士嘉能可或利用LME镍交易逼仓青山,进而索要其在印尼镍矿的60%股权,青山控股浮亏将超80亿美元。

据国际金融报,一名青山控股工作人员昨日回应称,他对于逼空传言并不知情。另据每经网报道,瑞士嘉能可相关人员回复表示,“上述这种说法完全是胡说八道(total nonsense)。”

目前逼空背后的故事依然扑所迷离,但LME已不得不出手阻止这场混乱升级。

LME表示,它在研究一种机制,通过在自愿的基础上“扣除”(netting out)大量多头和空头头寸持有人,在重启之前减少市场中的空头头寸。LME称,将积极规划镍市场的重新开放,并将尽快向市场公布相关机制。

LME上一次暂停其中一项合约的交易是在1985年的“锡危机”期间,当时,由于国际锡理事会(International Tin Council)崩溃,LME暂停了4年的锡交易:

上世纪80年代,随着铝合金和塑料开始大量应用于包装工业,锡的消费量逐年减少。国际锡协依旧采用操纵手段,通过在伦敦金属交易所大量买入,人为地维持高价。这时,国际一些大炒家——欧美基金开始大量抛空伦敦金属交易所的锡。从80年代初到1985年10月,基金和国际锡理事会经过多番激烈的争夺,互有胜负。期间,基金把价格从25000美元/吨打压至20000美元/吨左右,国际锡理事会又从20000美元拉升至23000美元。随后基金再次从23000美元打压至18000美元左右。随后双方在20000美元上下展开了激烈的争夺。1985年10月,国际锡理事会成员国终于溃败,其大量多头随着价格的直线下落而崩盘。但是,由于他们宣布政府行为不可抗力而拒绝履约,导致各代理经纪公司损失惨重,损失金额高达数十亿美元,伦敦金属交易所也被迫关闭锡交易

当时,LME通过实施所谓的“ring-out”过程,解决了最大市场参与者的实际违约问题。在交易暂停期间,LME上报价较高的未平仓合约最终以较低价格成交。

据路透援引一些业内人士称,此次伦镍或需要类似的解决方案,以避免市场重新开市时再次出现疯狂反弹,例如,多头和空头头寸的主要持有者同意以固定价格平仓。

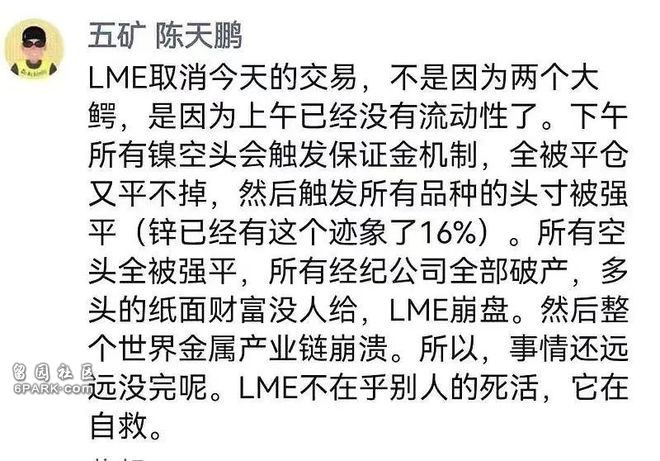

也有一些分析指出,LME是在自救。

02

对LME意味着什么?

有媒体认为,此次事件是LME这个有着145年历史的交易所数十年来遭遇的最大危机。

成立于1876年, LME是世界上最大的有色金属交易所,交易所的价格和库存对世界范围的有色金属生产和销售有着重要的影响。2012年,LME被港交所收购,成为其间接全资附属公司。

但这次LME暂停镍交易的举措引发众多争议,尤其是对于其先允许周二开盘,然后再取消已完成交易的决定。

Hythe Bay Metals Ltd董事Michael Marlowe在彭博采访中评论道:“混乱、可耻、灾难性、毁灭性,随便你怎么说都行。今天对所有热爱LME的人以及所有利用LME开展日常业务的人来说,都是一个毁灭性的打击。”

伦敦证交所领先的电子做市商XTX Markets的创始人Alex Gerko在社交媒体上表示,你不能做LME做的事,这是“市场的终结”。

从1985年“锡危机”的惨痛教训来看,当时那场危机改变了市场的形态,许多历史悠久的经纪商因亏损而被迫退出业务。而且根据LME的说法,当时危机带来的压力缩短了许多人的寿命。

因此也有人对LME这次的决定表示赞同。Kingdom Futures的Freeman对彭博表示,暂停镍交易是“正确的做法”,他称:“LME需要把他们锁在一个房间里,告诉他们在达成协议之前不要出来,就是这么简单。”

此次LME被迫站在聚光灯下,LME旗下的清算所也开始高调步入大众视野。

03

LME旗下的清算所面临压力

1)什么是清算所?

清算所是金融市场的重要组成部分,它保证了期货交易能在期货交易所内顺利进行,因此成为期货市场运行机制的核心。

一旦期货交易达成,买卖双方分别与清算所产生交易,清算所也为可能出现的违约行为承担风险。

世界上最大的清算所包括伦敦证券交易所集团旗下的伦敦清算所集团(LCH)和芝商所清算所(CME Clear)等,它们每年处理数万亿美元的股票、债券、衍生品和金属交易。

其中伦敦金属交易清算所(LME Clear)就是LME旗下的清算所。

自全球金融危机以来,为了提高交易的透明度,监管机构要求清算所来管理更多的金融交易,所以清算所的规模也因此壮大。

监管机构还对清算所的保证金制度进行监督,以确定保证金维持在合理范围,防止清算所为了吸引业务而将其固定在太低的水平。

这也表明对于清算所而言,保证金制度至关重要。就像他们在隔夜发布的公告中强调的那样—“清算所全部会员符合全面的保证金要求”,足可见其重要地位。

清算所要求经纪人每天存入现金或“保证金”,以弥补客户头寸的潜在损失。如果市场压力较大,清算所会要求他们提供更多保证金。

比如LME就在上周五表示将把伦镍合约的保证金要求提高12.5%至每吨2250美元。

然而,如果客户面对过大压力,他们可能难以在短时间内筹集足够的现金或抵押品来满足追加保证金的要求。

所以这个时候,压力就给到了清算所。

2)清算所会破产吗?

虽然批评者指出,现在清算所已经像银行一样变得“大而不能倒”,但是事实上清算所“可以倒”,只是非常罕见,因为前提是有几道安全网需要被“烧毁”。

纳斯达克清算所(Nasdaq Clearing)去年因挪威电力交易商Einar Aas在2018年的违约行为被罚款3600万英镑。

由于交易商手头的保证金太少,所以剩余的损失是通过纳斯达克清算所的自有资本和清算所的违约基金来填上的,这就表明清算所的运营是存在缺陷的。

但在全球金融危机期间,当LCH解除了雷曼兄弟9万亿美元的利率掉期投资组合时,它仅使用了手头约三分之一的保证金,这意味着LCH及其成员都没有因平仓雷曼而蒙受损失。

据路透社报道称,此前监管机构曾对全球五大清算所进行过压力测试,当时的结果表明它们手头有足够的资金来应对波动性大幅增长的情况。