Car photo created by senivpetro

彭博社的Gary Shilling和Mark Gongloff分别撰文表示,房地产繁荣已经到顶,即将出现转机。美联储加息将导致房贷压力变大,疫情结束使得新房的建造速度加快,供应链导致的原材料成本上升也会逐步得到解决,这三个因素决定了美国的房产价格不会再大幅上涨,甚至还会小幅回落。但即便如此,千禧一代买得起房的可能性还是很小。

随着需求的减弱和供应的增加,住房市场正面临巨大的痛苦。

低利率一直是楼市的福音,它使得抵押贷款更容易负担,消费者还可以对现有房产进行再融资,其中许多人利用他们的房屋资产获得了额外的现金。在2021年第三季度,用于再融资的贷款总额为5120亿美元,而用于购买的贷款仅为4420亿美元。

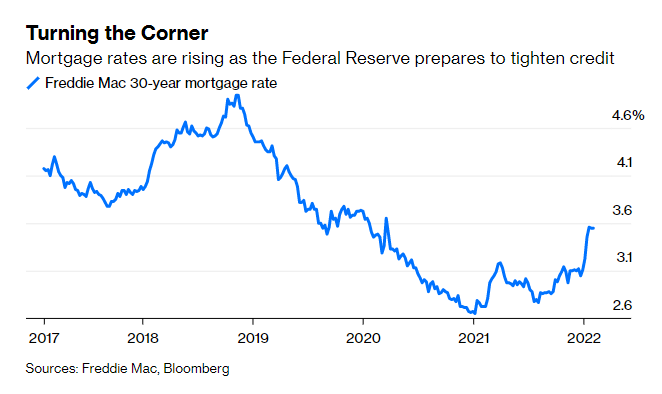

但美联储正在收紧货币政策,30年期固定利率抵押贷款的利率,已经从2021年2月的2.82%上升到最近的3.84%。此外,这些抵押贷款利率与10年期美国国债收益率之间的利差已经从5月份的1.4个百分点上升到1.9个百分点,这表明抵押贷款利率的升幅将依然快于国债收益率的上升。

此外,美联储是抵押贷款相关证券的大买家,在上个周期购买了约2.7万亿美元,占未偿还金额的23%。由于它将在3月份结束购买,然后很可能开始出售它所持有的东西,则对抵押贷款市场的负面影响将比过去美联储的紧缩政策大得多。

难怪房利美本周发布的一项调查显示,认为现在是买房好时机的美国人比例在1月份下降到25%的历史最低点。美联储引发经济衰退的概率很高,这是对独立屋销售的一个主要负面因素。

随着利率上升,贷款压力也在变大,数据源:彭博(下同)

央行在收紧信贷时并不打算触动商业衰退,但自20世纪50年代初以来,在央行提高利率的12次行动中,有11次触发了衰退。唯一的一次软着陆是在20世纪90年代初。

这一次,停止购买国债和抵押贷款支持证券、并减少资产负债表的措施,只会提高经济衰退的可能性。如果美联储在市场上倾销抵押贷款相关证券,增加的供应将减少银行和其他机构买家对新发行证券的需求,从而进一步提高借款成本。

同时,根据Redfin的数据,去年12月的时候,月租金较上年同期上涨了14%以上。这虽然使买房权更有吸引力,但也减少了可用于首付的资金,因为需要支付金额更大的首付,还要跟大量的全现金买家竞争。

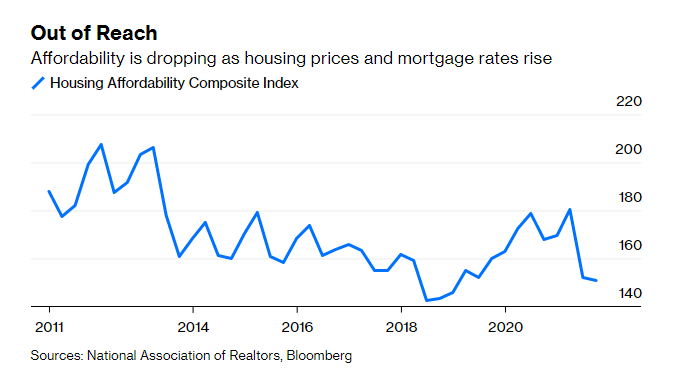

随着房价的上涨和房贷的压力变大,房子的可负担性越来越低

根据Redfin的数据,上个月,独立屋的中位价比一年前跃升了14%,达到35.7万美元。价格中位数的房子从2019年第一季度占家庭收入中位数的4.2倍,跃升至2021年第四季度中位数的5.6倍,超过了此前2005年第四季度次贷泡沫盛行时的5倍最高纪录。全美房地产经纪人协会的住房负担能力指数,从2021年第一季度的180下降到第三季度的151。

作为回应,密歇根大学的房屋购买条件指数从2020年1月的143暴跌至去年11月的63。抵押贷款银行家协会的抵押贷款申请指数从2021年1月的348下降到12月的227。

新房销售从10月的64.9万套跃升至12月的81.1万套,未来几个月无疑将出现下降。二手房市场也是如此,从8月份的588万上升到12月份的618万。

此外,由疫情引发的从小型、昂贵的城市公寓转移到郊区和农村等更宽敞的独立屋的迁徙事件似乎已经达到了顶峰。随着经济的重新开放,家庭办公室和家庭教室的需求不再增长,许多人,特别是千禧一代,正在返回大城市的公寓。

随着对独立屋的需求开始减弱,供应量也开始回升。

在2008年的金融危机中摧毁了许多房屋建筑商,幸存下来的人都非常谨慎。但随着时间的推移,他们的信心已经跃升。2009年的信心指数为9,处于历史最低点,在2019年12月(即疫情前)攀升到了76,今年1月进一步上升到了83,远远高于金融危机前的最高点(即2005年6月的72)。

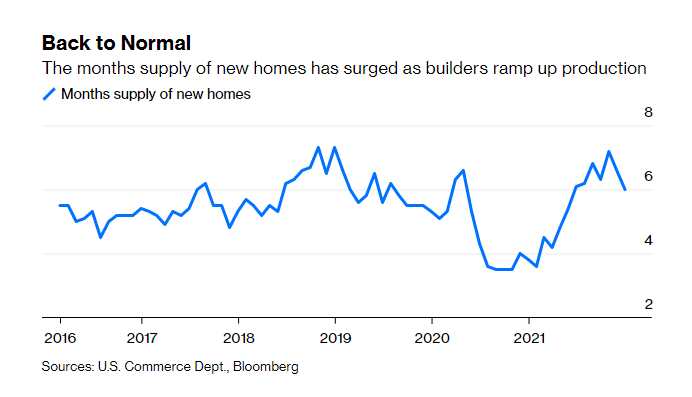

正在建造的新房数量超过了竣工量,并且达到了1984年以来的最大差额。这将增加未出售新房的库存。它们已经从2020年10月的3.5个月的供应量上升到12月的6个月的量。从木材到铜等一切原材料的成本上升,会使房屋变得更加昂贵,更难出售。全国房地产经纪人协会12月份的即将达成交易房屋(pending)比去年同期下降7%。

随着开发商从疫情中复苏,新房的库存逐渐回升

独栋房屋价格的下降将减少通胀,但这更多的是技术性的,而非功能性的。

几十年前,商务部通过使用已售房屋的价格来计算住房成本。这是有误导的,因为2021年的房屋销售量为690万套,仅占1.42亿套独栋住房存量的5%。因此,统计人员改用业主等值租金(OER)来计算,目前它占总消费价格指数的23.5%。

这个数字也值得怀疑,因为它是基于相对较少的独栋出租。此外,它还假设房主租用自己所有的房子,以此充作OER。但谁会在计算他们的生活成本时考虑这个概念呢?无论在什么情况下,从总的CPI(消费者价格指数)中将它剔除后,12月的CPI同比增长仅仅从7.1%减少到了6.2%而已。

如果独栋别墅的价格像我预期的那样整体下降,OER通胀将下降,CPI的总涨幅也将下降。我不认为独栋的价格会像次级抵押贷款崩溃期间那样出现巨大的暴跌,但下降15%到20%是有可能的。这对许多依靠住房和股票升值来支持其支出的人来说将是一个巨大的冲击。

股票投资者已经预见到了住房的疲软。SPDR标准普尔住宅建筑商ETF从12月的顶部下跌了约16%。像往常一样,华尔街多头正试图让这些股票看起来很便宜。他们强调价格与未来12个月的预测收益之间的关系,这样计算出来的结果几乎总是低于用过去12个月的数据预测收益的结果。但这是一种重复计算,并且依赖于长期以来的乐观估计。

Photo by HiveBoxx on Unsplash

既然房地产的繁荣可能即将破灭,这是不是意味着,千禧一代更有机会拥有自己的房产了呢?

千禧一代是美国经济上最受诅咒的一代。现在,他们已经奔四甚至奔五了,正如我们最近写的那样,千禧一代真的是命运多舛,房市泡沫破裂、911事件、两场长期战争(伊拉克和阿富汗战争)、金融危机及其失业、还有疫情,经历了多年苦难后,终于踏入了买房的门槛。

然而,住房市场可能会再次给他们带来麻烦。

买房会不会是破产的又一次陷阱呢?因为利率正在上升,住房负担能力正在接近谷底。

一线曙光是房屋建筑商开始增加供应。事实证明,这一线曙光实际上是把双刃剑,正落在购房者的脖子上,所有这些新的供应都是在成本飙升压垮需求的时候发生的。更不用说美联储引发经济衰退的几率上升,这将是自本世纪以来的第三次经济衰退。

如果你在郊区买了房子,你将需要一辆车,不幸的是,现在的车也不便宜。即使是因为供应紧张导致汽车价格上涨,汽车制造商也会想出办法让新高价在供应恢复正常以后延续下去,以此来支付转向向电动汽车的成本。

哎,让我们再次向千禧一代致歉。

原文链接:https://www.bloomberg.com/opinion/articles/2022-02-09/the-housing-party-is-starting-to-wind-down

https://www.bloomberg.com/opinion/articles/2022-02-09/the-housing-bubble-may-be-about-to-burst