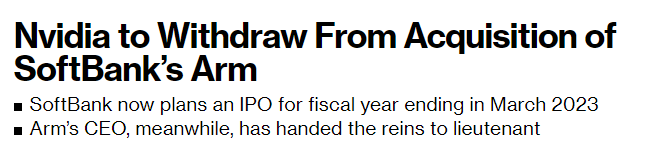

北京时间2月8日早间,在欧美多国监管机构表达严重关切后,美国半导体巨头英伟达决定放弃收购日本软银集团旗下芯片公司ARM,这笔高达660亿美元(约合人民币4200亿元)的交易,原本有望成为半导体史上最大规模的并购案。

有资深半导体行业人士向观察者网指出,考虑到英伟达和ARM在中国的营收规模,这笔收购案无疑也需要得到中方的批准。但考虑到这笔规模庞大的收购案在欧美已经亮起红灯,中国监管机构也没有必要急着表态。在欧美市场,一方面,英国担心英伟达收购后将ARM总部搬离英国,一直以国家安全为由进行阻挠;另一方面,ARM在移动终端IP领域拥有垄断地位,苹果、高通、微软和谷歌等多家美国科技巨头均要用到ARM的IP授权,美国监管机构不会只考虑英伟达的需求。

英国《金融时报》报道截图

彭博社报道截图

英国《金融时报》援引的知情人士称,英伟达在当地时间2月7日的董事会上决定放弃收购ARM。这一决定导致ARM管理层出现变动,该公司首席执行官西蒙•西格斯将被知识产权部门负责人雷内•哈斯取代。

但彭博社在报道中称,ARM首席执行官西蒙·西格斯已经辞职,并且与英伟达放弃收购ARM的决定无关。与此同时,软银和ARM有权保留英伟达在签约时支付的20亿美元,其中包括12.5亿美元的分手费。

虽然这笔“分手费”数额也不小,但软银原本可以拿到的更多。2020年9月,双方首次宣布这笔重磅收购时披露,英伟达将以现金和股票的形式收购ARM全部股份,当时这笔交易价值400亿美元。但随着英伟达股价的飙升,这笔交易在去年11月达到870亿美元的峰值,目前回落至660亿美元。

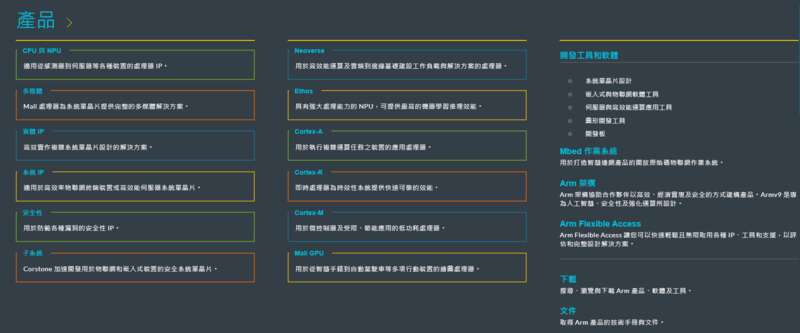

ARM总部目前在英国,该公司不制造或销售成品的半导体或设备。但ARM推出的微处理器设计和架构,向包括英伟达在内的诸多科技公司授权。由于ARM采用业界所称的中立、开放的许可模式,该公司也常被称为半导体行业的“瑞士”。

ARM产品信息 图源:官网

巨额并购披露后,英伟达曾再三声明,该交易将有利于ARM本身和芯片行业的发展。该公司表示,英伟达和ARM是互补的,将投资ARM的研发,加速其技术路线图的实现,并以促进竞争的方式扩展其产品组合。该公司还将致力于保留ARM的开放授权模式,并确保其IP可供当前和未来所有感兴趣的被许可人使用。

业内人士告诉观察者网,从以往的经验来看,英伟达对于ARM的收购属于“纵向收购”,即产业链上下游企业之间的并购行为。通常来说,相比同类企业间的横向并购,纵向收购受到反垄断机构的阻力更小。但ARM公司在移动终端领域的强势地位,还是引起了各国反垄断机构的警惕。

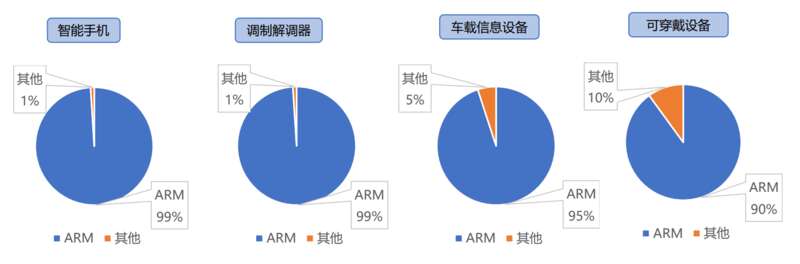

Arm处理器的市场份额 图源:太平洋证券2020年11月研报

即便在英伟达的主场美国,这笔收购也不受欢迎。2021年12月,美国联邦贸易委员会(FTC)宣布,正在通过行政诉讼阻止英伟达收购ARM,理由是合并后的公司将有手段和动机扼杀下一代创新技术,同时有可能帮助英伟达不公平地削弱竞争对手。FTC透露的行政审判时间定在2022年8月,而英伟达与ARM拥有方日本软银达成的最晚收购时间则是2022年9月。即便美国监管机构最终批准,留给他国的审查时间也寥寥无几。

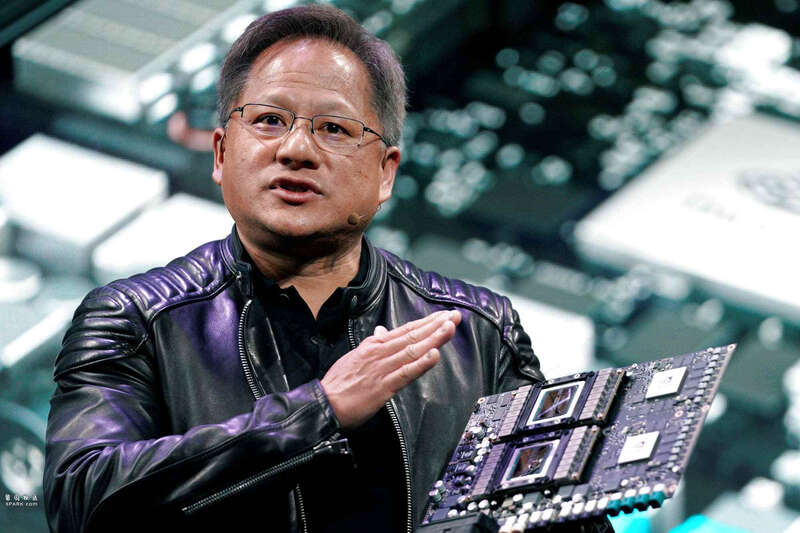

《金融时报》评论称,英伟达收购ARM,是一次机会主义的尝试。该公司首席执行官黄仁勋(Jensen Huang)希望利用ARM的处理器设计,巩固该公司在数据中心领域日益强势的地位。在数据中心行业,英伟达的图形处理器(GPU)已成为机器学习的重要工具。然而,一些依赖ARM技术设计芯片的大型科技公司表示,英伟达拥有使用ARM技术的优先权利,将获得不公平的优势,损害行业竞争。

英伟达首席执行官黄仁勋 图源:路透社

随着这笔巨额收购最终告吹,软银将继续推进ARM的IPO。在英国,政界人士将ARM视为一项国家战略性资产,市场的注意力将转向该公司是否会在英国国内市场上市。2021年年底,英国延长了对英伟达收购ARM的竞争审查,原因是国家安全因素。

不过,接近软银的人士透露,该集团更倾向ARM在纽约上市的想法,为此将努力抵制英国“民族主义”的压力。因为即便近期美国科技股出现大幅回撤,该市场对科技公司的估值仍然非常高。而英国科技公司的高管最近也在敦促监管机构改变上市制度安排,以提高伦敦市场的吸引力。