标普全球评级周三下调中国恒大集团及其子公司评级至“CC”,因为该公司的流动性似乎已枯竭。据标普在一份报告中称,“中国恒大集团的流动性和融资渠道正在严重萎缩,这表现在销售额大幅下滑、现金余额下降、以及持续使用实体房产结算等方面。”

据路透社今天报道称,标普将中国恒大及其子公司的评级下调至“CC”,指因其流动性似已枯竭。

据法国外贸银行称,中国恒大引发系统性风险料可避免,或迫于以折价出售资产。

据法国外贸银行(Natixis)周三发表报告称,市场关注中国恒大的陷落会否引发骨牌效应及带来系统性风险,该行的看法是,由于2022年即将召开五年一度的党代表大会,因此系统性风险应该会避免。

然而,该行预期,未来恒大的债务危机可能会像滚雪球一样继续下去,而经济增长可能无法像过去一样填补损失。因此最可能的情况是:恒大可能被迫以折价出售资产,但鉴于公司规模庞大,寻找“白武士”也是一项挑战。

据法国外贸银行报告指出,在严格的监管环境下,中国房企正面临三难境地:借贷限制意味着房企很难获得资金为债务再融资,即使以折扣促销和快速周转,但价格下限使得出售库存换取现金并不容易;银行的按揭额度有限,购房者需要经历严格而漫长的审核过程才能获得贷款,这可能会使购房需求减弱;对房企来说,这意味着利润和还款的双重压力。

报告指出,更重要的是,监管规定对房企高度依赖预售的问题也有所关注。房地产投资中预售的比例从2015年的39%增加到2021年7月的54%,表明快速周转在业务运营中的重要性上升。

路透社说,至于针对预售、杠杆和流动性的“三条红线”,截至今年上半年,64%的房地产开发商无法满足与预售相关的规定,这一数字也远高于其他两个指标。其中,民营房企面临的压力最大,表现最好的是央企,其次是地方国企。从数据上看,在央企中能够满足全部政策要求的企业比例达到64%,地方国企达到26%,相比之下民营房企合规比例仅占18%。因此,法国外贸银行预计更多小型民营房企难以战胜监管收紧和利润下降的挑战,尤其是杠杆较高的企业。

悬崖之上!恒大新聘两家债务中介机构,究竟是何方神圣?曾参与过雷曼、佳兆业等危机处理

处于悬崖之上的恒大,正紧锣密鼓地寻找债务危机化解之道。

9月14日,恒大发布最新公告,披露9月销售业绩展望,以及缓解流动性问题所用措施实施的进展,并坦言缓解流动性问题没取得预期的效果。

9月13日晚间,恒大在官网声明中称,网络上出现的有关恒大破产重组言论完全失实,目前确实遇到了前所未有的困难,但公司全力以赴复工复产,保交楼,想尽一切办法恢复正常经营。

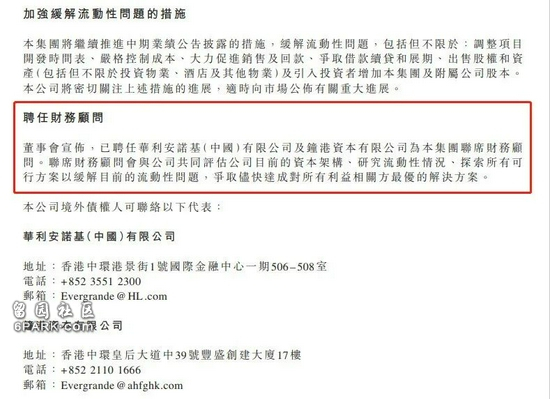

此外,为了进一步改善流动性问题和化解当下的债务危机,恒大已经聘请华利安诺基(中国)有限公司及钟港资本为联席财务顾问,和公司共同评估目前的资本架构、研究流动性情况、探索所有可行方案,以缓解流动性问题。

证券时报·券商中国记者注意到,此次新聘任的华利安和钟港资本两家中介机构大有来头,属于国际和国内化解债务的“专家型”机构,华利安曾参与雷曼兄弟、通用汽车的债务化解案例,也曾参与2015年佳兆业债务问题化解,而钟港资本则是中国本土的中介机构,参与过华夏幸福(3.930, -0.06, -1.50%)海外债、蓝光发展(2.300, 0.01, 0.44%)等相关债务问题化解。

解决流动性问题效果不及预期

按照此前央行和银保监会的监管要求,恒大集团及时对相关信息进行了澄清。

首先,9月13日晚间,恒大就在官网发布了声明,针对网络上近日出现的有关恒大破产重组的言论,恒大集团回应称完全失实,并称目前确实遇到了前所未有的困难,但公司坚决履行企业主体责任,全力以赴复工复产,保交楼,想尽一切办法恢复正常经营,全力保障客户的合法权益。

其次,恒大对9月销售业绩展望情况、流动性问题以及解决措施的效果和进展进行了详细说明。

通常而言,房地产行业“金九银十”为销售旺季,不过,恒大坦言,由于持续的负面新闻报道严重影响了潜在购房者的信心,预期9月销售持续大幅下降,导致销售回款持续恶化,进一步对现金流及流动性造成巨大压力。

为了缓解流动性,恒大此前披露采取了包括接触潜在投资者、商讨出售集团成员的股权、以及其他资产(物业、酒店等其他物业),但是这些措施没有取得预期的效果。

其中,恒大汽车和恒大物业接触了多家潜在投资者,以及出售香港办公大楼,但是截至目前均没有签订任何有效力的协议。

恒大表示,将继续推进此前措施来缓解流动性问题,具体措施包括:调整项目开发时间表、严格控制成本、大力促进销售回款、争取借款续贷和展期,出售股权和资产,以及引入投资者增加集团和附属公司股本,若有新进展,将适时公布。

新聘2家债务中介机构大有来头

眼见流动性问题解决不及预期,如之奈何?悬崖之上的恒大,除了自身努力,也在寻求外在“智囊”的帮助。

9月14日,公告透露,恒大集团董事会宣布,已聘任华利安诺基(中国)有限公司(简称“华利安”)及钟港资本有限公司(简称“钟港资本”)为联席财务顾问,联席财务顾问会与公司共同评估公司目前的资本架构、研究流动性情况、探索所有可行方案以缓解目前的流动性问题,争取尽快达成对所有利益相关方最优的解决方案。

券商中国记者多方调查,上述新聘请的2家财务顾问大有来头,均是化解债务难题经验丰富的“专家型”机构,业内人士认为,此次引入2家财务顾问或有利于恒大尽快梳理债务问题拿出解决流动性方案。

“华利安是国际上主要做债务重组的公司,主要为已经出现债务违约的公司提供债务重组的方案,”协纵策略管理集团联合创办人黄立冲对券商中国记者表示,华利安过去在房地产领域做过佳兆业的债务重组,“他们并不会提供资金,主要是给董事会提供建议,包括如何应对债权人的追索,如果让潜在债权人稳定下来等。”

黄立冲表示,一般企业是在已出现债务违约的情况下,才会请这种类型的机构来帮忙,这种债务重组一般在西方国家出现,香港是适用普通法的地区,因此也适用于这种债务重组,但是恒大有其特殊性,因此债务重组有难度。

券商中国记者查询了解,华利安(NYSE:HLI)是一家总部位于美国的国际投资银行,主要为客户提供并购、债务重组、资本市场融资估值等业务。

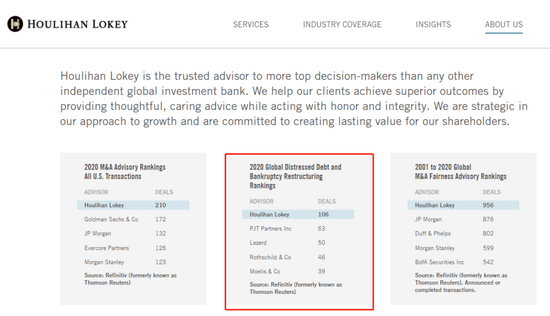

根据华利安官网披露,汤森路透统计,华利安在2020年全球债务困境和破产重组交易规模中排名中位居第一。尽管在国际上排名靠前,但是华利安在中国公众中知名度似乎不高。

据了解,在债务重组方面,华利安曾参与的经典案例包括雷曼兄弟、通用汽车以及能源公司安然等公司的破产重组,还曾参与光伏企业江西赛维LDK重组海外债务等。

更值得一提的是,在地产领域,华利安曾参与同样是深圳的房地产企业——“旧改之王”佳兆业的债务重组。

根据资料,2014年12月,佳兆业遭遇“深圳2000余套房源被锁”,进入2015年风波不断,高管离职,债务违约、项目停工以及资产被进入机构冻结等问题不断袭来。

2015年2月,佳兆业发布重组及再融资方案,聘任华利安协助制定境内外债务重组方案。

后续,经过多方努力,2017年3月,佳兆业一口气公布了2014至2016年5份业绩报告,彻底走出困境。

另一家中介机构钟港资本,则是中国本土的财务顾问机构,担任过房地产领域蓝光发展、和华夏幸福的财务顾问,帮助化解相关债务。

券商中国记者穿透来看,钟港资本是上市公司TCL科技(7.050, 0.00, 0.00%)(000100,SZ)设立在香港的公司,是具有投行和资管服务资质的金融持牌企业,2020年完成了18个债券发行及承销项目和7个债务管理项目,今年上半年,完成 13个资本市场和财务顾问项目,并获批准成为欧洲清算银行成员,可以从事相关国际证券清算和托管业务。

资料显示,今年7月,蓝光发展债务违约后,蓝光发展附属公司已就其美元票据,任命钟港资本为财务顾问,探索公司能征得某些债券持有人同意的可能选项。

今年2月,华夏幸福全资子公司CFLD (Cayman) Investment Ltd在新加坡交易所公告,为妥善解决公司流动性问题,已任命钟港资本为财务顾问,协助公司探索可供选择的方案,引导和解决公司目前面临的问题。