近日,深圳盐田港11000个出口重箱进港预约号在半小时内被哄抢一空,引起行业关注。证券时报记者调查发现,盐田港“一号难求”是全球海运行业运转混乱的缩影。

有行业人士表示,当前,整个海运行业处于史无前例的混乱时期,“黑天鹅”还在翩翩起舞。在美国、欧洲、印度等地疫情影响下,多国工厂开工率不足,国际码头停摆,全球海运运转堵塞,集装箱无法正常流通导致海运价格暴涨。市场供需失衡、陆域配套不足是一系列问题的根本原因。

盐田港停车位一位难求

“交警快过来时我就把车开走,交警离开后再把车停下来,一日三餐,都是由老婆送到车上。”拖车司机茅师傅日常主要跑川渝至盐田港的线路。跑完长途后回到盐田港口,经常找不到停车位,只得将拖车停在路边。

货柜拖车在堆场装运集装箱

为了防止被贴罚单,茅师傅不敢回到附近的出租屋。“每次回盐田都没有临时停车位,这是最让人头疼的。好不容易有时间可以陪陪孩子,但只能呆在车跟前。”茅师傅无奈地告诉证券时报记者。近年来,盐田港附近停车场日趋紧缺,拖车司机停车难题凸显。

记者注意到,在六约堆场附近的某些断头路上,几辆大货车见缝插针停在路边。“停这里偏一些,好处是没有人收费,能不能停到还得看运气,经常那些位置都有人停,不是长久之计。”另外一位司机刘师傅表示,停车贵和停车难是他们遇到的最大难题,盐田地区每个月停车费2300~2500元,坪山平湖约800元每个月,司机不得不跨区停车,大量拖车每日跨区往返,无形中增加了当地的道路维护成本。为了拉箱方便,司机只能忍受昂贵的停车费用。

另外,盐田港外集装箱堆场配套不足,集装箱空箱有60%至70%放在港口外围周边。衔接龙岗和盐田港码头的盐排高速上,大量拖车往返于码头和集装箱堆场之间。

货柜拖车驶离盐田港码头

盐田港外货柜拖车准备进入码头

记者了解到,由于盐田港周边没有足够的堆场用于存放集装箱空箱或重箱,运输企业不得不舍近求远,多次往返坪山、龙岗、东莞等地提放集装箱,既增加了物流运输行业的营运成本,也增加了驾驶员的疲劳度,带来潜在的安全隐患。

中国道路运输协会道路集装箱运输分会副理事长、广州市集装箱运输协会专职常务会长周克文认为,这不是一个阶段性的安全问题,需要相关部门重视。周克文认为,从短期来看,盐田港周边有些临时用地可以在相关项目建设之前,暂时存放集装箱,缓解行业堆场用地难的问题。记者了解到,盐田区政府早已有规划。深圳市政府财政拨款42亿元,在盐田区立项建设一个集装箱车辆的盐田港区拖车综合服务中心,建成后可提供约2000个集装箱拖车停车位。据介绍,此举可缓解盐田港区集装箱拖车停车位紧张情况。2020年7月,盐田港拖车综合服务中心一期已经进入全面建设阶段。

繁忙的盐田港码头灯火通明

集装箱有去无回 一箱难求

周克文认为,盐田港预约号秒光,根源不在放号数量,而在于空箱不足,一箱难求是根本原因。

由于受疫情影响,全球码头运转效率不高,国际社会对中国商品的需求量大幅增长,出口的货物运到国外以后卸完货,国际班轮公司没有足够的运力把空箱运回中国。整个国际物流产业链的流通不畅,已经传导到了龙岗的一个小堆场之上。

在中集六约堆场,证券时报记者看到,堆场内摆放了大量新箱。

中集六约堆场

中集六约堆场某负责人告诉证券时报记者,中集盐田堆场面积约15万平方米,可以堆放15000个集装箱,目前已经全部堆满,堆场内大部分是中集的新箱,且供不应求,旧箱回流量很少。盐田港出现疫情后码头加强了管理,所有进港的拖车都要提前预约,很多重箱没法提前进港,分流到了龙岗、龙华、坪山甚至东莞周边的堆场。

因为没有堆场摆放集装箱,部分货轮跳港,原计划靠港盐田的船直接去了香港或南沙。中集盐田区域进出堆场的箱量最高时期日均可达到7000个,因为缺少集装箱,目前日均只有2000~3000个。

“不少国际班轮公司认为,把空箱从其他国家的口岸运回中国成本过高,还不如返回中国以后,在中国通过相关的集装箱制造企业订购新集装箱,现在中集的40英尺集装箱大概是6800~7200美元,价格上涨仍供不应求。”周克文说道。

“现在是先到先得,哪个供应商都不想得罪。很多去了欧洲、美洲的集装箱回不来,这是非常不合理的。但是受疫情影响,这些国家的港口工作人员在减少,正常作业的工作人员只有三分之一,集装箱流转不畅,形成恶性循环。”中集六约堆场某负责人向记者说道。

当前,澳大利亚、美东、美西以及欧洲的国际码头口岸堆存了大量的空箱。如何解决国内一箱难求的行业困境?

周克文认为,深圳市行业主管部门交通运输局应加强深圳蛇口港区、大铲湾港区、盐田港区等集装箱资源的调控,协调船公司、码头和货代公司,督促海运企业尽最大努力将中国周边港口流失的集装箱空箱调到中国。同时动员船公司协调相关的租箱企业,加大海外集装箱的回收,并且结合业务需求,提前向集装箱制造企业订制新箱。

海上运力不足 一船难求

新冠肺炎疫情不光冲击了海运,整个物流产业都遭到了严峻的挑战,相比之下,全球海运恢复周期最长。

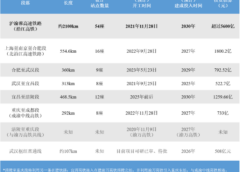

时间拉回2017年,当时全球经济低迷,海运处于下行周期,新船和集装箱数量有所减少,2018年出现了一波紧缺和涨价潮。2020年,受新冠肺炎疫情影响,不少国家工厂停摆,中国国内疫情得到控制后工厂开始复工,很多海外买家加大订单量,舱位紧缺的情况更加明显。

海运不畅,空运情况如何?对于空运而言,春节后至6月是淡季,疫情前,从中国寄货物到欧洲不到30元/公斤,2020年2~4月间,全球飞中国的航班大幅减少,空运价暴涨至约160元/公斤,价格高且缺乏空机运货,走空运的货物运不出去堆积如山,很多物流企业不得不取消从中国直接发到全球的包裹门到门派送服务。

客机停飞亏损严重,为迎合物流增长的需求,航司将客机改货机。从2020年6月份开始,客改货的飞机大量增加,到8月份,空运价格飞欧洲从160元/公斤回落到40元/公斤以下。“在上半年做了全年高价包机的企业亏了不少钱,上半年赚的钱下半年就亏出去了。”速达非物流有限公司高级产品经理卜一村向记者表示。

此外,也有一些物流企业尝试用卡车运货穿越十几个国家从中国运货到欧洲,但是由于沿线各国陆运口岸受疫情影响,存在不同程度的封关,大量卡车在阿拉山口堵了一个月。陆运边境口岸复杂、途经国家海关政策不一、运输安全保障难度大,还会遇到大雪封山等恶劣天气影响。陆运稳定性远不如海运,大量企业仍旧需要依赖海运。

“很多企业回过神来后,开始预定海运舱位。慢半拍的企业发现,到了2020年8月,中国国内的海运集装箱已经彻底没有了。当时,只要任何人手上有一个海运集装箱,立马就能以远高于原来的价格变现,当时就有人从欧洲买空箱回中国转卖。很快大家发现,从海外回收旧箱,还不如直接在国内订制新箱划算。而在美国,有船东宁愿装空箱也不愿意把集装箱放出去让企业装货。”卜一村说。

为何发往国外的集装箱无法回流中国?据了解,疫情导致多个国家工厂停产停工,很多船到目的地卸货后,没有货物船东不愿意开船,等不到货物,缺船缺箱问题更加凸显。这个现象一直持续到了2021年。

今年印度、越南、柬埔寨等国家疫情失控,这些国家的部分产业订单转移到中国,再从中国出口到全球,外贸出口需求不断增加,物流产能有限,进一步加大了集装箱的紧缺状况。

“当前的难题在于,有价无箱和有箱无船,没有集装箱或者有集装箱但船位不足。不同船公司能运的集装箱不同,有了集装箱之后,还要解决能不能装上船的问题,叠加陆域后方堆场配套不足。整个运输一环扣一环,环环堵塞。”卜一村向记者表示。

海运的周期特点和传统行业的生产周期紧密相关,传统行业3~4月分开始恢复生产,6~7月份出货,在下半年的销售季节,运到欧洲美洲约1个半月至2个月。由于物流行业受冲击能力弱,产能有限,周期性特征十分明显,全球海运恢复需要一个较长的时间。

卜一村认为,随着下半年欧洲、美国等地区感恩节、圣诞节到来,全球物流进入“金九银十”高峰期,很多企业担心拿不到箱排不上船,有企业在今年年初的时候就已经将生产周期排到了7月份,提前抢箱定船,据了解,未来一段时间仍然一船难求。

全球海运拥堵何时结束?

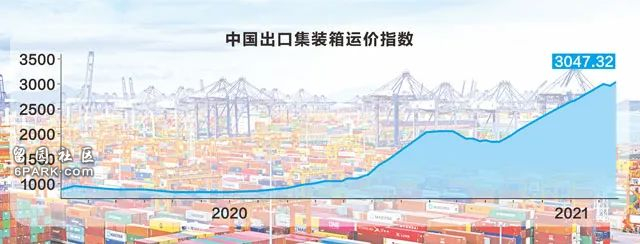

海运费持续大涨是当前海运供需矛盾中最显性的部分,证券时报记者了解到,2018~2019年间,一个到美国东岸的40英尺集装箱,海运费大约是1200~1500美元。今年已经暴涨到了27000~33000美元。

上海航运交易所的数据显示,8月20日,中国出口集装箱运价指数达3047.32点,相比上期上涨2.3%。同一天,波罗的海干散货指数(BDI)达4092点,相比8月19日的3976点上涨2.92%,近6个月上涨141.0%,近一年上涨169.6%。

海运费暴涨,谁获益?卜一村向记者表示,船东、物流公司和海运货代企业获益最大,物流成本上升,最终都将转嫁到消费者身上。他以船东为例给记者算了一笔账,因为造船成本非常高,以前很多船东都是贷款亏钱买船,2017~2018年经济不景气新船增量很少,现在有的船东一年可以赚出一艘船。

船东赚得盆满钵满,自然不断加紧购买新船,全球海运运力不断在增加。据Alphaliner最新数据显示,多家船公司在造的新船数量超过保有量的50%。壹航运创始人兼CEO钟哲超指出,还有些船公司计划新造的船已经超过了原保有量,全球运力增加短期来看是好事,但随着疫情的缓解,市场的供需关系会出现逆转。

翻阅相关A股上市公司财报同样可以窥探一二。

日前,集装箱龙头中集集团发布公告,今年上半年,全球经济呈加速复苏态势,国际贸易维持较高景气度,市场对集装箱的需求持续处于相对高位。集团集装箱业务量价齐升,业绩较去年同期实现大幅上涨。预计上半年集团合并归属于母公司股东及其他权益持有者的净利润人民币40亿元至46亿元,较上年同期将扭亏为盈,去年同期亏损约1.828亿元。

同样,另外一家集运龙头中远海控发布2021年上半年业绩预增公告,报告期归母净利润为370.9亿元,扣非后净利润为370.2亿元,去年同期归母净利润为11.4亿元,扣非后净利润为8.8亿元,公司2021年上半年业绩较去年同期大幅增长,也是公司2007年上市以来的同期最好业绩。

海运拥堵之下,有企业受益也有企业艰难度日。“近年物流行业‘黑天鹅事件’此起彼伏,中小企业受到的伤害最大,特别是那些低附加值的制造业,高昂的运费吃光了这些企业的利润,有些企业亏损勉强维持经营,为了保持运转,试图咬着牙熬过寒冬。大企业议价能力强,和船运公司签的是长期协议,运费的波动影响相对较小。”钟哲超认为。

全球海运供需失衡还将持续多长时间呢?招商证券认为,集装箱行业的高景气与集运景气紧密相关,集装箱、船舶行业的景气回升与美元周期、航运周期、集装箱更新、船舶周期等因素有关,此次行业是2~3年的长周期复苏,并非疫情短期影响。

中信建投研报指出,集运超级旺季需求强劲,疫情叠加各类事件影响下全球供应链混乱加剧,供需失衡仍在进一步加剧。尽管部分支线运力投入到干线运输,但市场整体有效运力并未出现扩容迹象。同时,亚洲地区疫情反复导致的船舶班期混乱、脱班等情况仍在发酵,起运港供应链连续性进一步受阻;叠加欧洲夏休、劳工短缺导致欧美港口作业效率进一步降低,短期内集运市场供需矛盾仍将进一步加剧。

钟哲超认为,短时间来看情况不容乐观,海运供需失衡问题将持续到2022年的2月份,春节期间中国的工厂停工放假,国际航运才会进入缓冲期。至于后期能否恢复正常,取决于全球疫情控制情况。