8月19日,丰田汽车放出消息,由于芯片短缺,9月汽车产量将减少40%。日经指数因此下跌1.1%,即将接近今年1月初的最低点。社交平台上,一汽-大众奥迪因芯片短缺导致停产的“公告”迅速传开:由于主控芯片持续缺货,涉及C8(A6L)、B9(A4L)和Q5LPA(Q5L)产线的全系车型都将面临停产。

一汽-大众奥迪和奥迪中国也不得不下场辟谣,表示该“公告”中所述内容为不实消息。

小鹏汽车创始人何小鹏,也早在8月17日发出感叹。

“抽芯断供供更苦,举杯消愁愁更愁。”

一块芯片,卡得全球汽车产业喘不上气。

然而握住行业命根的国家,却并非中美两个大国,而是远在南洋的马来西亚。

文 | 清柠

本文转载自微信公众号“科工力量”(ID:guanchacaijing),原文首发于2021年8月24日,原标题为《专职外包的马来西亚,为何手握全球汽车芯片的命根》,不代表瞭望智库观点。

1

芯片断货,竟然源于封装

汽车芯片断货溯源,要先找博世。

华夏日报报道显示,博世制动系统国内市场占有率达70%,覆盖了国内大部分主流汽车厂商。从产品布局来看,2016年,全球每辆新车平均搭载博世芯片达9块以上,2019年,这一数字已经上升到17个以上。

车身稳定系统,变速器,安全气囊、整车控制……博世统治了汽车精确控制的“大脑”。

芯片供应出现问题,要先从博世入手。博世(中国)投资有限公司执行副总裁徐大全的朋友圈,则给出了最直接的答案:

“某半导体芯片供应商的马来西亚Maur工厂因新的疫情,继之前数周关厂,昨晚被当地政府关闭部分生产线至8月21日。”

“Maur工厂3000多名员工因病疫牺牲员工20多名,上百人感染,确也是直面着生与死的考验。”

查询马来西亚产业地布局就会发现,该工业园的封装厂归意法半导体(ST)所有。ST和英飞凌的封测产能大约三成在马来西亚,关闭位于马来西亚的封测厂,将进一步加剧市场的紧张局势。

针对停工停产带来的波动,意法半导体也在8月18日跟进了官方回复:

“由于马来西亚新冠疫情仍在持续,马来西亚政府已对在该国经营的企业采取了多项管控措施,其中包括人员流动控制、人数限制和额外的卫生规程。意法半导体在马来西亚麻坡的工厂也持续受到新冠疫情和以上防控措施的影响。经当地卫生管理部门同意,我们麻坡工厂的一个部门在 8 月 16 日进行隔离,并于8月18日重启运作。”

厂商声明,理应维持市场信心。凶猛的疫情,却给声明打了不少折扣。

据央视新闻报道,马来西亚原定6月28日结束的“全面封锁”措施将再次延长。尽管马来西亚总理穆希丁未说明该措施延长至何时,但8月16日,马来西亚新增确诊病例已达到1.97万人。

自2020年3月执政以来,穆希丁就因防疫不力饱受质疑。他也在8月16日向最高元首阿卜杜拉递交辞呈,辞去总理职务。

政局不稳,疫情蔓延,让马来西亚的半导体产业一直处于震荡当中。7月8日,当地士乃工业区所有企业取消六成员工进厂作业,全面停止营运。停工时间自7月9日凌晨00:00到7月22日晚间23:59,为期两周。

马来西亚半导体工业协会主席王寿苔也在央视采访中直言,“一些工厂出现感染的情况,导致工厂被迫关闭。”

防疫形势仍不明朗,却手握市场近半份额。难以保全自己的马来西亚,通过半导体产能,让下游行业感受到了疫情的真正压力。

2

布局积淀,成为外包之王

马来西亚饱受疫情之苦,半导体行业为何在此扎堆?

问题的答案在于集成电路(IC)生产流程:一块集成电路产品,需要先制造晶圆,再将晶圆切分成芯片。芯片焊接到电路板,还要经过测试。测试后的器件才能流向下游厂商,制作实际产品。

晶圆制造和芯片制造,依赖的是技术实力。器件的封装测试,考验的却是运营能力。

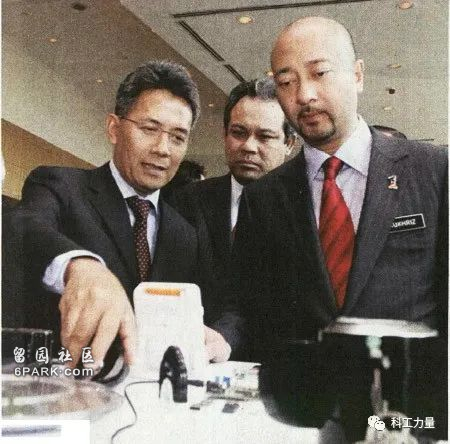

根据马来西亚半导体制造协会创始主席Kamarulzaman Mohamed Zin的说法,1965年,当地《MIDA法案》创造了有利投资环境,电机电子行业受到外国直接投资(FDI)影响,在自由贸易区开始大发展。马来西亚的半导体也因此起步。

(图片最左为Mohamed Zin)

80年代中期,半导体产业陷入了“日本VS欧美”的对抗中。为了降低生产成本,欧美电子厂商向东南亚地区迁移生产基地。拥有低廉劳动力的马来西亚,借助劳动密集型产业承接了大量半导体中下游产业,也就是器件的封装测试业务。马来西亚也因工业国和劳动力的双重优势,长时间占据封装行业的优势地位。

1978-1990年,马来西亚电子产业总产值从7.43亿美元增至75.6亿美元,增加了9倍。1991到1996年,行业年平均增长率为24.9%。

数十年的积累,让马来西亚成为全球封装测试集散中心。美光、意法半导体纷纷在马来西亚建厂,开展封测业务。马来西亚的封测业务,也占据了全球将近13%的份额。

2020年,马来西亚的半导体生产规模达到267亿美元,尽管较2019年有所回落。但是依旧说明了马来西亚在半导体行业的关键地位。

半导体产业中,晶圆制造和芯片生产往往备受关注。但是位居产业下游的封装测试产业,却决定了电子器件能否正常上市。

马来西亚几十家半导体工厂中,有相当一部分都是外包半导体组装和测试(Osat)公司,在这些外包公司的基础上,马来西亚又培养出了自动化测试设备(ATE)生产商,然后才是传统认知里的“富士康代工生产线”。

外包,并不等于不重要。手握下游封装大权的马来西亚,因为没顶住新冠,差点要了汽车行业的老命。

3

升级受阻,优势并非永恒

盛世之下,马来西亚半导体产业也有自己的隐忧。

如果放眼历史,马来西亚已经因处于行业下游吃过亏。1985年,马来西亚电子工业就曾陷入低潮,直到1986年中才恢复。1996年,由于大量技术和零部件从国外进口,电子产业零部件成本一度占全部生产投入80%以上,导致外汇大量流失。

在半导体产业向大陆转移的大前提下,中国封测市场增速高于全球,也开始跟马来西亚抢饭碗。中国半导体协会数据显示,2020年国内封测市场规模2510亿元,同比增长6.8%。普华有策相关报告也显示,中国大陆企业长电科技、通富微电、华天科技合计市场份额超过20%。

尽管日月光、安靠、矽品等封测龙头依旧占据全球过半封测市场,然而中国公司已经做好了掰手腕的准备。以外来台商立足的马来西亚封测产业,正在面临迫在眉睫的危险。

面对行业困局,马来西亚本土精英并未止步。前文中提到的Mohamed Zin作为半导体行业精英,就从封装追向上游,担任马来西亚本土晶圆厂矽佳(SilTerra)的CEO。根据他的说法:

“它(矽佳)于1995年首次概念化,经过6年的规划,筹款,建设,调试和技术获取,最终于2001年启动。位于居林(Kulim)的厂房将容纳三个无尘室,并有望自信地推动马来西亚在这一全球业务中前进。”

矽佳厂区

然而矽佳的运营,却并没有达到他们的预期。该厂长期生产8英寸晶圆,然而在“芯片荒”之前。8英寸晶圆业务一直乏善可陈,矽佳也长期在生死线上徘徊。原本代表马来西亚财政部控股矽佳的Khazanah Nasional,自2016年以来也有抛售矽佳的表态。

马来西亚财政部原本选择国内半导体企业接手,但迟迟找不到下家。矽佳的控股结构,也从国有化逐渐变得外资化。就在新冠疫情引发8英寸晶圆产能紧缺期间,当地又动了出售矽佳的心思,而这次的买家,变成了中国台湾的鸿海,德国的X-Fab和马来西亚本土公司DNeX。

本着“本土企业本土收”的原则,矽佳最后的收购商是DNeX,然而鸿海在今年6月通过新加坡子公司入股DNeX,金额达到1.68亿人民币,持股比例5.03%。

绕了一圈,产业升级的希望,变成了外人的家产。

新冠疫情之下,由于停工停产和上游产能短缺,马来西亚已经成了封装的王。

然而在新冠疫情的结束和行业动向下,王权又是否永恒呢?

Mohamed Zin在去年年底给出了自己的答案:

“如果我们与这个行业及其基础技术失去联系,那么几乎不可能重新加入。”