片仔癀近2000亿元市值背后,究竟是实力还是泡沫?

作者:A股频道来源:节点财经(ID:jiedian2018)

“中药一哥”片仔癀的市值再创新高。

从2020年年初至今,这家被称为“药中茅台”的中药巨头从118元/股、市值六七百亿元一路飙升迈入千亿俱乐部,和云南白药一起成为中国仅有的两家千亿级中医药企。到2021年1月,伴随2020年业绩发布,片仔癀市值更是几度逼近2000亿元大关。

截至2021年1月21日收盘,片仔癀的股价为297元/股,市值高达1795亿元。

目前,国内有四家全国性的中药巨头,除了片仔癀,还有东阿阿胶、云南白药和同仁堂。部分市场观点认为,相比其他几家巨头,片仔癀因为改革较晚,还有不少增长空间。2020年5月8日,片仔癀以约567亿元的品牌价值超越云南白药(72位)位列《2020中国最具品牌价值100强》第55位。

不过,相比PE仅有35倍的云南白药,片仔癀因为PE高达112倍被认为”估值过高“,”存在不少泡沫“。这家充满争议的公司背后究竟有什么奥秘?节点财经将从财务指标、产品特点、客户等维度全面解析片仔癀。

01看历史沿革:稀缺性造就“中药茅台”

资本市场看好片仔癀的重要原因首先在于,这是个具有500年历史的中药“奢侈品”。

历史资料显示,片仔癀诞生于明朝嘉靖年间,起初是皇宫传到民间的一个“皇家秘方”,主要功效是养肝、护肝。

1956年,片仔癀被纳入福建漳州制药厂;2003年6月,片仔癀药业登陆上交所;2006年,公司成为经国家商务部认定的首批中华老字号企业之一,随后其市值一度高达1300多亿,成为第一大市值中药股。

2014年,片仔癀现任董事长刘建顺接棒,开始推行“一核两翼”大健康发展战略:在传统中药、生物制药基础上,加强化妆品、日化及保健品等业务,并同时拓展医药流通业(医药商业),向多元化经营转型。目前,公司的主要产品涵盖了肝病用药、心血管用药等领域,核心产品依然为片仔癀系列产品。

稀缺性是片仔癀享有高估值的核心砝码。从产品来说,在保肝护肝领域,片仔癀具有一定垄断性,这主要源于两个方面:一是片仔癀本身的保密配方。目前,中国只有片仔癀和云南白药是拥有国家最高保密等级的中药配方。

另外,原料稀缺也是公司护城河之一。天然麝香和牛黄是片仔癀的两大核心原料成本。2019 年片仔癀肝病用药产品的成本费用率为18%,成本中92%来源于原材料,天然麝香和牛黄在原材料的占比达90%。

天然麝香和牛黄都具有稀缺性。西南证券报告指出,我国每年的麝香产量约为600公斤,但需求量大约为1000kg。供需不平衡导致天然麝香价格持续走高,1970年前后其价格是黄金的3到4 倍。天然牛黄方面,我国每年的产量不到 1000公斤,而传统名贵中成药的牛黄需求量约为5000公斤。

上述两大因素,导致片仔癀走出了一条区别于竞品的高端化路线:相比云南白药等的国民化,一粒590元的片仔癀可以说是药中“奢侈品”,片仔癀也因此被称为“药中茅台”。

02看财务数据:2017年后营收和净利润增速明显放缓

片仔癀的高市值源于几种支撑,其中之一是高度垄断性带来的盈利能力。

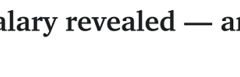

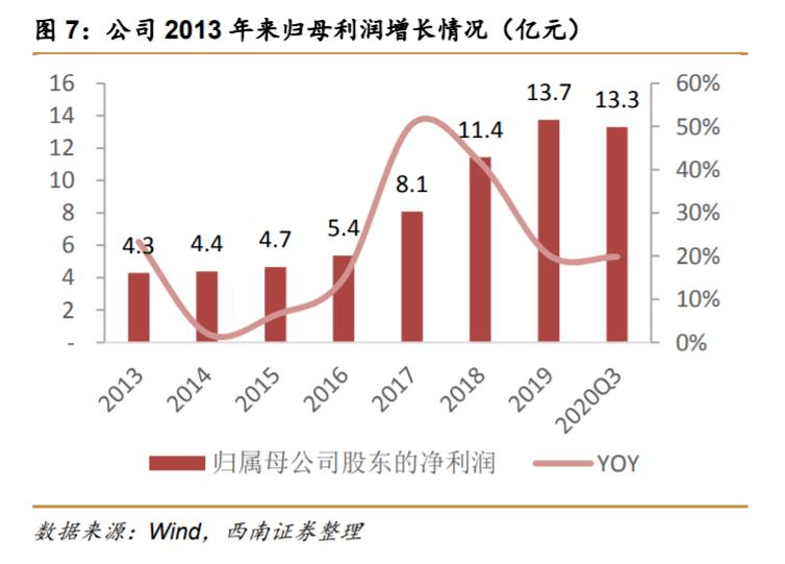

上市以来,片仔癀一直展示出业绩稳定增长的白马形象。从2009年到2019年的十年间,片仔癀的营收从8.67亿元增长至57.22亿元,年均复合增速(CAGR)达23.47%;归母净利润从1.3亿元增长至13.74亿元,CAGR达26.6%。

▲数据来源:片仔癀财报

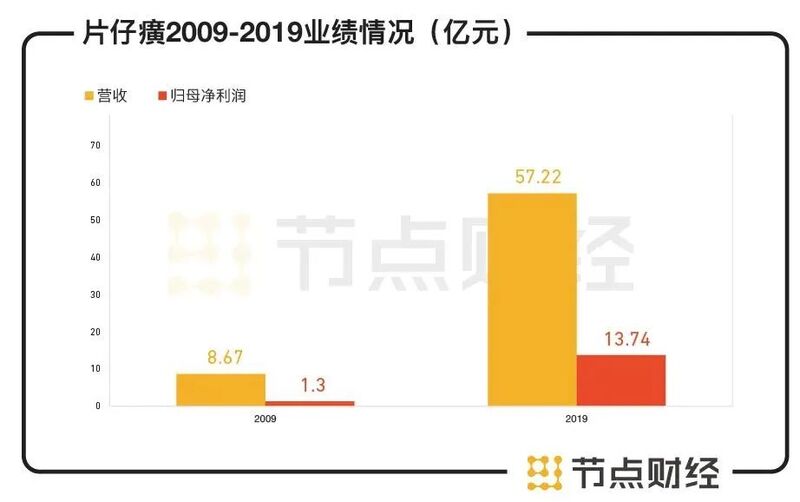

在成长性方面,片仔癀相比另一千亿中药巨头云南白药有一定优势。财报显示,2017年到2019年,云南白药的营收增速分别为8.5%、9.84%和9.8%,复合增长率低于10%;片仔癀的分别是60.8%、28.3%和20.06%,复合增长率超过35%,比前者高出两倍有余。

▲数据来源:片仔癀财报

不过,论体量规模,片仔癀和云南白药相差甚远。以2020年第三季度举例,期间云南白药营收为239亿元,净利润42.5亿元,净资产381亿元;而片仔癀的营收仅为50.7亿元,净利润为13.29亿元,净资产为79亿元,两者量级悬殊。

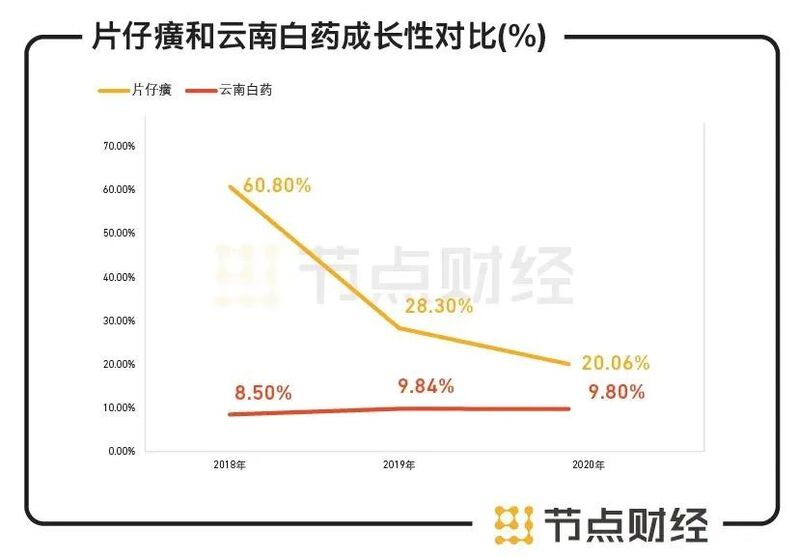

同时,从上述图表可以看出,从2017年之后,片仔癀的营收增速就开始出现明显下滑,从2017年近60%的高峰降至20%以下,2020年更是创下增速新低。财报显示,2020年片仔癀实现营业收入65亿元,同比增长13.72%。

在净利润方面,其增速趋势和营收增速基本一致,在2013年到2016年的快速增长后,2017年开始出现明显向下趋势,并在2019年达到增速低谷。2020年,公司净利润增速有略微回暖。财报显示,2020年片仔癀实现归母净利润16.7亿元,同比增长27.21%。

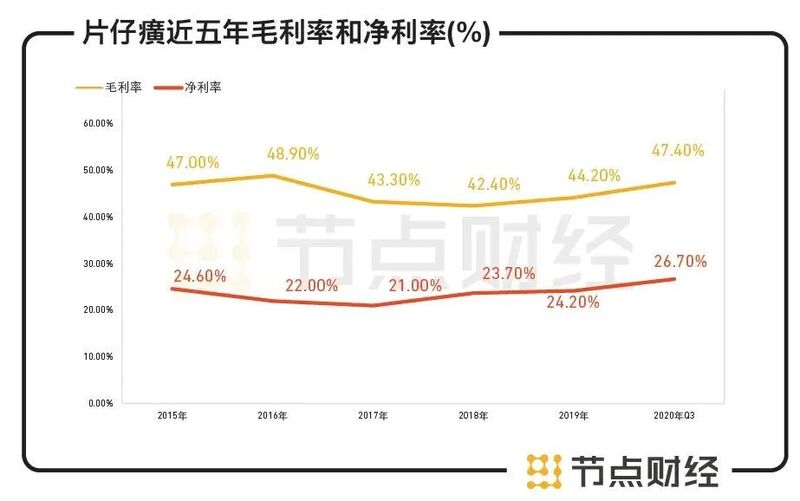

在毛利率方面,片仔癀过去5年的毛利率基本平稳,保持在42%到49%之间。但2017年之后,其毛利率再没有超过2016年48.9%的高峰。2020年公司的毛利率同比有所提升,从44.2%提升至47%。

▲数据来源:片仔癀财报

可见,不论是营收、净利润还是毛利率,片仔癀在2017年的高峰之后,都迎来了下滑趋势。这或许一定程度上显示出,公司此前的发展逻辑或陷入瓶颈,公司需要新的增长动力。

03看商业模式:一粒药590元,业绩增长多靠提价?

相比多元化发展,片仔癀的商业增长更多依靠品牌价值以及内生性发展。

近几年来,国家对野生动物保护力度加大,导致天然麝香等更加供不应求。最初,国内仅有片仔癀与同仁堂的安宫牛黄丸两大中成药品种被批准使用天然麝香,随后获得允许使用的中成药企业增至16家。在天然麝香配额有限的情况下,竞争对手的增多,给片仔癀带来了更高的原料成本压力。

为此,片仔癀开始采用养殖林麝替代天然麝香,到2017年,其原料中养殖林麝的使用占比已经达1/5。但即使如此,其原料成本依然高居不下。

稀缺性和原料成本压力下,片仔癀进行了多轮提价。区别于东阿阿胶的提价影响销量的反面案例,片仔癀通过提价实现了较高盈利和增速的良性循环,这一点上和贵州茅台有异曲同工之妙。

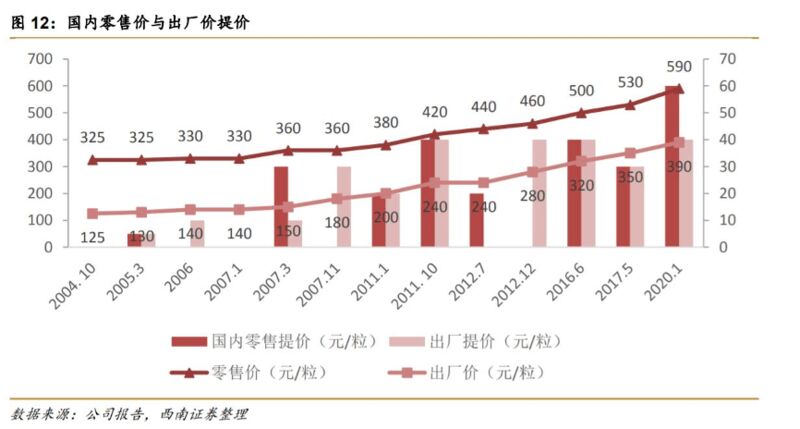

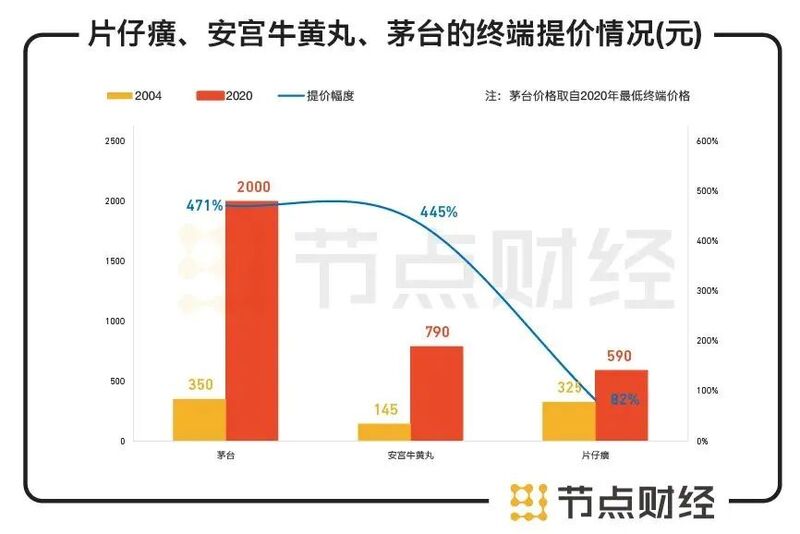

据不完全统计,从2004年到2020年,片仔癀共计涨价接近15次,价格上涨了近5倍。公司销售收入因此迎来了多个阶段的高速增长。

比如,2010年到2016年,片仔癀系列产品通过4次提价,出厂价由200元/粒上涨至320元/粒,年均增速高达17%。同期,销量由206万粒增至263万粒。提价成为公司业绩增长的主要动力,为公司贡献了约60%的收入增长。

2016年到2019年,公司实现3次提价,同期销量由329万粒增至614万粒,CAGR高达23%。在提价和公司推进渠道建设及一核两翼战略的助推下,公司终端销量快速增加。目前,一粒3克的片仔癀零售价约为590元。

相比东阿阿胶,片仔癀之所以能够实现提价和销售的正循环,很关键的点在于公司的竞争力主要来自品牌的高端形象,以及由此带来的产品溢价能力,其沿循的一直是占领用户心智的“奢侈品”逻辑,而提价的动作和这一逻辑是相通的。

04看业务:

强势单品撑起业绩,转型仍在路上

对企业经营来说,大单品商业模式并不少见。比如可口可乐发挥“长板理论”,将单一产品做到极致,实现了业绩长青。片仔癀也是强势单品撑起一个品牌的典型案例。

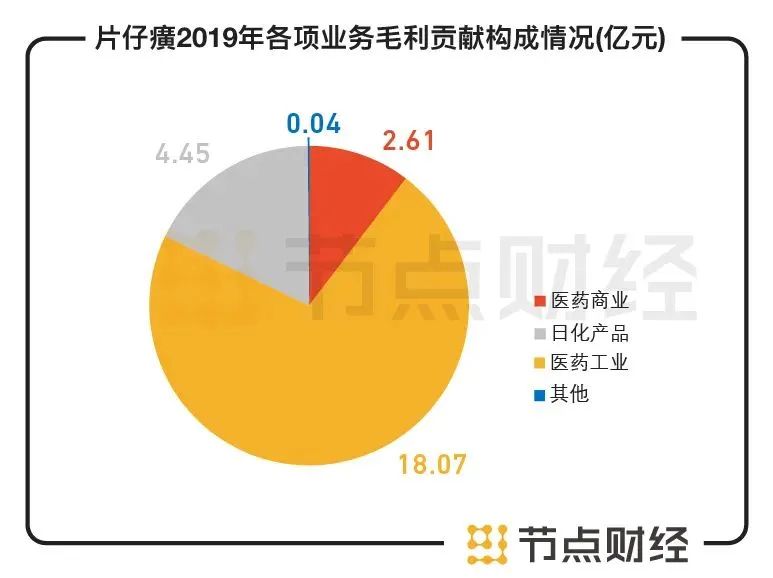

片仔癀系列产品是撑起这家公司的核心力量。目前,片仔癀的业务主要包括医药工业、医药商业、日用品、化妆品和食品等板块。其中,医药工业和医药商业为公司贡献了超八成营收,这些板块主要由片仔癀系列产品为主导。

▲数据来源:片仔癀财报

医药工业是公司最赚钱的业务,该板块的毛利率高达79.5%。从各个业务板块毛利率来看,医药商业毛利率为 9.4%,日化毛利率为70%。

不过,依靠单一系列产品打天下的风险在于,一旦产品难逃生命周期、销售不达预期,会极大影响整体业绩和市值成长。

为了分散风险,2014年开始,片仔癀尝试借鉴云南白药在消费品领域的成功经验,实施“一核两翼”战略布局进行多元业务扩张。日用品、化妆品业务因为毛利率高达70%,被公司寄予了厚望。

早在2002年,片仔癀就开始布局化妆品业务。公司出资成立的片仔癀化妆品公司最初由漳州市化学品厂改制而来,目前分别由片仔癀和漳州市国有资产投资持股90.2%和9.8%,实际控制人为漳州市国资委。

不过,目前化妆和日化业务对公司整体业绩的贡献仍然较小。从收入结构来看,2020年上半年片仔癀医药板块(医药商业、医药工业)的营收大致为27.78亿元,在总营收中占比接近85%。其日化品和化妆品业务实现收入4.53 亿元,同比增长49.37%,占总营收比例从2019年全年的11.13%上升至14%。不过,为公司贡献利润的比重仅有19.4%,远远低于医药板块。

可见,片仔癀想通过多元业务转型,依然道阻且长。相较而言,云南白药在产品多元化方面走得要更远。财报显示,云南白药牙膏已经成为云南白药最赚钱的业务板块,2019年营收超过45亿元,市场份额超过20%。

05看客户和渠道:

客户集中度高,终端控制力有待完善

产品质量是医药品牌的基础,渠道能力则关系着公司能否做大做强。

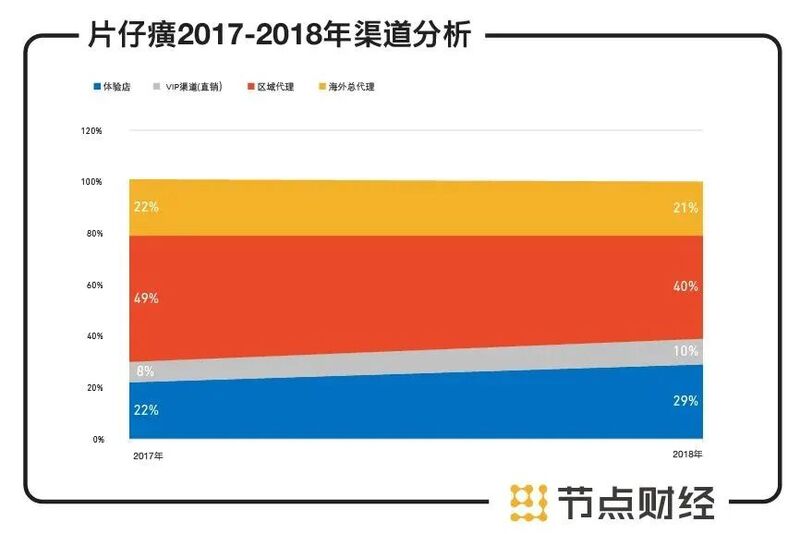

在渠道覆盖力方面,片仔癀和云南白药有些差距。相比在各大销售网络随处可见的云南白药,片仔癀显得更加小众,触达消费者的渠道也比较有限。公司主要渠道分为海外总代理、VIP 渠道(直 销)、区域代理和体验店四大渠道。

此前,片仔癀的主要销售模式是先把药品卖给医药公司等经销商,再由医药公司分销配送给药店终端。这一模式对终端公司的控制力较弱,在“单品业务时代”还能够适用,不过随着公司逐步丰富化妆和日用品等产品线,其在渠道方面的短板愈发凸显。

▲数据来源:西南证券

相比欧美日等国家药妆渠道的强势,中国消费者并不希望成为药店的“回头客”,因此日用品的销售较难常态化。

为了解决渠道瓶颈和销售短板,2012年片仔癀与华润医药牵手成立华润片仔癀。这一合作让片仔癀在渠道和终端覆盖上实现了更快速的铺货。不过,华润与片仔癀合作的终极目的是对其收购。这意味对华润来说,出于降低收购难度的考虑,不可能帮助片仔癀把业绩做得太好。数据显示,2014年后华润片仔癀药业的业绩增长就逐步陷入停滞,公司的净利润也多年为负值。最终这一七年的合作以华润医药退出为结局。

除了华润,片仔癀还与上海家化合资成立了贸易销售公司,试图借助后者拓展其销售渠道,但由于合作销售的品类比较少,对品牌的促进作用较为有限。片仔癀在渠道控制方面还需要进一步努力。

目前,片仔癀虽然也有海外业务,但国内依然还是其主要战场,占其销售量的超九成。从客户分布来看,2019年片仔癀在华东、华南区域的销售额占比分别为 59%、22%,华北地区的占比仅有 7%。这意味着,增强北方市场的品牌影响力、拓展该区域的客户空间,对片仔癀接下来几年的销量有重要意义。

06看市值:

市盈率远超竞品,是泡沫还是实力?

上市公司在资本市场的股价和估值,反映的是投资者对公司未来发展预期的判断。相比当下的盈利能力和资产规模,成长性有时更加重要。

从片仔癀当下的市值来看,公司股价并不便宜。根据东方财富Choice数据,截至2021年1月21日收盘,片仔癀动态市盈率为112倍,估值远高于行业平均50倍到60倍的平均值,以及同仁堂(40倍)和云南白药(36倍)。公司如此高的市值,还有成长空间吗?

从销量来看,根据片仔癀每年10 亿销售(出厂口径),剔除2亿左右出口销售额,每人每年平均消费 10 粒测算,全国固定服用片仔癀用户在 25 万人以内。

西南证券报告指出,中国是世界头号肝病大国,肝病人数在4.5亿人左右。2020 年我国肝病用药整体市场达998亿元。目前片仔癀在肝病用药中成药市场中位居第一,2019年渗透率为2.5%,仍有提升空间。

该报告认为,对标茅台和安宫牛黄丸,片仔癀的提价尚未触及天花板,未来的提价空间仍不小。数据显示,茅台在 2004年到2020 年零售价提价幅度为 471%,同期片仔癀的提价幅度为 82%,另一中药安宫牛黄丸从 1997 年到2020 年的提价幅度达 445%。

▲数据来源:公司公告,西南证券

即使如此,仍有市场观点认为,在市场在消化片仔癀提价红利的过程中,其投资回报预期的吸引力会逐步降低。

这一趋势目前似乎已经有一定迹象。2020年10月,片仔癀发布三季报后,业绩虽然亮丽,但由于原材料价格高企,核心业务毛利率持续下行,产品提价空间受质疑,公司遭到多家机构减持。其中,此前持续看好片仔癀的“民间股神”林园减持股份退出十大股东,引发市场关注。

在你看来,片仔癀近2000亿元市值背后,究竟是实力还是泡沫?

▲数据来源:申万

2020年10月,片仔癀发布公告称计划将旗下的福建片仔癀化妆品有限公司剥离出来单独上市,目前正进行上市的前期筹备工作。这一剥离上市计划是否对其市值带来新一轮提振,有待观望。