什么情况?这家苹果产业链条上的知名供应商竟然要被“踢群”了?

9月1日早盘,市值500亿的苹果概念股龙头欧菲光竟然开盘就一字跌停,截至午盘,超130万手卖单封死在跌停板上。有市场消息称,欧菲光已经被苹果剔除供应链名单。午盘12点左右,欧菲光发布澄清称:“关于公司被美国大客户剔除供应链名单等信息为不实传闻。”

当天上午,A股三大指数低开高走,小幅回暖,创业板注册制三只新股则表现“惊艳”,其中迦南智能、大叶股份、盛德鑫泰恢复交易后先后大涨,截至午盘最猛涨幅超6倍。而盘中,受地缘政治影响,军工股板块再度活跃,大飞机、航母等指数领涨市场。

被称为“酱油中的茅台”海天味业更是继续刷出股价新高,市值突破6000亿元。另一边,股王茅台带动暴涨后,白酒股今日却出现明显熄火。截至午盘,三大指数集体翻红,小幅收涨。当天上午,北上资金重新流入近17亿元。

值得注意的是,就在消费股牛股频出之际,却有券商罕见发出预警报告,声称:“不再为消费股唱赞歌!”对于投资者而言,此时到底该跟随上车、抱团飞天的消费大白马?还是果断下车、重新选择呢?

欧菲光突然遭遇“黑天鹅”?

股价开盘巨量跌停

刚刚,昔日大牛股欧菲光突发“黑天鹅”。

9月1日早盘,上市公司欧菲光股价竟然开盘就一字跌停。不到半个小时,超百万手卖单封死在跌停板上。截至午盘,欧菲光依旧封死跌停,市值跌破500亿,近130万手卖单封死在跌停板上。

从资金面情况看,超2.3亿主力资金快速出逃,其规模占据近五日主力净流出之首。

据悉,欧菲光此次巨量跌停和一则传闻消息有关。

据香港经济日报报道,苹果将欧菲光剔除供应链名单,iPad触控订单全数回归台厂,由业成GIS与宸鸿TPK供货。据悉,此前苹果iPad低价版由欧菲光、GIS、TPK三家一起供应触控模组,而三家业者的供货比重差不多。

此前7月21日凌晨,美国商务部工业和安全局突然宣布,将11家中国企业纳入“实体清单”。华大基因、欧菲光、碳元科技、今创集团等上市公司或其关联方牵涉其中。

对于欧菲光此次暴跌,也有投资者担忧对苹果产业链公司表现构成冲击。在雪球投资论坛上,不少投资者表达了对欧菲光此次遭遇“黑天鹅”的意外和担忧。

公司紧急澄清“系不实传闻”

多机构旗下基金重仓持有

作为全球触控行业龙头及苹果产业链的重点供应商,欧菲光始终被市场人士视为苹果概念股的核心标的。欧菲光此时传出“被踢群”传闻,无疑已经对股价构成较大的冲击。

数据显示,从2015年至今,欧菲光连续出现三轮股价大涨的行情,均和苹果产业链有关,股价一度上涨到最高26元左右,市值突破670亿元。

围绕上述传闻的负面影响,9月1日上午,欧菲光相关人士紧急出面回应,并向证券时报·e公司记者表示,截至目前公司未收到任何苹果剔除供应商名单事宜通知,公司正在核实相关信息。此前苹果iPad低价版由欧菲光、GIS、TPK三家一起供应触控模组。

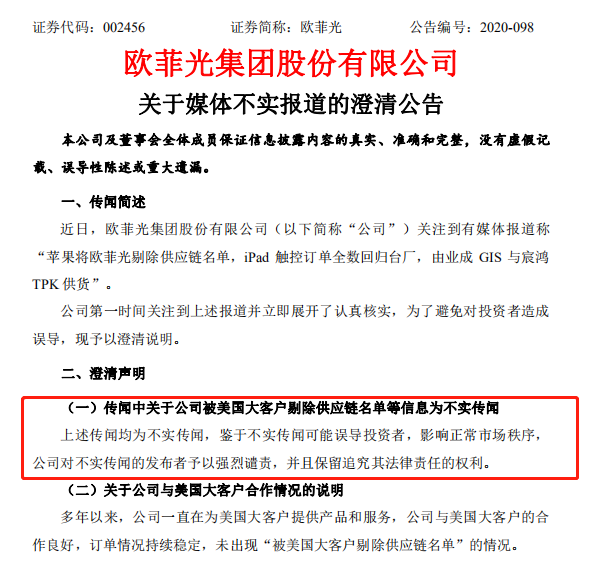

午盘12点左右,欧菲光发布关于媒体不实报道的澄清公告:传闻中关于公司被美国大客户剔除供应链名单等信息为不实传闻。

欧菲光表示,多年以来,公司一直在为美国大客户提供产品和服务,公司与美国大客户的合作良好,订单情况持续稳定,未出现“被美国大客户剔除供应链名单”的情况。

欧菲光8月3日披露的2020年半年报显示,公司上半年实现营业收入234.65亿元,同比下降0.53%;归属于上市公司股东的净利润5.02亿元,同比增长2290.28%;归属于上市公司股东的扣除非经常性损益的净利润4.44亿元,同比增长70459.36%。

欧菲光称,报告期内,部分大客户订单增加,光学业务继续保持快速增长,摄像头模组和光学镜头出货提升,同时受益于大客户平板电脑销量增长和触控业务结构优化,公司整体盈利能力持续改善。

实际上,作为苹果供应链明星公司,欧菲光始终是公私募基金等机构投资者的重仓标的。

资料显示,欧菲光十大流通股东中,多家基金公司的基金产品以及高毅资产旗下产品均持有欧菲光,合计持股超1.3亿股。

随着苹果创下2万亿美元市值以及秋季新品上线,A股苹果供应链公司后续表现也持续被机构看好。

新时代证券认为,今年的iPhone12是史上首款5G系列iPhone,叠加2年以上iPhone用户集中换机需求,配合苹果今年以来的低价策略,三者共振造就iPhone大年,产业链企业受益程度大、业绩确定性高。

A股三大指数探底回升

创业板新股赚钱效应凸显

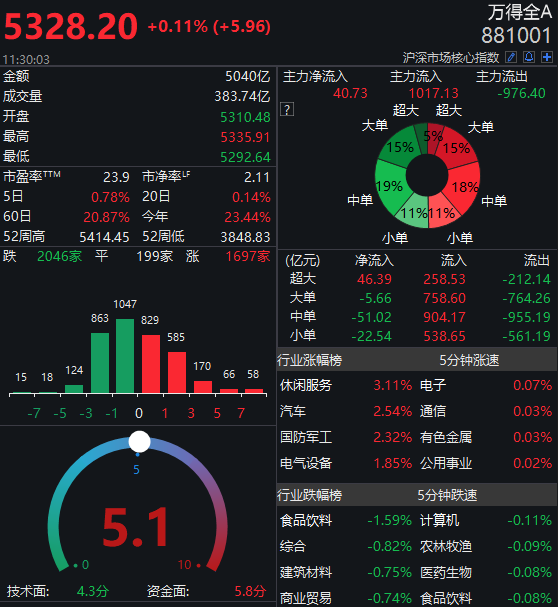

当天A股市场,震荡调整的态势明显。

9月1日早盘,A股三大指数开盘飘绿,但随后开始指数跌幅收窄、缓慢上攻,临近午盘集体翻红。

截至午盘,上证指数报3397.17点,涨0.04%;深证成指报13789.09点,涨0.22%,创业板指报2737.94点,涨0.35%。

科创50指数一路飘红,盘中一度涨超1%以上。午盘,西部超导、嘉元科技等股继续大涨超4%以上。

同时,创业板注册制新股却依旧表现亮眼。当天上午,注册制新股迦南智能、大叶股份、盛德鑫泰开盘纷纷大涨,盘中均两度触发临停。

三只新股中,N迦南、N大叶盘中涨幅分别超7倍、6倍;N盛德盘中涨幅超5倍。截至午盘。N迦南、N大叶、N盛德鑫泰,分涨约6.4倍、5.4倍、4.3倍。

从创业板表现看,当天超18只个股涨幅超10%以上,资金追捧创业板个股的热情高涨。

当天上午,沪深两市成交规模超5000亿元。

北上资金再昨日大幅抛售后,今日重返市场。当天上午,北上资金净流入近17亿元。

此外,在外汇市场,人民币即期汇率再度大涨,9月1日,离岸、在岸人民币双双升值收复6.82关口,续创去年7月以来新高,日内均升值逾300点。人民币资产持续被外资看好。

军工股新龙头活跃

黄金白银双双大涨

从当天盘面上看,前期热点集体熄火的态势下,新龙头板块军工股展现强势行情。

9月1日早盘,A股航天军工板块表现活跃,国防军工指数涨幅一度超3%,成为当天领涨行业。盘面上,航天装备、航母指数等军工题材指数涨幅居前。

其中新余国科涨超20%封住涨停板,航天发展冲击涨停,中国海防连续两日涨停。

消息面上,新华社消息,西部战区新闻发言人张水利大校8月31日就中印边境局势发表谈话指出,8月31日,印军破坏前期双方多层级会谈会晤达成的共识,再次非法越线占控,公然挑衅,造成边境局势紧张。市场分析认为,中印边境局势紧张引发军工股板块的重新崛起。

而受全球放水政策及地缘政策紧张因素影响,贵金属板块继续迎来大涨行情。

当天上午,现货黄金涨幅一度扩大至1%,现报1986.61美元/盎司;现货白银涨幅一度扩大至2%,报28.6美元/盎司。

从A股盘面上看,黄金珠宝指数继续领涨市场,指数大涨超2%以上,板块内,银泰黄金、中金黄金、赤峰黄金涨幅居前。

除了军工、黄金等题材之外,汽车股表现同样受市场关注。

9月1日早盘,汽车指数涨近4%左右,超25家个股集体飘红,板块内,长城汽车封住涨停板提振汽车板块,比亚迪盘中封住涨停,长安汽车、一汽解放等大涨。

同时,动力电池龙头宁德时代也快速拉升,盘中涨超4%以上,提升板块内相关个股。同时,权重股宁德时代大涨,也带动了创业板指数小幅拉升。

“酱油茅台”续刷新高

白酒股大涨后集体熄火

除了热门题材继续活跃之外,消费牛股的表现也始终牵动市场神经。

当天上午,被称为“酱油中茅台”的海天味业继续上演新高戏码。早盘股价开盘再度高开高走,股价快速涨超1%以上,最高触及186.52元。市值快速突破6000亿元。

实际上,海天味业近期涨幅惊人。短短半月时间,市值就从5000亿突破6000亿。而从年初至今,海天味业股价涨幅已经超109%,股价年内翻倍,市值飙升超3100亿元。

不过,当天食品饮料板块表现整体却出现明显熄火,其中白酒指数大跌近3%,跌幅居前。

板块内,古井贡酒、水井坊等白酒热门个股跌超4%以上,昨日创下新高的贵州茅台今天股价也略有调整。

热门消费股绝味食品开盘一度闪崩逼近跌停,此前公司披露控股股东及其一致行动人拟合计减持不超6%股份。截至午盘,绝味食品跌超7%。

消费股遭遇罕见唱空

有券商高喊“不唱赞歌”

值得注意的是,今年以来,消费阵营频出牛股,消费大白马频频刷出新高,而抱团持有消费牛股的机构资金更是赚得盆满钵满。

正值消费股火热之际,却有券商罕见发声,为当前的消费板块浇上一盆冷水。

8月29日,银河证券发布策略周报《创业板注册制首周上涨,不为创纪录的消费股再唱赞歌》。在这份研报中分析师明确表态称,“我们不对当下创纪录的消费股再唱赞歌,因为创纪录估值意味着未来投资回报率下降。”

分析师表示,食品饮料板块,啤酒、白酒、调味品、乳品等均创 2008 年以来新高,海天味业等代表性公司的市盈率创历史纪录。在股市流动性充裕的背景下,资金对确定性的偏好很高,这在目前的大环境下是“正常”的,可能还会持续一段时间。

分析师明确表态称,虽然白酒调味品等消费板块是我们在过去很长时间强烈推荐的好赛道,但是我们不为当下这种热度做各种“美化”或背书,不建议加仓追高买。消费板块的上涨空间在下降,牛市下半场要越涨越冷静。

消费股大涨、分析师罕见唱空,这份券商研报无疑也引来市场的争议。

不过,目前围绕消费股看空的观点并不是多数,从目前机构的分析观点来看,后续消费股的乐观研报依旧占据多数,其中白酒股大涨行情依旧被视为存在“上涨逻辑”。

国海证券发布研报称,疫情稳定带来线下聚餐的增多,婚宴等宴席也逐渐恢复 ,对中高端、次高端白酒需求将逐渐释放。中秋和国庆是白酒的需求旺季,白酒消费和送礼需求增长,高端、中高端白酒将受益节日到来。今年以来 CPI 同比较高,通货膨胀预期强烈,白酒涨价逻辑清晰。

华创证券金融工程 2020 年秋季策略认为,市场中长期看弱震荡,风格推荐消费与成长。虽然基金近期继续增加仓位,但仓位已触及历史高点附近,并且短期与中期尚无信号,长期依旧看多,因此,基金仓位触及历史高点,长期看多,后市或高位震荡。

“金九银十”行情到来

后续资金如何布局?

一方面消费股涨跌争议出现,另一方面,热门题材轮动效应明显,震荡不断地指数背后,不少个股却频频创出新高,走出大牛股态势。

对于投资资金而言,如何把握传统中“金九银十”行情,则成为未来布局关键。

展望后市,不少机构对九月行情预期乐观,其中周期股服务以及消费股持续均持乐观看好态度,同时,新基建、国内大循环、军工等主题投资机会也成为机构关注重点。

中银证券表示,基本面修复趋势延续,流动性尚未面临拐点,市场仍将处于业绩因子主导的环境中。二季度基本面改善趋势延续,内外需有望持续改善;市场流动性环境维持合理充裕,市场风险偏好波动,但市场盈利上行、增量资金入市趋势仍在,9月市场结构性行情可期。

招商证券指出,进入2020年9月,预计市场仍保持震荡上行趋势。由于企业盈利加速改善,基本面驱动的特征更加明显。七月单月工业企业盈利增速回升至近20%,由于前期投放项目集中进入施工期,加之去年同期基数较低,预计工业企业盈利增速将会继续攀升,至明年一季度达到增速顶点。业绩的加速回升,将为市场提供稳定的上行动力。中信证券也表示,A股在9月将开启增量资金驱动的中期上涨行情。

川财证券建议投资者从四个维度来“掘金”:一是“金九银十”相关周期股,考虑到九月开始,伴随传统旺季到来,上游工业品需求有望出现周期性好转,建议关注钢铁、煤炭、有色等相关板块;二是下半年基建投资可能继续发力,拉动内需推动经济,建议关注基建上游的建材板块尤其是水利基建;三是农业相关板块;四是国企改革相关概念板块。

光大证券看好顺周期复苏受益行业:基于投资的继续回暖和海外的复苏,看好基建地产链(有色、建材、化工、机械、轻工)以及受益出口的化学纤维、交运、家电板块;科技板块仍受高估值限制,从估值和业绩匹配度来看,继续关注苹果产业链、TWS耳机及无线充电渗透率提升带来的机会;9月下旬至10月建议可关注军工、新基建、国内大循环等主题性机会。