在锦欣生殖的股东名单中,你找不到范玉兰的名字。但这位66岁的老院长,却执掌着这家中国最大的私营辅助生殖医疗集团。

2019年6月,锦欣生殖医疗集团在港交所挂牌上市,发行价为每股8.54港元,开盘上涨超一成,市值一跃达到240亿港元。

对于大众而言,“生殖”二字一向隐秘,但非公“辅助生殖第一股”的诞生,霎时解开了生殖话题的束缚。

所谓辅助生殖,即通过向不孕不育患者,提供包括人工授精、卵子/配子移植、体外受精-胚胎移植等服务,帮助其解决生育问题。

国家卫健委资料指出,超过20%的不孕不育夫妻,必须借助辅助生殖技术方有机会受孕。

如此刚需,决定了锦欣生殖必将成为投资人的宠儿。上市一年,锦欣市值最高时已超300亿港元。

这份成绩得来不易,范玉兰则是这段历史的见证者。

▲锦欣集团董事长范玉兰女士(中)

2003年,锦欣生殖医疗集团还只是成都锦江妇幼保健院,担任院长的范玉兰,开始着手医院的改制事宜。

这并不是一个恰当的年份。

此前,因医疗事业的公共品属性,关于其发展道路是走国家路线还是走市场路线,卫生系统内部争论不休。2000年,《关于城镇医疗卫生体制改革的指导意见》数易其稿,才最终公布。

《意见》中,“鼓励各类医疗机构合作、合并”“共建医疗服务集团、盈利性医疗机构”“医疗服务价格放开,依法自主经营,照章纳税”等条目,让深受财政投入匮乏之苦的各地医院,在市场化这条路上看到了希望。

其中,又以江苏宿迁的医院改制最为醒目。几年下来,除两家公立医院,宿迁其他133家公立医院均被拍卖。宿迁地方政府不无骄傲地自我评价道:“医疗事业基本实现政府资本完全退出。”

这样激进的产权变革,让“政府派”坐不住了。

2003年,SARS疫情的蔓延,让中国进一步反思公共卫生体系的漏洞,“政府派”和“市场派”再一次交锋,并以前者的取胜告终。

卫生部副部长马晓华发表讲话,着重强调:“产权制度改革,不是医疗制度改革的主要途径,我们决不主张民进国退。”

“市场化非医改方向”的论断,就这样传递给了大众。范玉兰的改制还未开始,便告夭折。

虽然如此,范玉兰还是冒着风险,带领着保健院的医生和其他管理人员组成团队,成立了锦江生殖中心。这家机构是四川首批获发牌照提供辅助生殖服务的机构之一,对锦欣集团日后的发展至关重要。

▲2001年12月21日,锦欣第一例试管患者鲜胚移植成功

与此同时,范玉兰像全国医疗体制内所有人员一样,关注着政策动态,这决定着她所在的锦江妇幼保健院的命运。

但政策一直不明朗,政府在“新医改”中确定了要坚持以政府为主导的医疗事业发展方针,在部分公立医院的试点改革也显得很保守,却又对部分医院的产权交易睁一只眼闭一只眼。

这种暧昧的做法,更像是让现实的发展来定义它的前进方向。

市场最终说明了一切,到2010年,范玉兰通过员工集体持股的方式,成立了成都西囡妇科医院。

诺贝尔经济学奖得主科斯曾说:“清楚界定的产权是市场交易的前提。”

基于此,范玉兰带领着完成私有化的锦欣集团乘风破浪,逐渐成长为中国最大的民营辅助生殖医院。

经过六年的发展,成都西囡妇科医院年利润破亿,是投资者眼中的优质企业。

此时的锦欣,又来到了一个质变的关键时期。

在辅助生殖产业链中,上游的药品和医疗器械寡头是强势的一方,中下游的医疗机构对于价格只能被动接受。范玉兰清楚,要增强在整个辅助生殖市场的话语权,就要扩大自己的体量。

恰在此时,王广西成为锦欣集团发展史上一个绕不开的名字。

那些年,“煤老板”几乎可以和“暴发户”直接划等号。现年51岁的徐州人王广西,当年因接手华瀛山西的能源生意发了家。2007年,他入主上市公司永泰能源,在几年内整合了大量山西煤炭企业,一跃成为巅峰时身价370亿的能源富豪。

凭着雄厚的财力,王广西开始在各个领域的布局。

在医药板块,其于2012年受让江苏联环集团44.2%的股权,成为第二大股东。随后,他又入主主营资产管理的海德股份,并挖来川财证券董事长郭怀保、原四川国资委副主任(兼任该省国资产投平台四川发展控股董事长)王彬操盘,分任海德股份董事长和总经理。

也许正是这两人的牵线,使王广西和范玉兰碰了面。

王广西出身于体制,看得见与体制藕断丝连的改制企业的好处,锦欣集团显然符合他的偏好。

2016年6月,王广西联手中信证券、四川养老基金等,以18亿元的估值,并支付对价8.8亿,拿下了成都西囡妇科医院49%的股权。

其中,永泰能源全资子公司华晟资管通过三只基金持股39.19%,其核心人物,正是以王彬为首的原四川发展控股成员。

完成对西囡妇科医院的控股后,王广西和范玉兰开始施展资本财技,带领锦欣集团进行了一系列并购扩张。

2017年5月,以30亿估值转让给华平资本共计10%股权。

2017年6月,以6亿元收购深圳中山泌尿外科医院73.98%股权。

2018年5月,在美国收购HRC Management,持股51%。然而,短期内疯狂的投资并购举动让锦欣集团站在聚光灯下,也让钱包越来越紧的金主王广西黯然神伤。

2018年,永泰能源资金链吃紧,最终因债务违约爆雷。王广西不得不出售包括西囡医院在内的一系列资产挽救主业。

2018年8月,永泰能源将之分别出让给锦欣集团、华平投资、红杉中国、信银投资、药明康德等投资者。

至此,永泰能源完全退出了布局两年的锦欣生殖。彼时,后者估值已达45亿元。

而当时帮助王广西和范玉兰操盘资本运作的王彬团队,凭借子基金西藏聚亿所持5.88%的股权留在了锦欣集团管理层。如今,王彬出任锦欣生殖董事长,其他成员分别出任联席CEO、副总裁、联席董秘等职。

昔日的百亿富豪王广西,竟以一种捉襟见肘的姿态,与锦欣生殖失之交臂。

2018年,永泰能源制定了价值238亿元的资产出售计划用以偿还债务,截至2020年6月却只售出10个亿。而锦欣生殖今天近300亿港元的市值,是否会让王广西每每想起时,心有不甘?

1970年,通用电气公司CEO杰克·韦尔奇,为求教整合上千家下属公司的方法,特意到洛杉矶边上的一个小城,拜访大管理学家彼得·德鲁克。

德鲁克告诉他这样一句朴素的道理:“你手下的公司有没有价值,只要看有没有人愿意花钱买它就可以了。”

愿意为锦欣花钱的大有人在。

除去王广西,高瓴资本、Ally Bridge LB、奥博资本等明星机构都看好锦欣。IPO前,锦欣集团出让38.56%股权,完成了共计1.5亿美元融资,获得了强有力的基石轮投资伙伴。

招股书显示,IPO后,实际由范玉兰控制的Jinxin Fertility BVI持股21.1%,HRC Management持股15.15%,最大的机构投资人华平持股18.77%。

投资锦欣生殖的多数资本,均注重长期结构性价值投资。其中,Ally Bridge LB、奥博资本等,更是专注于生命科学、医疗服务等医药领域的专业投资机构。

这也从侧面体现了锦欣的竞争力和市场潜力。早年间,范玉兰成立锦江生殖中心时,早早拿下辅助生殖各类牌照,回头看来,极富远见。

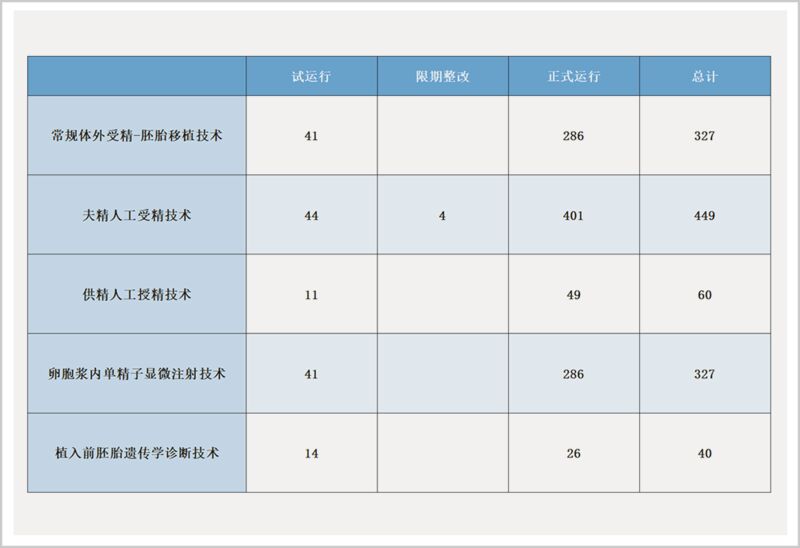

辅助生殖医疗是牌照管理行业,2007年前,国家严控辅助生殖机构,想要在国内开展辅助生殖服务,机构必须分别获得AID、AIH、常规IVF-ET、透过ICSI进行IVF及PGD/PGS五类批准证书。这些证书需要分批、分次申请。

当年,国内仅有95家医疗机构持有辅助生殖医疗经营牌照。

2007年,因辅助生殖技术行政审批权下放到省级卫生行政部门,机构数量在短短几年间,爆增至356家,引发了一系列医疗安全和卫生监管问题。

于是,2013年初,原卫生部在开展《人类辅助生殖技术管理专项整治行动方案》时,又明令暂缓审批新的人类辅助生殖技术。此后,国家卫健委设置了每300万人设置1个试管婴儿医院的硬性标准。

因此,刚刚兴起的辅助生殖市场重又被按了下去。到2016年底,中国仅有451家辅助生殖中心、23家人类精子库机构。

▲国内辅助生殖牌照情况

辅助生殖相关牌照获取难度很大,符合条件的机构又主要是公立医院。451家机构中,民营性质的只有41家,占比不到10%。到2018年,公立医院更以绝对优势占据了行业TOP10中的八个席位。

而在绝对的实力悬殊下,锦欣生殖在中国辅助生殖市场中排名第三。根据其2019年9月发布的中期报告显示,锦欣在2018年度进行了20958个IVF取卵周期,约占中国总市场份额的3.1%(TOP10机构共占26%)。

锦欣上市后,不但给投资人交上了一份优秀的答卷,其扩张的征途也才刚刚开始。

近日,锦欣生殖发布公告称,将通过现金方式收购武汉黄浦医院75%的股权。这是锦欣生殖继四川、广东后,在又一省份的新布局。锦欣生殖联席首席执行官董阳对此回应称:“本次收购是锦欣生殖外延扩张战略及管理输出战略的重要落地项目,同时,也是锦欣生殖逐步覆盖湖北省及华中地区客户的战略据点。”

与此同时,锦欣生殖的海外布局也在稳步推进中。2020年3月,公司东南亚业务实现落地,获得老挝IVF牌照,并计划新开一家IVF诊所。这是公司继美国HRC收购完成后,国际化战略的又一重要进展。

对内,锦欣对各个区域市场实行分阶段占领;对外,一方面通过收购美国辅助生殖机构,使国内大本营的技术与个性化需求与高端市场相协同;另一方面,兼顾对老挝等新兴市场的布局。

随着国内外辅助生殖需求的增长,锦欣生殖的市场份额还将得到巨大的释放。

辅助生殖市场的空间有多大?

据世界卫生组织预测:不孕不育症将被列入21世纪人类三大疾病之一,仅次于肿瘤和心脑血管疾病。在中国,由于自然环境恶化、工作压力增大、生育年龄推迟等因素,不孕不育发病率逐年提高。

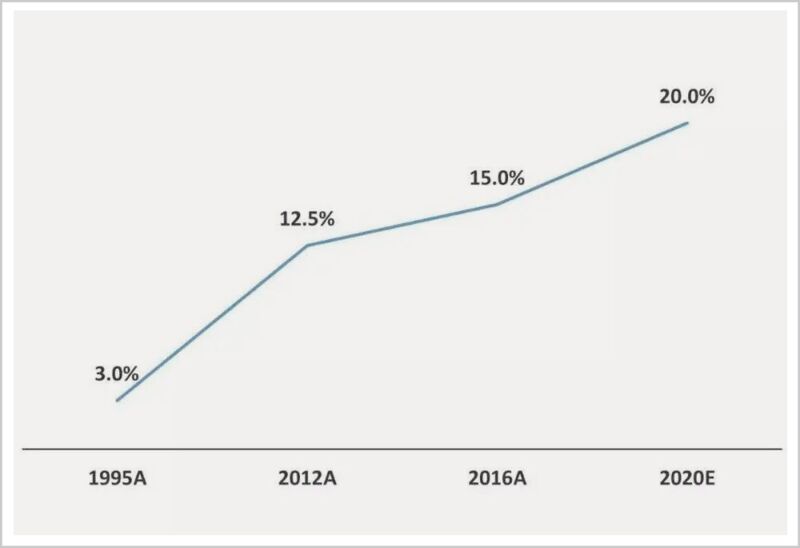

▲1995—2020我国不孕不育增长情况

中国人口协会、国家计生委发布的数据显示,中国育龄夫妇的不孕不育率从20年前的3%攀升到如今的20%;锦欣生殖更在招股书中预测,到2023年,不孕不育夫妻将超过5620万对。

辅助生殖治疗并不便宜。根据蛋壳研究院发布的《2018辅助生殖行业研究报告》,目前中国人工授精和试管婴儿进行治疗的比例为7:19,并且后者有上升的趋势。人工授精平均治疗周期3个周期,每个周期费用约5000元;试管婴儿平均治疗周期2个周期,每个周期治疗费用约5万元。

可以测算出:到2023年,全国辅助生育存量市场将达到8600亿以上,俨然一片蓝海。

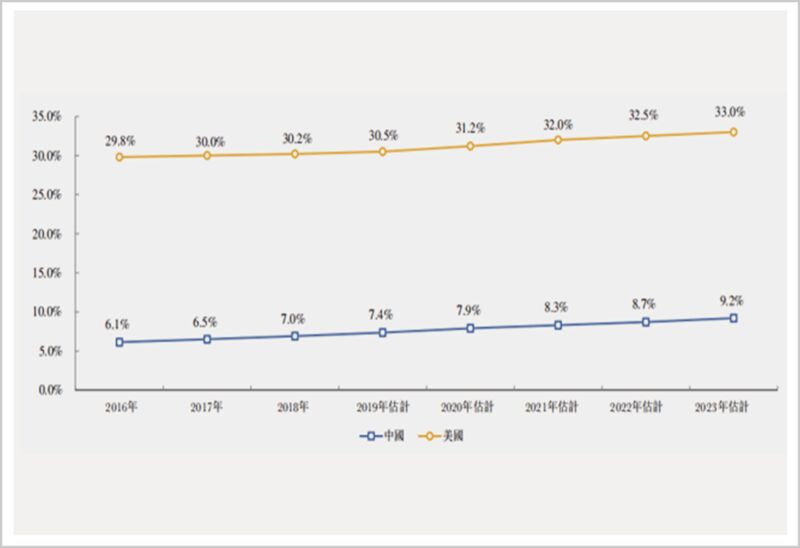

但现实是,我国辅助生殖市场渗透率很低。2020年这一数值仅为7.9%,而美国同期达到了31.2%。

▲中美辅助生殖市场渗透率

相较于美国、泰国等辅助生殖行业较为开放的国家,国内受制于严厉的监管,显得束手束脚,大量患者赴海外寻求服务。

需求的外流加剧了国内辅助生殖市场的不饱和状态。弘则研究的一份报告数据显示,目前全国辅助生殖中心数量小于理论辅助生殖中心数量的省份有15个,其中增长空间大于5家的省份有7个,仍有巨大空间没有释放。

另外,重山资本创始合伙人孙超也表示:“在450多家获得辅助生殖牌照的医院中,真正运营得不错的其实只有70-80家。”

不饱和局面带来的是增量市场。对于各项兼优的锦欣生殖而言,这无疑意味着远大的发展前途。日前,瑞信发布研究报告表示,上调锦欣生殖目标价至13.54港元,并维持其“跑赢大市”评级。

手握一把好牌的锦欣深知,要想让优势发挥最大的效益,除了要注重联动产业链各个环节、对海内外市场进行科学布局外,最重要的是,要在技术层面始终保持领先。

要做到这点,核心是“人”。

与其他容易复制的连锁专科医院相比(如眼科、口腔科等),辅助生殖领域的优秀专业人才还处于比较稀缺的状态。在当前市场,拥有一年超过1000例以上临床案例的辅助生殖医生风毛鳞角。

但得益于历史悠久的团队激励机制,锦欣集团却拥有15人进入千例医生序列。

范玉兰深知,整个团队要拧作一股一起使劲儿,就要通过股权激励的方式使整个团队形成利益共同体。

范玉兰对人才尊重而慷慨,以她为首的锦欣集团,是数百名医生持股的“医生集团”。

在对深圳中山泌尿外科医院的收购中,范玉兰就保留了该院创始人梅骅教授15%的股权,而后者是中国泌尿外科领域的王牌专家。

此次对武汉黄浦医院的收购中,锦欣也表示将推出“医生合伙人”制度,引进在辅助生殖领域具有多年从业经验的资深学科带头人、明星医生加入团队。此次收购医院股权中的5%,将特别用于骨干医生和管理层的股权激励。

成熟的医生及科研人员培养模式,为锦欣锻造出一支优秀的技术团队,这也是锦欣拔得头筹的关键原因。

上市一年,锦欣在辅助生殖领域撕开一条口子。依靠不断增强的企业实力,集团下属精神医疗板块、养老板块也在不断成长。公司负责人表示,将来不排除上市的可能。

锦欣就像一匹从笼子里放出来的黑马,天高地阔,任其驰骋。而范玉兰这位“中国辅助生殖教母”,在66岁的年龄,则迎来了人生的春天。

从锦欣的发展历程可以看出,“人口红利消失”的论断有失偏颇。也许,粗放型的增长模式不再适用,曾经的“人口红利”正在向“人才红利”转变,现代化、科技化、精细化的产业梯级跃迁必将发生。诸如“辅助生殖”这样的细分市场,还将不断释放令人惊喜的经济潜力。

2020年的中国,依然遍地都是机会,但它们只会留给有预见、有准备的人。